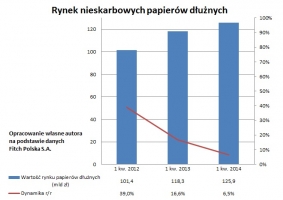

Rynek nieskarbowych papierów dłużnych w Polsce rozwija się intensywnie już od kilku lat. Według raportu agencji Fitch Polska na koniec IV kwartału 2013 roku wartość papierów dłużnych wyemitowanych przez banki, przedsiębiorstwa i jednostki samorządu terytorialnego osiągnęła wartość 123 miliardów złotych (wzrost o 4,7 proc. w ciągu roku), a rynek długoterminowych obligacji przedsiębiorstw jest najdynamiczniej rozwijającym się rynkiem w Polsce od roku 2008. Jednakże obowiązująca dziś ustawa o obligacjach z 1995 roku nie odpowiada tak szybko zmieniającym się realiom, gdyż była tworzona w czasach kiedy rynek kapitałowy w Polsce dopiero powstawał i nie do końca było wiadome jak będzie ewoluował. Przepisy tej ustawy są archaiczne i funkcjonalnie niedostosowane do wzrostu podaży papierów dłużnych, co ogranicza możliwości pozyskiwania takiego finansowania. Dostrzegając to wszystko Ministerstwo Finansów opracowało projekt nowej ustawy o obligacjach. Najnowsza jego wersja – przygotowana w oparciu o założenia przyjęte w kwietniu 2013 r. - zakłada znaczne zmiany w stosunku do istniejącego stanu prawnego, w szczególności poprzez rozszerzenie podmiotowego zakresu obowiązywania ustawy, umożliwienie emisji obligacji podporządkowanych i wieczystych, wprowadzenie instytucji zgromadzenia obligatariuszy oraz udoskonalenie zapisów niejasnych lub budzących wątpliwości w praktyce.

Nowi emitenci

W przygotowanym projekcie krąg podmiotów uprawnionych do emisji obligacji został poszerzony o podmioty zagraniczne, tj. osoby prawne prowadzące działalność gospodarczą, a mające siedzibę poza terytorium RP, oraz spółki celowe (SPV), tj. osoby prawne utworzone wyłącznie w celu emisji obligacji, które także mogą mieć siedzibę poza terytorium RP. Choć przyznanie ”zdolności” emitowania obligacji podmiotom typu SPV jest ukłonem w stronę rynku – na gruncie obowiązującej ustawy wątpliwości budzi kwalifikacja prowadzonej przez nie działalności gospodarczej (czy ma ona charakter zorganizowany i ciągły) – to jawi się pytanie czy nie „wylano dziecka z kąpielą” poprzez użycie sformułowania „utworzone wyłącznie w celu emisji obligacji”, co zamyka lub ogranicza SPV możliwość prowadzenia innego rodzaju działalności poza wskazanym.

Nowe obligacje

Projekt nowej ustawy wprowadza dwa nowe rodzaje obligacji: podporządkowane i wieczyste. Pierwszy rodzaj obligacji charakteryzuje się tym, iż w przypadku upadłości lub likwidacji emitenta wierzytelności z tych obligacji zostaną zaspokojone dopiero po wszystkich innych wierzytelnościach wobec emitenta. Drugi rodzaj charakteryzuje się brakiem określenia terminu wykupu oraz świadczeniem polegającym na wypłacie obligatariuszom odsetek przez czas nieograniczony.

Należy tu wskazać, iż w przypadku obligacji podporządkowanych ustawodawca wykluczył ustanowienie jakichkolwiek ich zabezpieczeń uzasadniając to tym, iż w przeciwnym wypadku podporządkowanie mogłoby dotyczyć jedynie wyodrębnionej masy upadłości, wyznaczonej przez wartość zabezpieczenia. Proponowana konstrukcja tych obligacji nie adresuje jednak kwestii dotyczącej potencjalnej możliwości różnicowania podporządkowania wierzytelności z obligacji podporządkowanych względem innego rodzaju wierzytelności emitenta – ustawodawca tego nie przewiduje. Niezależnie od powyższego wprowadzenie obligacji podporządkowanych – służących dotychczas jako instrument powiększenia funduszy uzupełniających banków – umożliwi szersze wykorzystanie dostępnego katalogu nieskrabowych papierów dłużnych przez podmioty, co do których dopuszczalne jest ogłoszenie upadłości lub otwarcie likwidacji.

Z kolei w przypadku obligacji wieczystych należy wskazać, iż utracą one swój atrybut „wieczystości” i staną się wymagalne w przypadku upadłości lub likwidacji emitenta, a także zwłoki w wypłacie świadczeń. Ponadto, emitent może przewidzieć w warunkach emisji inne przypadki postawienia obligacji wieczystych w stan wymagalności oraz zastrzec prawo do ich wykupu, jednakże nie wcześniej niż po upływie 5 lat. Wystąpienie wspomnianych okoliczności przekształcałoby te obligacje w obligacje zwykłe.

Nowa instytucja – zgromadzenie obligatariuszy

Jedną z najistotniejszych zmian zawartych w projekcie ustawy jest wprowadzenie instytucji zgromadzenia obligatariuszy. Zgromadzenie to ma stanowić reprezentację ogółu obligatariuszy danej serii obligacji lub obligacji oznaczonych jednakowym kodem ISIN, która miałaby kompetencje zmiany warunków emisji obligacji po przegłosowaniu odpowiedniej uchwały w tym zakresie. O samym powołaniu i zasadach działania zgromadzenia będzie decydował emitent w warunkach emisji, przy czym zapisy takich warunków nie będą mogły wyłączyć lub ograniczyć zapisów ustawowych (bezwzględnie stosowanych). Zmiana najważniejszych postanowień warunków – dotyczących m. in. wypłacanych świadczeń, terminu i sposobu wykupu oraz formy zabezpieczenia – określanych jako „postanowienia kwalifikowane”, będą wymagały większości ¾ głosów, a w przypadku obligacji pozostających w obrocie zorganizowanym zgody wszystkich uprawnionych obecnych na zgromadzeniu. Zgoda wszystkich uprawnionych będzie także niezbędna do obniżenia wartości nominalnej obligacji. Pozostałe kwestie wymagałyby bezwzględnej większości głosów, a wejście w życie tak uchwalanych zmian będzie każdorazowo obwarowane zgodą emitenta.

Warto tu przypomnieć, iż aktualnie mimo braku ram prawnych w zakresie funkcjonowania tej instytucji – wzorowanej na anglosaskiej konstrukcji bondholders meeting – jest ona powszechnie znana i wykorzystywana przez praktyków, co nie zmienia faktu, iż w doktrynie istnieją rozbieżne opinie co do skutków zmiany warunków emisji już po dacie emisji obligacji. W związku z tym, projektowane uregulowanie funkcji i kompetencji zgromadzenia obligatariuszy zagwarantuje pełną skuteczność modyfikowanych warunków emisji, oraz da możliwość elastycznego dostosowania parametrów finansowania do aktualnych potrzeb emitenta w trakcie „życia” obligacji.

Udoskonalenie zapisów

Projekt nowej legislacji doprecyzowuje i udoskonala także zapisy, co do których pojawiają się wątpliwości na gruncie stosowania obecnej ustawy. Wśród najważniejszych jest zdefiniowanie pojęcia warunków emisji poprzez określenie ich elementów koniecznych, oraz dopuszczenie następczego ustanowienia zabezpieczeń (dodatkowego zabezpieczenia) już po wydaniu obligacji. Takie następcze wydanie byłoby możliwe tylko w przypadku, gdy zostanie to uprzednio wskazanie w warunkach emisji. Przedmiotowe udoskonalenie byłoby bardzo pomocne w szczególności deweloperom, którzy np. pozyskują w drodze emisji obligacji finansowanie na zakup nieruchomości, nie będąc ich właścicielem w momencie wydania obligacji, a przedmiot zabezpieczenia obligacji miałaby stanowić taka nieruchomość. Ponadto, projekt ustawy przyjmuje także zasadę, iż sporządzenie i udostępnienie warunków emisji będzie konieczne niezależnie od postaci w jakiej będą emitowane obligacje (także w postaci dokumentu) oraz reguluje zagadnienie wymiany i unieważnienia dokumentu obligacji w wyniku zmiany warunków emisji. Warto odnotować także, iż w przypadku ustanowienia zabezpieczenia innego niż hipoteka czy zastaw rejestrowy, wskazano wprost możliwość powołania przez emitenta, jako dedykowanego podmiotu występującego obok istniejącego już administratora hipoteki czy zastawu.

Przygotowywany przez Ministerstwo Finansów projekt nowej ustawy wychodzi naprzeciw oczekiwaniom uczestników rynku, oraz sankcjonuje istniejącą praktykę w zakresie emisji obligacji, poprzez nadanie jej ram instytucjonalnych, co na pewno zwiększa bezpieczeństwo obrotu. Niektóre jednak zagadnienia wydają się być zbyt ściśle regulowane, np. enumeratywny katalog emitentów, co może wykluczyć nieznane polskiemu prawu konstrukcje podmiotowe lub wyłączenie z uczestnictwa w zgromadzeniu obligatariuszy podmiotów wchodzących w skład grupy kapitałowej emitenta, co może z kolei uniemożliwić zmianę warunków emisji w przypadku tzw. emisji grupowych. Podsumowując nową legislacje jako całość, należy stwierdzić, iż jest ona krokiem w dobrym kierunku. Propozycje w niej zawarte przedstawiają spójną i postępową architekturę regulacji prawnych w zakresie instrumentów dłużnych, co z pewnością – jeśli prawo zostanie uchwalone w tym brzmieniu – przyczyni się do rozwoju rynku obligacji w Polsce.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).