W obliczu rosnącej inflacji (2,5 proc. w listopadzie – odczyt wstępny) większość lokat przynosi zyski zbyt niskie, by pokonać tempo rosnących w sklepach cen. A przewidywania zakładają raczej kontynuację tej tendencji. Jeśli nie w bankach, to w jaki sposób chronić oszczędności przed podgryzaniem ich przez inflację?

Mieszkania na wynajem

Inwestycje w mieszkania na wynajem bije w ostatnich latach rekordy popularności. W kwartalnym „Raporcie o stabilności systemu finansowego” Narodowy Bank Polski zwraca uwagę, że realne oprocentowanie depozytów stało się ujemne, a realne (tj. względem inflacji) oprocentowanie kredytów hipotecznych osiągnęło najniższy poziom od 2011 r., co oznacza wzrost realnych dochodów z wynajmu mieszkań i oczywiście pomaga kupującym w podjęciu decyzji o inwestycji w mieszkanie pod wynajem.

Z punktu widzenia posiadacza depozytu bankowego tego rodzaju inwestycja ma jednak także sporo wad. Po pierwsze, nie jest ją tak łatwo zakończyć, jak na przykład inwestycję w lokatę. Po drugie wymaga zaangażowania znacznie większych środków. Po trzecie wartość mieszkania może się zmieniać, w tym także spadać, w zależności do warunków rynkowych, a po czwarte ostateczna stopa zwrotu będzie zależała od kosztów remontów, okresów przestojów, solidności przyszłych najemców i szeregu innych czynników.

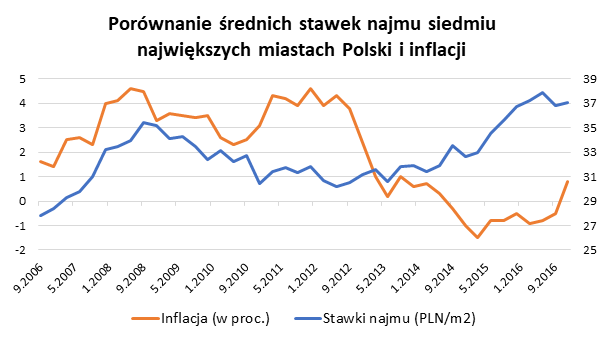

Ponadto korelacja stawek najmu z inflacją wcale nie została udowodniona. Porównując inflację do stawek najmu łatwo zorientujemy się, że o ile w latach 2006-2008, gdy inflacja wzrosła z 1,6 proc. do 4 proc., stawki najmu także wzrosły (z 28 zł za m2 do 35 zł za m2 – średnie stawki najmu w 7 największych miastach; za NBP), o tyle w kolejnych latach – aż do okresu 2012-2013 – stawki najmu spadały (do 30 zł za m2) mimo utrzymywania inflacji w okolicach i powyżej 4 proc. Ponowny wzrost stawek najmu zbiegł się w czasie z deflacją (a nie inflacją). Większe znaczenie dla rentowności inwestycji w mieszkania na wynajem ma więc nie tyle inflacja, co koniunktura gospodarcza i na rynku pracy – to ona pozwala posiadaczom mieszkań podnosić wysokość opłat czynszowych. Nie jest to zatem inwestycja zabezpieczająca wprost przed skutkami inflacji.

Źródło: dane NBP, Bankier.pl.

Obligacje skarbowe

W ostatnim czasie coraz popularniejszą formą inwestycji, jest zakup detalicznych obligacji skarbowych. Do końca września Polacy zainwestowali w nie 4,5 mld zł – prawie tyle, co w całym 2016 r. Ocenia się, że popyt z całego roku może okazać się historycznie wysoki.

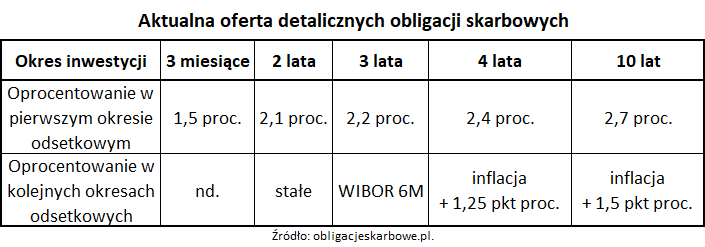

W comiesięcznej ofercie Ministerstwa Finansów znajdują się obligacje o stałym i zmiennym oprocentowaniu. W tym pierwszym wypadku chodzi o obligacje trzymiesięczne oprocentowane na 1,5 proc. i dwuletnie oferujące 2,1 proc. zysku brutto. W obu przypadkach oprocentowanie nie przewyższa już obecnego poziomu inflacji, zatem tak długo jak długo inflacja nie zacznie spadać, odsetki nie ochronią kapitału przed skutkiem wzrostu cen.

W ofercie są także obligacje cztero- i dziesięcioletnie, których oprocentowanie jest uzależnione wprost od inflacji. Krótsze papiery oferują 1,25 pkt proc. marży ponad inflację, a dłuższe 1,5 pkt proc. Lecz – uwaga – takie oprocentowanie naliczane będzie dopiero w drugim roku życia obligacji. W pierwszym ustalono je na odpowiednio na 2,4 proc. i 2,7 proc. Gdyby obecny poziom inflacji utrzymał się przez cały rok, inwestycja w obligacje czteroletnie przyniosłaby w tym okresie realną stratę ze względu na podatek od odsetek. W przypadku obligacji 10-letnich zysk netto byłby równy inflacji, z tym, że w tym wypadku odsetki nie są wypłacane, lecz doliczane do kapitału. Wypłata odsetek następuje wraz ze zwrotem kapitału na koniec inwestycji i wtedy też naliczany jest podatek.

Zaletą detalicznych obligacji skarbowych jest łatwy dostęp do inwestycji – można je kupić dysponując kwotą 100 zł (i jej wielokrotności) i niemal w każdej chwili obligacje można też umorzyć odzyskując kapitał. Niestety, przedterminowe umorzenie detalicznych obligacji skarbowych oznacza też utratę części lub całości naliczonych odsetek.

Warto też pamiętać, że ze względu na podatek od odsetek, zyski będą niższe niż nominalne oprocentowanie. Co oznacza, że realna zdolność obligacji do odpierania ataków inflacji jest limitowana. Gdyby inflacja przekroczyła 5,3 proc., realny zysk z inwestycji w czteroletnie papiery byłby niższy od inflacji. W przypadku dziesięcioletnich papierów barierą jest poziom 6,4 proc.

Mimo to, inwestorzy coraz chętniej kupują obligacje indeksowane inflacją – w dziewięciu miesiącach 2017 r. stanowiły one 44 proc. sprzedaży detalicznych papierów skarbowych. W 2016 r. było to 19 proc.

W ofercie MF są także obligacje sześcio- i dwunastoletnie i w ich przypadku marża ponad inflację ustalona została na 1,75 i 2,0 pkt ponad inflację, ale mogą je kupić tylko beneficjenci programu 500+ i stanowią one mniej niż 0,5 proc. całej sprzedaży (i mniej niż 0,1 proc. wypłaconych świadczeń).

Obligacje korporacyjne

Nieco inaczej inflacyjną ochronę rozpościerają obligacje korporacyjne. Dominują wśród nich obligacje o zmiennym oprocentowaniu, które oparte jest o stopy WIBOR i o marżę w stałej wysokości.

Aktualnie inflacja przewyższa stopy WIBOR (1,7-1,8 proc.), ale historycznie zwykle to WIBOR jest górą. Sytuacje odwrotne należą do krótko utrzymujących się wyjątków i jak dotąd pojawiały się tylko w krótkich okresach, gdy inflacja przyspieszała, a Rada Polityki Pieniężnej zwlekała z ogłoszeniem podwyżek stóp. Jednak w kolejnych okresach, WIBOR „przeganiał” inflację i rósł również wtedy, gdy sama inflacja zaczynała już spadać.

Ponadto oferowane przez emitentów obligacji marże ponad WIBOR do pewnego stopnia gwarantują ich inflacjoodporność. Spośród firm, które w tym roku przeprowadzały publiczne emisje obligacji oparte o prospekt emisyjny, najmniejszy kupon oferowała dotąd Giełda - 0,95 pkt proc. marży ponad WIBOR 6M. W obecnych warunkach to 2,76 proc. odsetek brutto i 2,23 proc. netto – tyle ile wynosi stopa aktualnej inflacji.

W innych emisjach publicznych marże osiągały z reguły 3-4 pkt proc. ponad WIBOR, co oznacza w obecnych warunkach 4,7-5,7 proc. brutto (3,8-4,6 proc. netto).

Zaletą obligacji korporacyjnych jest ich rosnąca dostępność (w tym roku wartość publicznych emisji przekroczyła 1,35 mld zł, a są też emisje prywatne) i możliwość odsprzedaży na rynku wtórnym bez utraty odsetek, a czasem nawet z dodatkowym zyskiem.

Wadą jest natomiast limitowany dostęp do emisji prywatnych (mogą być kierowane do 149 inwestorów, a kwotę wejścia ustala się często na poziomie kilkudziesięciu tysięcy złotych) oraz wzrost ryzyka inwestycyjnego wraz z oferowanym oprocentowaniem. W tym wypadku ucieczka przed inflacją może skończyć się na zwiększonym ryzyku kredytowym, o czym nie wolno zapominać.

Fundusze pieniężne i skarbowe

Osoby, które nie czują się na siłach by inwestować samodzielnie i zgłębiać niuanse rynków długu, mogą powierzyć środki specjalistom od zarządzania. W ostatnich 12 miesiącach (od kiedy deflacja zamieniła się w inflację) słabiej radziły sobie fundusze obligacji skarbowych, a lepiej obligacji korporacyjnych i pieniężne. Dlaczego?

Fundusze obligacji skarbowych inwestują w obligacje na rynku instytucjonalnym, niedostępnym dla indywidualnego nabywcy. Stopa zwrotu funduszu zależy tu nie tylko od naliczonych i wypłaconych odsetek, ale także od notowań obligacji, które znalazły się w portfelu. A te podlegają wahaniom, głównie w rytm notowań na światowych rynkach obligacji. Nie można więc powiedzieć, że fundusze obligacji skarbowych dają ochronę akurat przed inflacją – przez ostatni rok zarobiły średnio 0,5 proc. (dane na koniec września za Obligacje.pl).

Nieco lepiej wiedzie się funduszom obligacji korporacyjnych (średnio zarobiły 2,6 proc.). W tym wypadku zyski zależą głównie od naliczanych od obligacji odsetek oraz poziomu opłat za zarządzanie, które mają zazwyczaj stałą wysokość. Ma to szczególne znaczenie w obecnych warunkach rynkowych, gdy opłaty za zarządzanie rzędu 1-2 proc. rocznie „zjadają” 20-40 proc. osiąganych zysków. Ale wzrost stóp procentowych spowoduje, że zyski funduszy obligacji wzrosną, a ich „konsumpcja” przez opłaty za zarządzanie spadnie.

Ciekawą stopą zwrotu za ostatnie 12 miesięcy mogą pochwalić się fundusze pieniężne (2,2 proc. – źródło: Analizy.pl, obliczenia autora), jednak warto pamiętać, że najlepsze z nich osiągnęły swoje rezultaty dzięki inwestycjom w obligacje korporacyjne i w istocie nie tak znowu wiele różni je od funduszy obligacji korporacyjnych w czystej postaci. Niektóre z nich szukając dodatkowych zysków umieściły w portfelu obligacje firm zagranicznych z rynków wschodzących, co oznaczało także poniesienie ryzyka kursowego lub kosztów związanych z jego wyeliminowaniem. Nie w każdym wypadku da się więc powiązać wyniki osiągane przez fundusze pieniężne z inflacją czy stopami procentowymi.

Te i inne pomysły

Powyższe jest tylko przeglądem najpopularniejszych form inwestycji, które mogą być kojarzone jako powiązane z inflacją i dające przeciwko niej odpowiednie zabezpieczenie. Najbliżej wywiązania się z tej roli są obligacje skarbowe indeksowane inflacją oraz obligacje korporacyjne emitentów o jak najniższym poziomie ryzyka, indeksowane stopą WIBOR. W przypadku pozostałych form – także nie wymienionych w tekście – czynniki inne niż inflacja lub stopy procentowe odgrywają często zbyt dużą rolę, co nie oznacza jeszcze, że są z tego powodu złym pomysłem na inwestycję, której celem jest zachowanie wartości kapitału.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).