Capital Park to duży, notowany na Giełdzie Papierów Wartościowych w Warszawie, deweloper komercyjny. Obecnie posiada lub zarządza portfelem nieruchomości obejmującym 73 projekty o łącznej powierzchni ok. 249 tys. m2, zlokalizowanych w całej Polsce.

Na 30 czerwca 2016 r. wartość portfela nieruchomości grupy przekroczyła 2 mld zł. Pozytywne dla obligatariuszy jest, że 80 proc. tej wartości stanowią nieruchomości już ukończone. Do najważniejszych, ukończonych obiektów Capital Park, należy zaliczyć:

Ostatnim dużym projektem, będącym w fazie przygotowań do rozpoczęcia inwestycji, jest ArtN (wartość w księgach grupy to 294 mln zł), projekt zagospodarowania poprzemysłowego terenu Dawnej Fabryki Norblina przy ul. Żelaznej w Warszawie, łączący funkcje biurowe i handlowe.

Co jest ważne dla wierzycieli grupy (czyli posiadaczy obligacji), to fakt, że już sama wycena gotowych obiektów Eurocentrum i Royal Wilanów znacznie przewyższa zobowiązania finansowe grupy. Pozycja właścicieli obligacji, szczególnie tych o nieodległych terminach zapadalności, wydaje się komfortowa. Spłata dalszych zobowiązań zapewne będzie mocniej powiązana z ewentualnym sukcesem realizacji projektu ArtN. Warto zaznaczyć, że grupa postępuje w tym przypadku ostrożnie, przed faktycznym rozpoczęciem prac związanych z ArtN dopina najemców i kredytowanie bankowe.

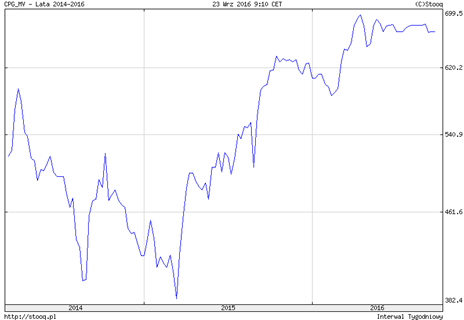

Spójrzmy jeszcze na wartość giełdową (kapitalizację) grupy Capital Park:

Źródło: Stooq.pl.

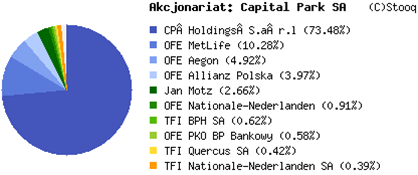

Akcjonariusze wyceniają grupę Capital Park na historycznie wysokich poziomach. Warto jednak zwrócić uwagę, że wycena 700 mln zł to nadal mniej niż kapitały własne spółki (czyli upraszczając, rynek zakłada, że faktyczna wartość obiektów grupy jest mniejsza od księgowej). Wreszcie warto zwrócić uwagę na stosunkowo niewielki free float, czyli liczbę akcji w wolnym handlu.

Źródło: Stooq.pl.

Zaledwie niecałe 2 proc. całkowitej liczby akcji jest poza portfelami właścicieli i funduszy, co może mieć wpływ na efektywność wyceny giełdowej grupy.

Przegląd wyników I półrocza 2016

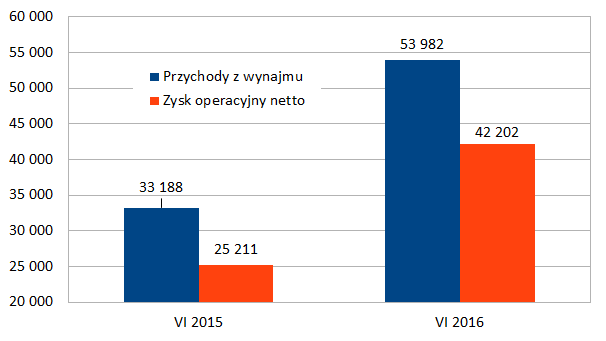

Pierwszym poziomem rozpatrywania wyników Capital Park jest przychód i zysk z wynajmu posiadanych nieruchomości. Ponieważ 26 lutego 2016 roku grupa otrzymała decyzję o pozwoleniu na użytkowanie II etapu inwestycji Eurocentrum (budynek Delta) o powierzchni użytkowej 31,8 tys. m2, a w III kwartale 2015 roku oddany do użytkowania został Royal Wilanów, to przychody z wynajmu dynamicznie rosną.

Przychody i zysk operacyjny grupy w tys. zł

Źródło: raporty finansowe emitenta.

Większość portfela stanowią gotowe, pracujące nieruchomości, stąd widoczny solidny wzrost na poziomie przychodów z wynajmu, czy zysku na tym wynajmie.

Na wynik netto grupy Capital Park w pierwszym półroczu 2016 roku silny wpływ miało umocnienie kursu EUR/PLN. Kurs EUR/PLN na 31 grudnia 2015 roku wynosił 4,2615, natomiast na koniec drugiego kwartału 2016 roku 4,4255. Taki wzrost kursu spowodował zysk na wycenie nieruchomości w kwocie ponad 50 mln zł. Wynika to z faktu, że wycena większości nieruchomości inwestycyjnych jest denominowana w EUR, w związku z tym, że czynsze stanowiące podstawę tejże wyceny są również denominowane w EUR. Z kolei stratę grupa odnotowała na poziomie wyceny instrumentów finansowych (czyli zabezpieczenia kursów walut dla zaciągniętych kredytów).

W konsekwencji w I półroczu 2016 roku grupa odnotowała 8,3 mln zł zysku netto, wobec 39 mln straty w I półroczu 2015 (ale już cały rok 2015 Capital Park zakończył zyskiem netto 56 mln zł).

Tak jak wspomniałem, sam zysk netto jest pochodną wielu czynników, niekoniecznie związanych z biznesem operacyjnym spółki (np. kursy EUR/PLN). Nas bardziej interesuje jednak stopień wynajęcia powierzchni w nieruchomościach grupy, realność wyceny tych nieruchomości, a w konsekwencji możliwość ich sprzedaży po cenach zbliżonych do bilansowych. Interesuje nas również sama analiza bilansu.

Analiza bilansu

91 proc. aktywów stanowią nieruchomości inwestycyjne (czyli posiadane projekty), kolejne 5 proc. to gotówka, tak więc można stwierdzić, że (o ile projekty są prawidłowo wyceniane w księgach) aktywa grupy wyglądają poprawnie, brak jest większych „niepracujących” pozycji.

Ponieważ w żadnym stopniu nie czuję się na siłach sprawdzić realność wycen nieruchomości stosowanych przez Capital Park (poza tym wiemy, że te wyceny mocno zależą od kursów EUR/PLN), to pozostaje sprawdzić w jakim stopniu grupa partycypuje w finansowaniu tych projektów.

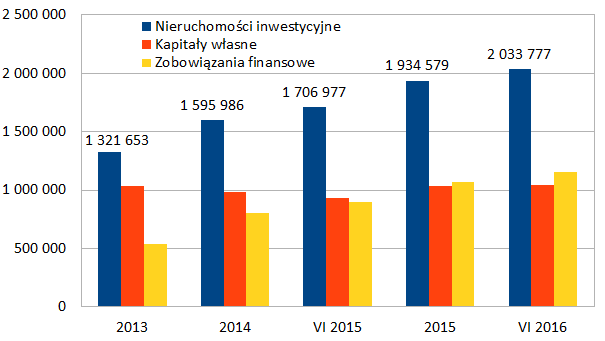

Nieruchomości inwestycyjne i źródło ich finansowania w tys. PLN

Źródło: raporty finansowe emitenta.

Jak widzimy, wartość projektów systematycznie rośnie, co oczywiście ma uzasadnienie, bo jeszcze rok temu część z projektów była w budowie, a teraz większość jest gotowa i generuje przychody z wynajmu.

Wzrost aktywów finansowany jest przede wszystkim przez wzrost zobowiązań finansowych (z 540 mln zł na koniec 2013 roku do 1,15 mld zł na koniec czerwca 2016 roku), ale i tak obecnie wartość zobowiązań zbliżona jest do wartości kapitałów – finansowanie obiektów rozkłada się po równo pomiędzy wierzycieli i właścicieli.

Będąc przy zobowiązaniach, niedawno Capital Park poinformował, że podpisał z Bank of China sześcioletnią umowę kredytową na 124 mln euro na refinansowanie projektu Eurocentrum. Umowa jest ciekawa z kilku względów. Po pierwsze prestiżowo – to jedna z pierwszych transakcji Bank of China w Polsce, po drugie oznacza niższe koszty finansowania, a po trzecie sześcioletni okres spłaty to termin dalszy, niż zapadalność obligacji Capital Park.

Również obserwując wskaźnik zadłużenia grupy, który wprawdzie rośnie, ale raczej powoli i do tego mieści się w ogólnie przyjętych normach, nie wygląda, aby obligatariusze powinni mieć powody do niepokoju.

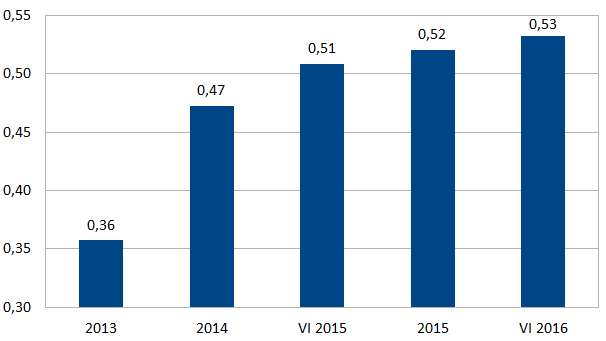

Wskaźnik zadłużenia grupy Capital Park

Źródło: obliczenia własne na podstawie raportów finansowych emitenta.

Oczywiście potencjalna sprzedaż projektów Eurocentrum i Royal Wilanów, a dokładnie gotówka z tej sprzedaży, znacznie poprawiła by ten wskaźnik dla grupy Capital Park.

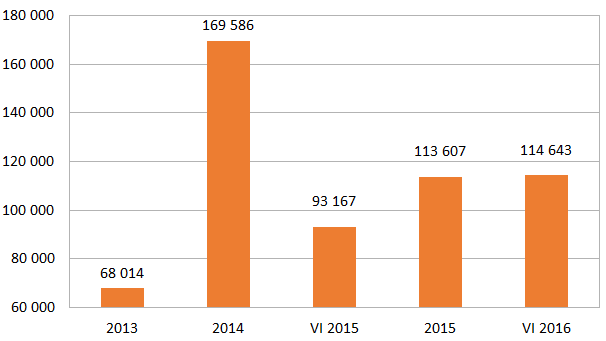

Jeżeli do tego dodamy fakt, że grupa systematycznie utrzymuje na rachunkach pewien poziom bezpieczeństwa w zakresie posiadanych środków pieniężnych (chociaż część to środki o ograniczonej możliwości dysponowania), to sytuacja prezentuje się zadowalająco.

Środki pieniężne w grupie Capital Park

Źródło: obliczenia własne na podstawie raportów finansowych emitenta.

Podsumowując, wyniki Capital Park nie dają powodu do większych niepokojów, przed grupą trudne zadanie maksymalnej komercjalizacji posiadanych gotowych projektów (biurowce Eurocentrum i obiekt handlowo-biurowy Royal Wilanów) i ich sprzedaży za ceny zbliżone do bilansowych. W dalszym okresie sukces Capital Park i bezpieczeństwo obligatariuszy nierozerwalnie będą związane z powodzeniem projektu ArtN. Na razie wygląda na to, że grupa rozsądnie i systematycznie przygotowuje się do startu tego projektu, tak aby minimalizować ryzyko niepowodzenia.

Bilansowo sytuacja grupy Capital Park również wygląda korzystnie, tutaj kluczem będzie potwierdzenie wycen projektów przy ewentualnej ich sprzedaży.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).