Tekst ukazał się w Gazecie Giełdy i Inwestorów „Parkiet” 5 lipca. Opublikowano za zgodą redakcji. Wszelkie prawa zastrzeżone.

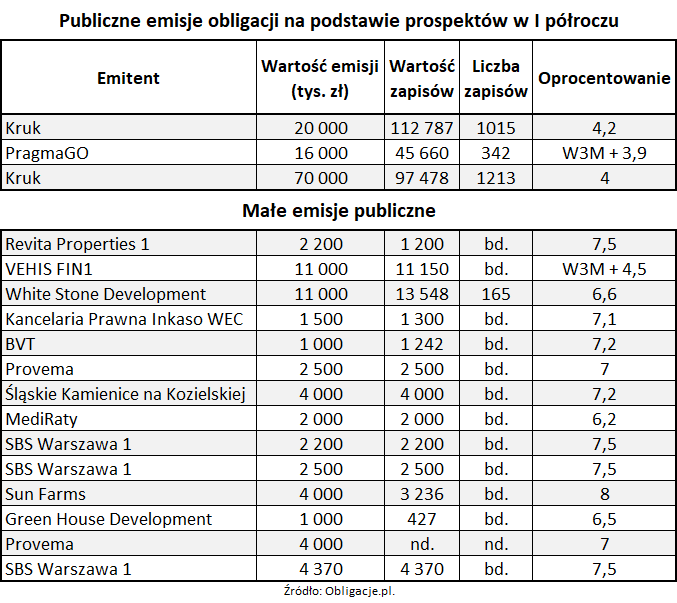

W sumie przeprowadzono (tj. zamknięto) trzy emisje publiczne o łącznej wartości 106 mln zł. To zaledwie 47 proc. tego, co I półroczu ubiegłego roku (225 mln zł), które stało przecież pod znakiem lockdownu wywołanego pandemią i olbrzymiej niepewności, co do przyszłości gospodarczej. Mimo to, było to jednak półrocze lepsze niż w pierwszych miesiącach 2019 r., kiedy wartość przeprowadzonych ofert sięgnęła 197 mln zł.

Mówiąc, krótko – tak słabego roku pod względem oferty obligacji korporacyjnych dla inwestorów indywidualnych nie było co najmniej od 2011 r., kiedy rynek ten właściwie dopiero powstawał. Paradoksalnie, warunki dla emitentów były wręcz wymarzone, z czego jednak korzystali nieliczni.

Kruk i PragmaGO

Dwie emisje, warte łącznie 90 mln zł uplasował w I półroczu Kruk, który za pięcioletnie papiery zaoferował 4,2 proc. na początku roku i 4 proc. na przełomie maja i czerwca. Są to historycznie najniższe koszty odsetkowe, które Kruk oferował w momencie przeprowadzenia emisji (po spadku WIBOR oprocentowanie obligacji o zmiennym oprocentowaniu spadło nawet poniżej 3,5 proc., ale w momencie ich oferowania oprocentowanie było nominalnie wyższe) i w dodatku stałe oprocentowanie przerzucało ryzyko stopy procentowej na nabywców obligacji. Mimo to popyt na papiery w dwóch emisjach łącznie przekroczył 210 mln zł. W przypadku emisji PragmaGo oferta warta skromne 16 mln zł przyciągnęła zapisy na 45,7 mln zł.

Nie jest to szeroka próba badawcza, ale łatwo się zorientować, także po wynikach sprzedaży oszczędnościowych obligacji skarbowych, która w tym roku ma szansę sięgnąć po kolejny rekord mimo obniżonego od maja ub.r. oprocentowania, że inwestorzy są głodni możliwości ulokowania środków w jakikolwiek sensowny sposób, który pozwoli im uchronić oszczędności przed wpływem inflacji, choćby w części. Naturalnie ten głód jest pochodną marnego oprocentowania lokat bankowych lub nawet braku ich dostępności.

Perspektywy zawsze jakieś są

Być może sytuacja poprawi się nieco w II półroczu. Swój program publicznych emisji zamierza otworzyć Best i prawdopodobnie zrobi to już w lipcu. Trwają zapisy w ramach kolejnej emisji publicznej obligacji Kruka (65 mln zł) i właściwie tylko na podstawie tych dwóch projektów można założyć, że wyniki I półrocza zostaną w drugim pobite. Kruk stara się też o zatwierdzenie nowego prospektu i przy każdej okazji komunikacji z rynkiem od kilku miesięcy podkreśla, że jego apetyt na inwestycje jest duży, a jego zaspokojenie będzie oznaczać sięganie po finansowanie zewnętrzne, o ile warunki będą temu sprzyjać. A sprzyjają i trudno spodziewać się zmian.

Ważnymi prospektami dysponują MCI Capital i Dekpol, ale ponieważ od ich zatwierdzenia minęło już kilka miesięcy, można się domyślać, że od złożenia dokumentów do ich zatwierdzenia minęło dostatecznie dużo czasu, by koncepcje finansowania w firmach się zmieniły. Dekpol zdążył zorganizować osobne finansowanie, a fundusze zarządzane przez MCI „siedzą na gotówce” po zrealizowanych wyjściach.

Bardziej prawdopodobne wydaje się przeprowadzenie emisji przez Kredyt Inkaso (prospekt procedowany jest od ponad pół roku) i ewentualnie Victorię Dom (prospekt złożony prawie rok temu). W ostatnich dniach decyzję o złożeniu prospektu podjął też Marvipol Development.

W sprzyjających okolicznościach, mimo słabego startu ten rok może jeszcze okazać się lepszy pod względem wartości przeprowadzonych emisji publicznych adresowanych do indywidualnych inwestorów na podstawie prospektów emisyjnych niż ubiegły rok (450 mln zł), przy czym ciężar bicia tego rekordu spocznie przede wszystkich na spółkach z branży wierzytelności. Wartość przeprowadzanych emisji nie jest problemem dla kupujących. Jest nim brak ofert.

Małe i liczne

Kwitnie za to rynek tzw. małych emisji publicznych przeprowadzanych na podstawie memorandów. W ich przypadku dokumenty nie są zatwierdzane przez KNF, a jedynie materiały reklamowe są przez Komisję akceptowane. Ograniczeniem jest rozmiar emisji – nie może ona przekroczyć równowartości 2,5 mln EUR w czasie 12 miesięcy.

W I półroczu wartość tego rodzaju emisji przekroczyła 53 mln zł i była wyższa od wartości z I półrocza ubiegłego roku o 6 mln zł (13 proc.). Wątpliwe jednak, by roczne statystyki prezentowały się tak samo dobrze. W 2020 r. wielkość tego rodzaju emisji osiągnęła ostatecznie 110,6 mln zł, więc teoretycznie szanse na pobicie tego rekordu (bo był to rok rekordowy) istnieją. W praktyce jednak po stronie oferujących coraz mniej jest podmiotów zainteresowanych przeprowadzaniem takich emisji. Z rynku wypada właśnie Copernicus Securities, któremu 14 lipca wygaśnie prawo do oferowania instrumentów finansowych (zezwolenie na tę część działalności cofnęła mu KNF), a to właśnie ten dom maklerski wyspecjalizował się w tego rodzaju ofertach.

Publiczne emisje przeprowadzał też Dom Maklerski Michael Strom, ale w ostatnich miesiącach chyba przestał ich potrzebować, bo nawet w „prywatnych” emisjach zwykle osiąga wyniki lepsze – tj. pozyskuje wyższe kwoty dla emitentów, bez konieczności ponoszenia kosztów marketingowych. Dopiero w przyszłości, jeśli limit wartości emisji zostanie podniesiony, tego rodzaju emisje mogą ponownie wrócić do łask.

Warto zwrócić uwagę na jeszcze jedną prawidłowość – domy maklerskie, które koncentrowały działalność na organizowaniu tego rodzaju emisji, wcześniej czy później traciły licencje.

Fundusze wypełniają lukę

Pierwsze półrocze tego roku nie obfitowało w publiczne emisje obligacji, ale za to w ofercie rynkowej dla inwestorów spragnionych zysku z ryzyka kredytowego pojawiły się certyfikaty publicznych funduszy zamkniętych wyspecjalizowanych w długu korporacyjnym. I to od razu trzy.

Pierwszy zgodę na publiczne oferowanie certyfikatów uzyskał Ipopema Benefit 3 FIZ, współzarządzany przez CVI. Fundusz ma relatywnie krótką historię i jeszcze krótszą listę spółek w portfelu. Specjalizuje się bowiem w finansowaniu spółek faktoringowych i to one – kierując ofertę do małych i mikroprzedsiębiorstw – dywersyfikują ryzyko kredytowe na znacznie liczniejsze podmioty.

W I półroczu fundusz zamknął cztery emisje, z których pozyskał łącznie 27,1 mln zł.

Największą jak dotąd kwotę z pojedynczej publicznej emisji certyfikatów pozyskał Michael Strom Obligacji Korporacyjnych, który z pierwszej (technicznie drugiej) emisji pozyskał 10,2 mln zł. Druga publiczna emisja trwała do 29 czerwca, ale jej wyniki w chwili pisania tego tekstu nie były jeszcze znane.

Czy można starać się o publiczny status przez trzy lata i zostać zaskoczonym pozytywną decyzją? Tak właśnie stało się w przypadku FDK Rentier FIZ – najstarszego publicznego funduszu zamkniętego ze stajni CVI/Noble Funds. CVI, wyspecjalizowanego w inwestowaniu w niepubliczny dług korporacyjny, często na zasadach private debt (fundusz obejmuje całe emisje) przedstawiać już chyba nikomu nie trzeba. To największy tego typu gracz w naszym rejonie Europy, który uzyskał już międzynarodową rozpoznawalność. Ale dopiero pod koniec czerwca rozpoczął przyjmowanie zapisów w ramach pierwszej publicznej emisji na bazie nowego prospektu zatwierdzonego wiosną przez KNF. I w porównaniu do dwóch wymienionych funduszy stara się o postawienie na rynku naprawdę milowego kroku – pierwsza emisja warta jest prawie 268 mln zł.

Największą zaletą wymienionych funduszy jest ich publiczny status i fakt, że prowadzą one właściwie ciągłe subskrypcje. Inwestorzy nie muszą więc czekać na kolejne emisje – tak jak na oferty obligacji korporacyjnych – ale mogą wejść na rynek w niemal dowolnie wybranym momencie, nie tylko składając zapis, ale także kupując certyfikaty na giełdzie (są notowane). Każdy z nich posiada odrębną specyfikę, zatem dywersyfikacja oferty jest zapewniona, a osiągane wyniki są zwykle wyższe niż funduszy otwartych, ponieważ FIZy biorą na siebie wyższe ryzyko kredytowe.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).