| Emitent: | J.W. Construction S.A. |

|---|---|

| Seria: | JWC1120 |

| ISIN: | |

| Rynek: | GPW ASO, BS ASO |

| Status: | Wykupione przed terminem |

| Wartość emisji w obrocie: | 42 300 000 PLN |

| Wartość nominalna: | 450.00 PLN |

| Zabezpieczenie: | NIE |

| Typ oprocentowania: | zmienne WIBOR 6M + 6% |

| Oprocentowanie bieżące: | - |

| Rentowność: | SPRAWDŹ |

| Dokument informacyjny: |

Ważne informacje

W ZWIĄZKU Z PRZESUNIĘCIEM TERMINU WYKUPU OBLIGACJE SĄ NOTOWANE POD KODEM JW10522.

Jeśli wskaźnik zadłużenia netto na poziomie skonsolidowanym przekroczy 0,7x marża odsetkowa wzrośnie o 0,5 pkt proc., a jeśli przekroczy 0,85x, marża wzrośnie o 1 pkt proc.

Emitent zobowiązał się do okresowej amortyzacji obligacji. W pierwszą rocznicę emisji, tj. 15 listopada 2018 r., emitent wykupi 10 proc. pierwotnej wartości nominalnej emisji, a w drugą rocznicę, czyli 15 listopada 2019 r., 45 proc. pierwotnej wartości emisji.

Emitent ma ponadto prawo do wcześniejszego wykupu całości lub części wyemitowanych obligacji. W takim przypadku obligatariuszom zostanie wypłacona premia, które wyniesie:

- 1,2 proc. wartości nominalnej wykupywanych obligacji na koniec I i II okresu odsetkowego,

- 0,8 proc. wartości nominalnej wykupywanych obligacji na koniec III i IV okresu odsetkowego,

- 0,4 proc. wartości nominalnej wykupywanych obligacji na koniec V okresu odsetkowego.

ZMIANA WARUNKÓW EMISJI

29 maja 2020 r. zgromadzenie obligatariuszy zgodziło się na następujące zmiany warunków emisji:

- termin ostatecznego wykupu przesunięto z 16 listopada 2020 r. na 16 maja 2022 r.,

- wprowadzono dodatkowe terminy częściowych wykupów:

- 15 proc. pierwotnej wartości nominalnej płatne w trzecią rocznicę emisji (listopad 2020 r.),

- 4 proc. pierwotnej wartości nominalnej płatne 15 czerwca 2021 r.,

- 6 proc. pierwotnej wartości nominalnej płatne 15 września 2021 r.,

- 6 proc. pierwotnej wartości nominalnej płatne 15 grudnia 2021 r.,

- 4 proc. pierwotnej wartości nominalnej płatne 15 marca 2022 r.,

- 10 proc. pierwotnej wartości nominalnej płatne 16 maja 2022 r.

- emitent zobowiązał się do ustanowienia zabezpieczenia obligacji hipoteką umowną łączną stanowiącą 150 proc. wartości nominalnej obligacji pozostałych do spłaty,

- zmieniono wysokość oprocentowania w ten sposób, że od 17 listopada 2020 r. podstawą naliczania oprocentowania będzie WIBOR 3M (okresy odsetkowe ulegną skróceniu z 6 do 3 miesięcy), a za okres do 16 listopada 2020 r. tak jak dotychczas WIBOR 6M, powiększone o marżę w wysokości 5 pkt proc., a do czasu wpisu hipoteki powiększone o marżę w wysokości 6 pkt proc. w skali roku.

Obligatariusze mają prawo żądać przedterminowego wykupu m.in. jeśli:

- emitent podejmie uchwałę o wypłacie dywidendy,

- wskaźnik zadłużenia netto na poziomie skonsolidowanym przekroczy 1,0x.

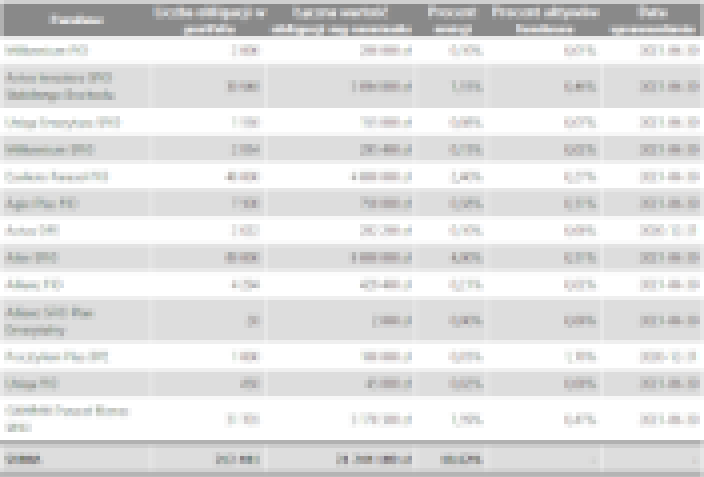

Obligacje JWC1120 w portfelach funduszy

Oferta dla instytucji finansowych i emitentów obligacji.

Zainteresowanych prosimy o kontakt na adres:

sekretariat@obligacje.pl

Ważne daty

Pierwsze dni okresów odsetkowych

- 2017-11-15

- 2018-05-15

- 2018-11-15

- 2019-05-15

- 2019-11-15

- 2020-05-15

- 2020-11-16

- 2021-03-15

- 2021-06-15

- 2021-09-15

- 2021-12-15

- 2022-03-15

Dni ustalenia prawa do odsetek

- 2018-05-07

- 2018-11-07

- 2019-05-07

- 2019-11-06

- 2020-05-07

- 2020-11-05

- 2021-03-05

- 2021-06-07

- 2021-09-07

- 2021-12-07

- 2022-03-07

- 2022-05-06

Dni wypłaty odsetek

- 2018-05-15

- 2018-11-15

- 2019-05-15

- 2019-11-15

- 2020-05-15

- 2020-11-16

- 2021-03-15

- 2021-06-15

- 2021-09-15

- 2021-12-15

- 2022-03-15

- 2022-05-16

Dzień wykupu

- 2022-05-16