| Emitent: | Meyra Group S.A. |

|---|---|

| Seria: | C |

| ISIN: | PLMDRT000027 |

| Rynek: | GPW ASO, BS ASO |

| Status: | Wykupione przed terminem |

| Wartość emisji w obrocie: | 14 000 000 PLN |

| Wartość nominalna: | 1 000.00 PLN |

| Zabezpieczenie: | TAK |

| Typ oprocentowania: | zmienne WIBOR 6M + 4.4% |

| Oprocentowanie bieżące: | - |

| Rentowność: | SPRAWDŹ |

| Dokument informacyjny: |

Ważne informacje

Obligacje wyemitowano w ramach programu emisji o wartości do 100 mln zł.

W przypadku gdy wskaźnik dźwigni finansowej spadnie poniżej 4,0x, marża zostanie obniżona do 4,4 pkt proc.

Obligacje zostały zabezpieczone poręczeniami udzielonymi przez: MDH Sp. z o.o., MTB Poland Sp. z o.o, Rehab Zrt., Meyra GmbH oraz Meyra-Ortopedia Kft., przy czym maksymalna kwota w odniesieniu do poręczenia udzielonego przez Rehab Zrt. wynosi 6.170.858 zł, a w przypadku pozostałych spółek łącznie 125 mln zł.

Ponadto obligacje emitowane w ramach programu zabezpieczone zostały zastawami rejestrowymi na wszystkich udziałach posiadanych przez emitenta w MDH Sp. z o.o. oraz na 1610 udziałach posiadanych przez MDH Sp. z o.o. w MTB Poland Sp. z o.o.

Emitent ma prawo do wcześniejszego wykupu całości lub części wyemitowanych obligacji w dniach płatności odsetek za kolejne okresy odsetkowe. W takim przypadku obligatariuszom wypłacona zostanie premia, której wysokość w zależności od okresu odsetkowego, w którym dojdzie do wcześniejszego wykupu, może wynieść od 1,5 do 0,25 proc. wartości nominalnej wykupywanych obligacji.

Obligatariusze mogą żądać przedterminowego wykupu m.in. jeśli:

- wskaźnik dźwigni finansowej przekroczy, a emitent nie otrzyma zgody zgromadzenia obligatariuszy na to czasowe przekroczenie:

- 5,8x na 30 czerwca 2016 r.,

- 4,7x na 31 grudnia 2016 r.,

- 3,5x na 30 czerwca 2017 r.,

- 3,5x na 31 grudnia 2017 r.,

- 3,0x na 30 czerwca 2018 r.,

- 3,0x na 31 grudnia 2018 r.,

- 2,5x na 30 czerwca 2019 r.,

- 2,5x na 31 grudnia 2019 r.

- emitent wypłaci dywidendę, w wyniku czego wskaźnik dźwigni finansowej będzie wyższy niż 2,5x.

Zgodnie z decyzją zgromadzenia obligatariuszy z 17 maja 2017 r. marża odsetkowa została podwyższona z 5,2 pkt proc. do 6,2 pkt proc.

7 czerwca 2017 r. spółka przedterminowo wykupiła część emisji, a w obrocie pozostały obligacje o wartości nominalnej 14 mln zł (pierwotnie 21 mln zł).

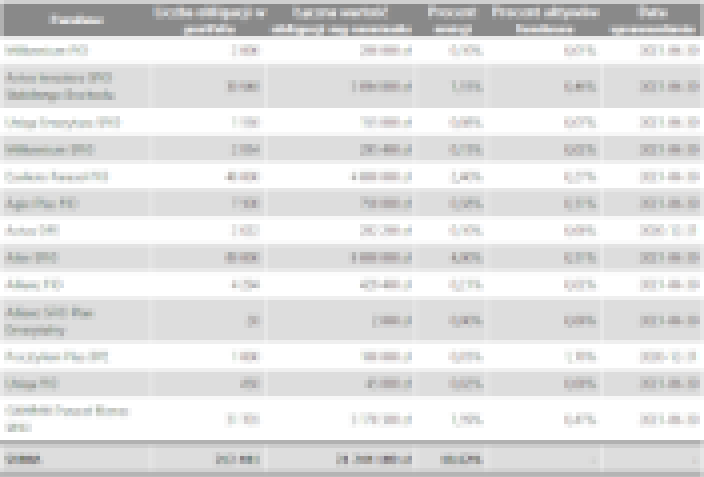

Obligacje MED0420 w portfelach funduszy

Oferta dla instytucji finansowych i emitentów obligacji.

Zainteresowanych prosimy o kontakt na adres:

sekretariat@obligacje.pl

Ważne daty

Pierwsze dni okresów odsetkowych

- 2016-04-06

- 2016-10-06

- 2017-04-06

- 2017-10-06

- 2018-04-06

- 2018-10-08

- 2019-04-08

- 2019-10-07

Dni ustalenia prawa do odsetek

- 2016-09-28

- 2017-03-29

- 2017-09-28

- 2018-03-28

- 2018-09-28

- 2019-03-29

- 2019-09-27

- 2020-03-27

Dni wypłaty odsetek

- 2016-10-06

- 2017-04-06

- 2017-10-06

- 2018-04-06

- 2018-10-08

- 2019-04-08

- 2019-10-07

- 2020-04-06

Dzień wykupu

- 2020-04-06