| Emitent: | Regis Sp. z o.o. |

|---|---|

| Seria: | A1 |

| ISIN: | PLREGIS00014 |

| Rynek: | GPW ASO |

| Status: | Wykupione przed terminem |

| Wartość emisji w obrocie: | 7 150 000 PLN |

| Wartość nominalna: | 1 000.00 PLN |

| Zabezpieczenie: | TAK |

| Typ oprocentowania: | zmienne WIBOR 3M + 5% |

| Oprocentowanie bieżące: | - |

| Rentowność: | SPRAWDŹ |

| Dokument informacyjny: |

Ważne informacje

Zabezpieczeniem obligacji jest hipoteka umowna do kwoty 15 mln zł. Emitent złożył oświadczenie o poddaniu się egzekucji w trybie art. 777 par. 1 pkt. 4 KPC.

Począwszy od IV okresu odsetkowego, a kończywszy na XI okresie odsetkowym, przeprowadzana będzie okresowa amortyzacja obligacji. Każdorazowo będzie to 5 proc. wartości nominalnej wyemitowanych obligacji.

Ponadto emitent ma prawo do wykupu wszystkich lub tylko do części wyemitowanych obligacji. W takim przypadku zapłaci obligatariuszom dodatkową premię, która na koniec IV okresu odsetkowego wyniesie 2 proc., a wraz z każdym kolejnym będzie się zmniejszała o 0,25 pkt proc.

Obligatariusze mają prawo żądać przedterminowego wykupu m.in. jeśli wystąpi:

- przekroczenie na poziomie skonsolidowanym wskaźnika relacji długu netto do EBITDA powyżej 8 na koniec każdego z kwartałów 2014 r., powyżej 10 na koniec pierwszego kwartału 2015 r., powyżej 8,6 na koniec drugiego kwartału 2015 r., powyżej 5,6 na koniec trzeciego kwartału 2015 r., powyżej 4,5 od czwartego kwartału 2015 r. do dnia wykupu, z chwilą gdy ta okoliczność stała się możliwą do zweryfikowania na podstawie raportów bieżących lub raportów okresowych emitenta. Wskaźnik na poziomie skonsolidowanym relacji dług netto do EBITDA rozumiany jest jako iloraz długu netto oraz kroczącej EBITDA,

- przekroczenie na poziomie skonsolidowanym wskaźnika relacji długu netto do skorygowanego EBITDA powyżej 4 na koniec każdego z kwartałów 2014 r., powyżej 4,2 na koniec pierwszego kwartału 2015 r., powyżej 4,1 na koniec drugiego kwartału 2015 r., powyżej 3,75 na koniec trzeciego kwartału 2015 r., powyżej 3,5 od czwartego kwartału 2015 r. do Dnia Wykupu, z chwilą gdy ta okoliczność stała się możliwą do zweryfikowania na podstawie raportów bieżących lub raportów okresowych Emitenta. Wskaźnik na poziomie skonsolidowanym relacji dług netto do skorygowanego EBITDA rozumiany jest jako iloraz długu netto oraz skorygowanego EBITDA. Skorygowany EBITDA nie ujmuje straty z tytułu rozwoju marki Activlab Pharma,

- przekroczenie na poziomie skonsolidowanym wskaźnika ogólnego zadłużenia powyżej 0,65 z chwilą gdy ta okoliczność stała się możliwą do zweryfikowania na podstawie raportów bieżących lub raportów okresowych emitenta.

- przekształcenie emitenta w inną spółkę prawa handlowego, za wyjątkiem spółki akcyjnej,

- nieprzekazanie środków pieniężnych koniecznych do przeprowadzenia okresowej amortyzacji obligacji w terminie umożliwiającym wykup,

- wniosek zarządu o wypłatę dywidendy w kwocie przekraczającej 75 proc. zysku netto,

- zbycie łącznie ponad 40 proc. akcji emitenta przez Bogusława Achingera lub Dariusza Hyczewskiego bez zgody administratora zabezpieczeń.

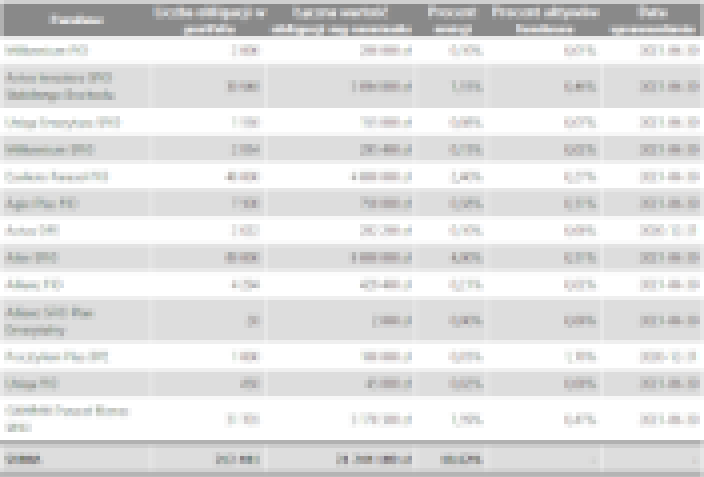

Obligacje RGS0717 w portfelach funduszy

Oferta dla instytucji finansowych i emitentów obligacji.

Zainteresowanych prosimy o kontakt na adres:

sekretariat@obligacje.pl

Ważne daty

Pierwsze dni okresów odsetkowych

- 2015-01-30

- 2015-04-30

- 2015-07-30

- 2015-10-30

- 2016-01-30

Dni ustalenia prawa do odsetek

- 2015-04-21

- 2015-07-21

- 2015-10-21

- 2016-01-21

- 2016-04-21

Dni wypłaty odsetek

- 2015-04-29

- 2015-07-29

- 2015-10-29

- 2016-01-29

- 2016-04-29

Dzień wykupu

- 2016-04-29