Ghelamco to jeden z wiodących międzynarodowych deweloperów, działających w segmencie nieruchomości biurowych, mieszkaniowych, handlowych, centrów logistycznych i magazynowych oraz projektów wypoczynkowych. Grupa działa w Polsce, Belgii, Ukrainie oraz w Rosji.

Dla obligatariuszy Ghelamco najbardziej istotne są wyniki polskiej części grupy, konsolidowanej przez Granbero Holdings Limited. Grupa działa w Polsce pod marką Ghelamco, w analizie pisząc o Ghelamco, mam na myśli właśnie wyniki Granbero Holdings Limited – spółki która jest poręczycielem wszystkich obligacji emitowanych przez spółkę celową Ghelamco Invest.

Pierwsze półrocze 2016 r. było dla Ghelamco bardzo dobre. Firma oddała do użytku swoją flagową inwestycję – kompleks biurowy Warsaw Spire z 220 metrami wysokości i około 109 000 m2 powierzchni biurowej. Jeszcze przed oficjalnym otwarciem inwestycji firma miała podpisane umowy najmu na ok. 80 proc. powierzchni, a aktualnie projekt jest wynajęty na poziomie ponad 90 proc. Projekt ten stanowi największą wartość w księgach Ghelamco (wycena na dzień 30 czerwca 2016 r. w kwocie 525 mln euro), jego wartość jest większa, niż całe zewnętrzne zadłużenie finansowe grupy w Polsce tj. jej wszystkich spółek celowych (razem około 480 mln euro). Dodajmy, że Ghelamco działa według sprawdzonego modelu biznesowego – buduje, komercjalizuje i sprzedaje dany projekt.

W I półroczu 2016 r. Ghelamco oddało do użytku projekt biurowy Wołoska 24 o powierzchni około 21,3 tys. m2. Obiekt jest aktualnie wynajęty w ponad 50 proc., a pozostała powierzchnia biznesowa jest obecnie przedmiotem negocjacji. Wartość obiektu, zgodnie ze skonsolidowanym sprawozdaniem, na dzień 30 czerwca 2016 wyniosła 41,6 mln euro.

W 2016 roku Ghelamco rozpoczęło realizację projektu Przystanek mBank w Łodzi (ok. 25,6 tys. m2 powierzchni biurowej), który objęty jest umową najmu zawartą z mBankiem (podpisana umowa najmu dotyczy ok. 95 proc. powierzchni pod wynajem). Na dzień przygotowania dokumentu, prace budowlane z zakresu konstrukcji budynku zostały zakończone.

Z racji ukończenia Warsaw Spire sytuację obligatariuszy Ghelamco można określić jako korzystną, ponad 70 proc. wartości nieruchomości inwestycyjnych stanowią obiekty gotowe, które będą generować dochód lub zostaną sprzedane.

Analiza wyników I półrocza 2016

W przypadku Ghelamco w zasadzie jest już tradycją, że wyniki generowane przez grupę to przede wszystkim efekt wzrostu wartości posiadanych projektów. Wraz z postępem budowy zwiększa się wartość godziwa danego obiektu, a kluczowa aktualizacja wartości ma miejsce po oddaniu obiektu do użytku. Nie inaczej jest i tym razem, oddanie do użytku Warsaw Spire spowodowało aktualizację w górę wartości obiektu i wygenerowało imponujący wynik dla grupy. Dodajmy, że do tej pory wyceny końcowe obiektów posiadanych przez Ghelamco, co do zasady były potwierdzane przy transakcjach sprzedaży obiektów.

Dla pełnego obrazu podam, że przychody za pierwsze półrocze 2016 r. wyniosły 6,768 mln euro i dotyczyły głównie sprzedaży mieszkań (typu soft loft) w ramach projektu Woronicza Qbik, zlokalizowanego na warszawskim Mokotowie (4,5 mln euro), oraz przychodów z najmu (głównie powierzchni dostępnej w ramach projektu Warsaw Spire). Co jest pozytywne, to fakt, że w projekcie mieszkaniowym Woronicza Qbik sprzedanych zostało około 92 proc. dostępnych mieszkań typu soft loft.

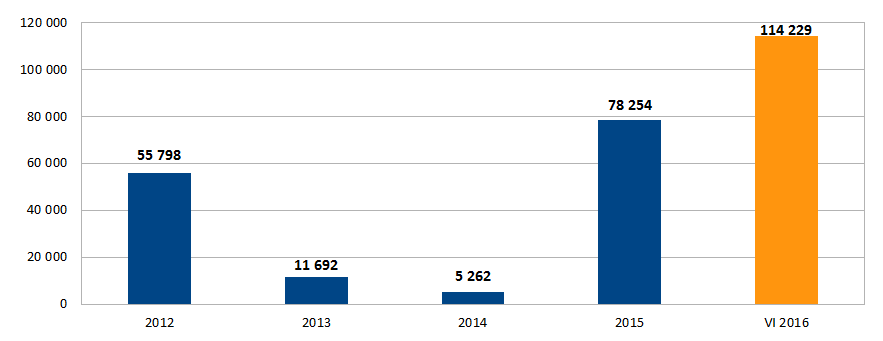

Na koniec czerwca zysk z aktualizacji wyceny nieruchomości wyniósł 125 mln euro, na co oczywiście największy wpływ miało oddanie do użytkowania obiektu Warsaw Spire. W efekcie zysk netto grupy za I półrocze 2016 wyniósł imponujące 114 mln euro.

Zysk netto grupy Ghelamco (w tys. euro)

Źródło: raporty finansowe emitenta.

Warto dodać, że od momentu oddania do użytkowania Warsaw Spire, odsetki od kredytów, które wcześniej powiększały wartość inwestycji, księgowane są już w koszty, czyli pomniejszają zysk netto.

Co do wyników, grupie Ghelamco nie można nic zarzucić, pozostaje sprawdzić, jak wygląda sytuacja bilansowa grupy.

Analiza bilansu

Tradycyjnie już zaczniemy od spojrzenia na aktywa pracujące grupy, za które uważam nieruchomości inwestycyjne i zapasy (czyli projekty biurowe, handlowe i mieszkaniowe).

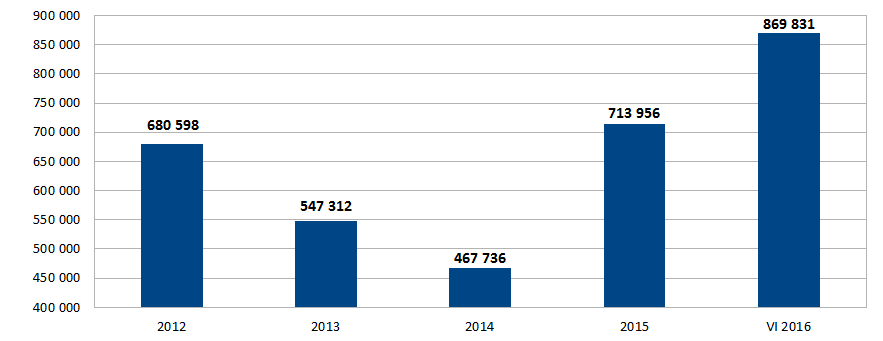

Nieruchomości inwestycyjne i zapasy (w tys. euro)

Źródło: raporty finansowe emitenta.

Największą część aktywów (60 proc.) stanowią nieruchomości inwestycyjne, których wartość wzrosła z poziomu 660 mln euro na koniec 2015 r. do 829 mln euro na koniec czerwca 2016 r. Było to głównie efektem nakładów poniesionych w okresie (49 mln euro) oraz korekty wartości godziwej (125 mln euro).

Kolejne 4 proc. wartości aktywów stanowią środki pieniężne. Warto zauważyć, że Ghelamco niezmiennie utrzymuje wysoki stan środków finansowych (wszystkie kwoty prezentowane są w euro).

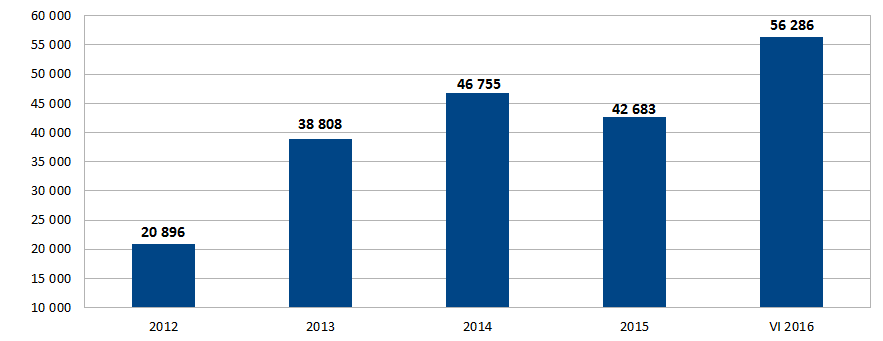

Środki pieniężne i ich ekwiwalenty (w tys. euro)

Źródło: raporty finansowe emitenta.

Niestety, typową dla Ghelamco jest sytuacja, że sporą część aktywów stanowią te niepracujące, czyli pożyczki udzielone do podmiotów spoza polskiej części grupy Ghelamco. Nie jest to ulubiona przeze mnie sytuacja, gdy część środków funkcjonuje poza grupą, ale oddając sprawiedliwość, warto zauważyć, że:

Zanim przejdziemy do analizy zadłużenia grupy, spójrzmy na wskaźnik zadłużenia, który pokazuje, w jakim stopniu do sumy bilansowej Ghelamco finansuje się zobowiązaniami.

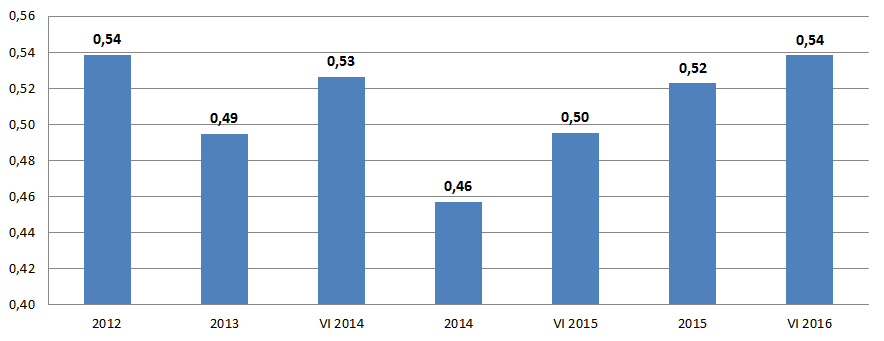

Wskaźnik zadłużenia Ghelamco

Źródło: obliczenia własne, raporty finansowe emitenta.

Od wielu lat grupa „pilnuje” proporcji finansowania swoich aktywów. Zasadniczo ciężar rozkłada się po połowie, na koniec czerwca 2016, 46 proc. sumy bilansowej stanowiły kapitały, a 54 proc. zobowiązania.

Przejdźmy do źródeł finansowania.

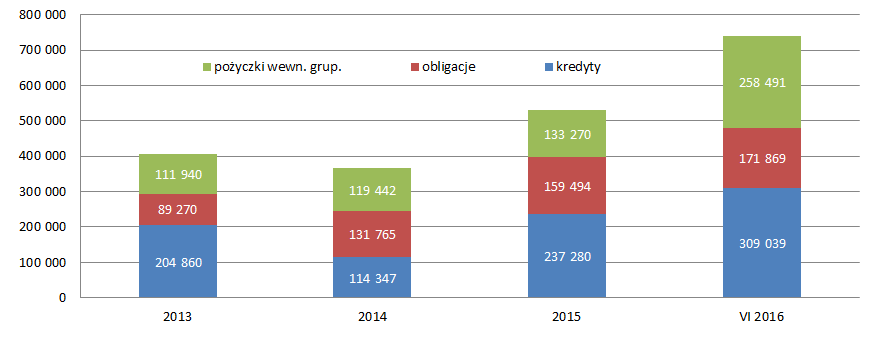

Zadłużenie finansowe grupy Ghelamco (w tys. euro)

Źródło: raporty finansowe emitenta.

Wzrost aktywów inwestycyjnych został przede wszystkim sfinansowany wzrostem zadłużenia z tytułu kredytów i obligacji. Natomiast wzrost wartości zobowiązań z tytułu pożyczek wewnątrzgrupowych ma odzwierciedlenie w rosnących należnościach z tego tytułu. Saldo netto pożyczek w grupie pozostało na stabilnym poziomie.

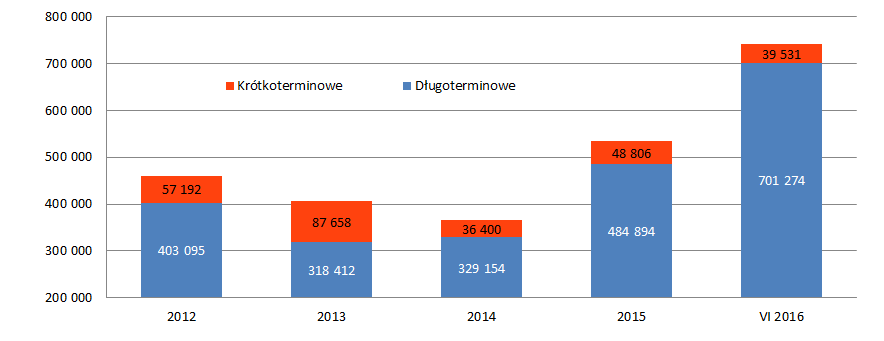

Będąc przy obligacjach, warto zauważyć, że obecnie grupa już powoli refinansuje zadłużenie zapadające w 2018 roku. Analizując zobowiązania kredytowe dowiadujemy się, że termin wymagalności 6 proc. niespłaconych długoterminowych kredytów bankowych przypada w okresie trzech lat, natomiast termin spłaty 92 proc. tych kredytów jest dłuższy niż 5 lat. Dobrze strukturę terminową zobowiązań finansowych oddaje poniższy wykres:

Zadłużenie finansowe Ghelamco w podziale na długo i krótkoterminowe (w tys. euro)

Źródło: raporty finansowe emitenta.

Zestawiając to z gotowym flagowym obiektem grupy – Warsaw Spire – sytuacja obligatariuszy spółki Ghelamco w najbliższych okresach wydaje się być przynajmniej satysfakcjonująca. Spłata zadłużenia finansowego jest mocno oddalona w czasie, podczas gdy Warsaw Spire jest gotowy do generowania dochodu z wynajmu lub może zostać sprzedany.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).