Tak jak w styczniu, Echo Investment ponownie chce zebrać 50 mln zł z publicznej emisji obligacji oprocentowanych na WIBOR 6M plus 4 pkt proc. Okres spłaty to już jednak cztery, a nie trzy lata, jak poprzednio. Niemniej rzut oka na wycenę pochodzących ze styczniowej emisji papierów ECH0125 (okolice 101,0-101,5 proc. nominału) pozwala stwierdzić, że najnowsza oferta pozostaje odpowiednio skrojona do warunków rynkowych. Co nie oznacza natomiast, że brak jej jakichkolwiek alternatyw na rynku wtórnym. Ale po kolei.

Na Catalyst notowanych jest 14 serii obligacji Echa Investment o łącznej wartości 1,497 mld zł i terminach spłaty do listopada 2025 r. W tym roku spółka spłacić musi jeszcze cztery serie długu wartego w sumie 281,4 mln zł, z czego trzy serie pochodzą z uplasowanych w latach 2017-2018 emisji publicznych. To poniekąd wyjaśnienie przyczyn powrotu dewelopera do plasowania papierów dłużnych wśród inwestorów indywidualnych po blisko trzyletniej przerwie. Po sukcesie styczniowej oferty, gdy na warte 50 mln zł obligacje popyt sięgnął 233,3 mln zł, trudno wątpić w powodzenie i kolejnej emisji. Po jej potencjalnie pełnym zamknięciu Echo nadal będzie miało jednak jeszcze możliwość pozyskania do końca listopada kolejnych 200 mln zł od inwestorów indywidualnych. Aczkolwiek niekoniecznie drobnych, bo obie dotychczasowe oferty BM PKO BP zdecydował się przeprowadzić bez pomocy innych brokerów, ustalając przy tym próg wejścia na co najmniej 50 tys. zł (średni zapis w styczniowej ofercie to 408,5 tys. zł). Przyjmując więc zgodną ze sztuką zasadę dywersyfikacji, śmiało można zakładać, że oferta Echa adresowana jest do osób z portfelami liczonymi co najmniej w wysokich setkach tysięcy złotych (wg Stowarzyszenia Inwestorów Indywidualnych portfelem ponad 500 tys. zł dysponuje średnio co dziesiąty inwestor).

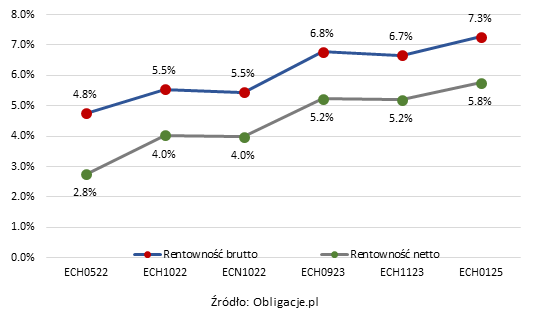

Rentowności na rynku wtórnym

Oferowane przez Echo obligacje oprocentowane będą na 7,43 proc. rocznie w pierwszym sześciomiesięcznym okresie odsetkowym. Na ten moment żadne ze starszych publicznych papierów dewelopera nie oferują wyższej rentowności. Najbliżej jest pochodząca ze styczniowej emisji seria ECH0125 (7,3 proc. rentowności). Zgodnie z logiką, pozostałe serie uplasowane w latach 2017-2019 wyceniane są przy znacznie niższej rentowności, ponieważ wygasać będą one w tym i kolejnym roku.

Rentowności obligacji Echa Investment pochodzących z ofert publicznych

Wyższy dochód z trwającej emisji na rynku pierwotnym nie bierze się zatem znikąd. To nic innego, jak premia za dłuższy okres spłaty, a więc i wyższe ryzyko kredytowe. Prawie 14-miesięczna różnica w terminie wymagalności pomiędzy oferowanymi papierami, a tymi pochodzącymi ze styczniowej emisji (ECH0125) wyceniona więc została na niecałe 20 pb. W przypadku pochodzących z lat 2018-2019 obligacji ECH0923 i ECH1123 jest to prawie 70 i 80 pb., co w ich przypadku da się przeliczyć na około 30 pb. średniorocznie. Innymi słowy, pod względem rentowności uplasowane w styczniu papiery ECH0125 znajdują się najbliżej propozycji z rynku pierwotnego, ale z jednoczesnym uwzględnieniem czasu pozostałego do wykupu, serie ECH0923 i ECH1123 także mają prawo wydać się interesujące.

Tymczasem najmocniejsza konkurencja dla trwającej emisji pochodzić może z najmniej spodziewanej strony, czyli uplasowanych w ubiegłym roku do dużych inwestorów papierów EC11024 lub ECH0325. Pierwsze z nich to jednak dług stałokuponowy (5 proc. rocznie), do tego dość specyficzny, bo przydzielony założycielom Archicomu w ramach przejęcia przez Echo 66-proc. pakietu akcji wrocławskiej spółki. Papiery notowane są przy ok. 7,8 proc. rentowności brutto (6,2 proc. netto), ale i ponadprzeciętnym ryzyku stopy procentowej, na podjęcie którego może być jeszcze za wcześnie. Z kolei seria ECH0325 to jedne z najwyżej oprocentowanych zmiennokuponowych obligacji Echa (WIBOR 6M plus 4,45 pkt proc.) i odnajdziemy je w portfelach wielu funduszy inwestycyjnych. W tym przypadku liczyć można na ponad 8 proc. rentowności z perspektywą na jej wzrost w kolejnych miesiącach (rynek terminowy oczekuje, że WIBOR 6M zbliży się do 4,9 proc. za pół roku).

Około 60 pb. premii w rentowności dla papierów ECH0325 względem rynku pierwotnego, mimo krótszego o ponad 11 miesięcy okresu spłaty, zdaje się być sugestią dla inwestorów, by raz jeszcze przemyśleć zasadność złożenia zapisu w trwającej ofercie. Tyle teorii. W praktyce – szczęśliwie dla Echa – wrażliwość inwestorów biorących udział w kolejnych emisjach pozostaje bardzo zróżnicowana na notowania z rynku wtórnego. Zwykle przecież dość płytkiego, szczególnie w przypadku tych emisji, które były plasowane do inwestorów instytucjonalnych.

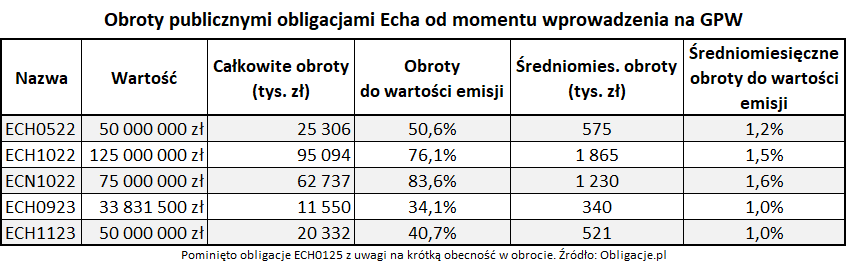

Płynność na Catalyst

Papiery dłużne Echa Investment należą do najbardziej płynnych instrumentów na Catalyst, pod warunkiem, że ograniczyć się tylko do tych obligacji, które deweloper uplasował w ramach prospektowych ofert publicznych. Większość z nich pozwala więc przeciętnemu inwestorowi indywidualnemu na dość komfortowe otwarcie, jak i zamknięcie pozycji. Zależnie od serii, w przypadku obligacji emitowanych w latach 2017-2019 właściciela zdążyło zmienić już od 34 do niemal 84 proc. papierów.

Wśród publicznych obligacji Echa najwyższymi dotychczas obrotami pochwalić się mogą największe serie ECH1022 oraz ECN1022, co poniekąd wynika też z faktu, że są one najdłużej notowane na Catalyst (ponad 50 mies.). Analogicznie, papiery ECH0923 i ECH1123 o najniższych obrotach notowane są najkrócej (poniżej 40 mies.). Niemniej średniomiesięczny poziom handlu, który już uwzględnia staż poszczególnych serii na Catalyst, nadal podpowiada, że najwyższą płynnością cieszyły się dotychczas serie ECH1022 i ECN1022. W ostatnim roku dołączyły do nich też jednak najkrótsze papiery ECH0522, w przypadku, których właściciela zmieniła ponad jedna czwarta emisji.

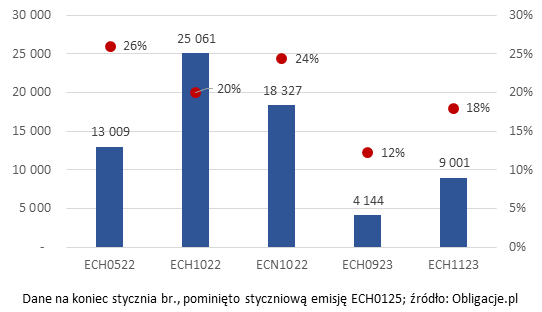

Obroty publicznymi obligacjami Echa w ostatnich 12 miesiącach

Zależnie od serii, w ostatnich 12 miesiącach zawarto od niewiele ponad 400 transakcji długiem Echa (ECH0522) do ponad 800 (ECH1022). Średnia wartość na każdą z transakcji wyniosła od 7,4 tys. zł (ECH0923) do 32 tys. zł (ECH0522). W pierwszym przypadku oznaczało to, że przeciętna wartość pojedynczej wymiany jest wręcz niższa od wartości nominalnej od obligacji, które Echo plasuje wśród inwestorów instytucjonalnych (dług dla inwestorów indywidualnych ma 100 zł, dla instytucji – 10 tys. zł).

Wśród pozostałych papierów Echa – ponownie – na uwagę zasługują stałokuponowe EC11024 (jako jedyne mają nominał ustalony na 1 tys. zł) oraz ECH0325 (10 tys. zł). To jedyny pochodzący spoza emisji publicznych dług dewelopera, który jak na niezbyt wysokie standardy rynku Catalyst cieszy się nienajgorszą płynnością (przeciętna wartość transakcji to 20,9 oraz 36,4 tys. zł). I tak, podczas około trzech kwartałów ich obecności na GPW w obu przypadkach właściciela zdążyło zmienić 4-5 proc. emisji. Jak zwykle jednak w takim przypadku, warto pamiętać, że pierwsze miesiące po wprowadzeniu do obrotu często nie należą do szczególnie reprezentatywnych.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).