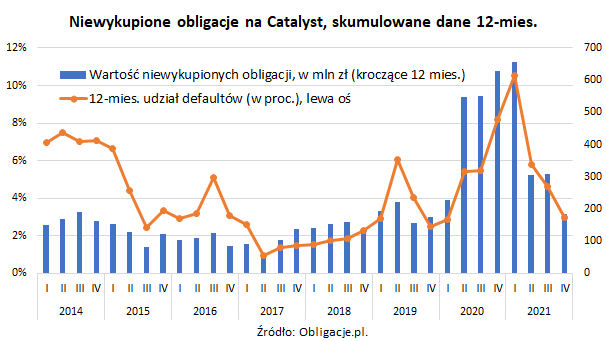

W 2021 r. na Catalyst nie spłacono 182,7 mln zł obligacji korporacyjnych, co stanowiło 3 proc. wygasającego wówczas złotowego zadłużenia wobec 8,2 proc. przed rokiem i 2,5 proc. przed dwoma laty. I z pewnością żadnej z sześciu niespłaconych w minionym roku serii nie można uznać za zaskoczenie. Chodzi bowiem o problemy trzech spółek, które wyszły na jaw jeszcze w latach 2018-2019 i w żadnym przypadku nie były one dziełem przypadku. Krótka lista niespłaconych w ubiegłym roku papierów ogranicza się więc do Zakładów Mięsnych Henryk Kania i dwóch windykatorów, Fast Finance oraz – a jakże – GetBacku. Dyskutować można by natomiast nad papierami Kancelarii Medius, ale akurat w przypadku giełdowej serii, która miała wygasać w ubiegłym roku (KME0321) spółce udało się w porozumieniu z obligatariuszami przesunąć termin spłaty długu i go systematycznie amortyzować, mimo trwającego postępowania restrukturyzacyjnego.

Przy braku nowych – ujawnionych – problemów w IV kwartale minionego roku na rynku Catalyst, po raz pierwszy od co najmniej dziewięciu lat nie odnotowaliśmy ani jednego przypadku niewykupienia obligacji. W nowy rok wchodzimy zaś bez nawisu restrukturyzowanych papierów i im podobnego długu, by wspomnieć jeszcze do niedawna ciążące tabeli notowań (i statystykom defaultów) obligacje GetBacku.

Oczyszczony rynek staje jednak przed nowymi wyzwaniami. Narastające obawy o kondycję rynku mieszkaniowego (deweloperzy są najliczniejszą grupą emitentów), czy rosnące koszty finansowe, to tylko niektóre z nich. Nie bez znaczenia jest też sytuacja na rynku długu skarbowego, która prowadzi do odpływów z funduszy inwestycyjnych, potencjalnie przekładając się też na ich niższy apetyt do obejmowania kolejnych emisji korporacyjnych.

W 2022 r. notowane na Catalyst spółki muszą spłacić 3,7 mld zł złotowych obligacji (bez listów zastawnych). Gdyby kierować się średnim poziomem defaultów na przykład z ostatnich pięciu lat (3,8 proc.), do inwestorów nie wróciłoby w tym roku około 141 mln zł. Na dziś, bez dwóch, trzech negatywnych niespodzianek, wydaje się to na razie mało prawdopodobne. Ale przecież nie niemożliwe, szczególnie w czasie, gdy firmy coraz częściej chowają się przed wierzycielami pod ochronę sądowej restrukturyzacji.

Mimo wszystko, niezłe widoki dla spłacalności długu i dopiero drugi w kilkunastoletniej historii rynku Catalyst cykl zacieśniania polityki pieniężnej pozwalają sądzić, że giełdowy rynek obligacji korporacyjnych może mieć przed sobą najlepsze chwile. I tylko żal, że długa lista celów GPW na 2022 r. słowem nie wspomina o rynku długu firm.

.png)

Jak liczymy wskaźniki?

Relacja liczby i wartości niewykupionych obligacji do zapadającego zadłużenia liczone są w ujęciu 12-miesięcznym. Statystyki obejmują papiery złotowe, bez listów zastawnych.

Uwzględniono wyłącznie obligacje, które były notowane na Catalyst, nawet jeśli zostały one wycofane z obrotu przed terminem wykupu. Liczbę i wartość niewykupionego długu porównano z emisjami, które powinny wygasać w danym okresie według pierwotnych warunków emisji.

Historyczne wartości wskaźników mogą ulec korekcie, jeśli po upływie terminu wykupu emitent ureguluje całość lub część obligacyjnego zobowiązania (np. w ramach układu).

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).