Po trzech latach przerwy chemiczna spółka wróciła na rynek z publiczną ofertą obligacji na podstawie prospektu. Mając na koncie 21 stałokuponowych emisji od 2011 r. tym razem zdecydowała się jednak zaproponować inwestorom indywidualnym zmienne oprocentowanie, ustalone jako WIBOR 3M plus 3,2 pkt proc. marży. I na dziś daje to niecałe 8,9 proc. rocznie dla pierwszego trzymiesięcznego okresu odsetkowego, lecz ostateczna wysokość kuponu ustalona zostanie na podstawie WIBOR-u z 18 października.

Zgodnie z rynkowymi oczekiwaniami, w ciągu najbliższych sześciu miesięcy WIBOR 3M spadnie z obecnych 5,68 proc. do mniej niż 4,8 proc., by po trzech kolejnych miesiącach zbliżyć się w okolice 4,5 pkt proc. Teoretycznie perspektywy dalszego spadku stóp powinny więc wspierać stałokuponowe papiery Rokity z rynku wtórnego, na których handel odbywa się jednak nie tylko w sposób nieregularny, ale i dość nieskoordynowany, jeśli chodzi o układ krzywej rentowności.

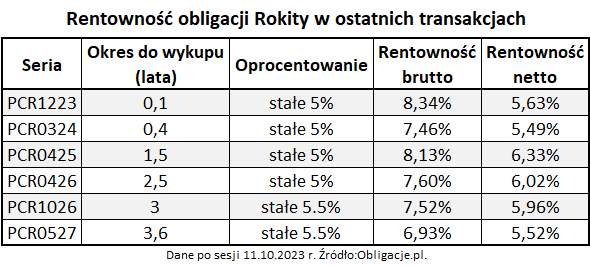

Po środowym wykupie na Catalyst notowanych pozostaje sześć serii obligacji chemicznej spółki z terminami wykupu od grudnia tego roku do maja 2027 r. W ostatnich transakcjach ich rentowności do wykupu wahały się pomiędzy 8,3 a 6,9 proc. brutto. Przy czym, w niektórych przypadkach chodzi o handel jeszcze sprzed kilku sesji – trzech dla serii PCR0425 i PCR0426 oraz sześciu dla wygasających lada moment papierów PCR1223 (tutaj bliski termin spłaty ma kolosalne znaczenie dla kalkulacji rentowności).

I choć intuicja podpowiada, że rozpoczęty cykl obniżek stóp procentowych powinien wspierać notowania stałokuponowych papierów Rokity (ich rentowności powinny spadać), to trudno tutaj o uchwycenie tego zjawiska w sposób nie budzący wątpliwości. Dla przykładu rentowność dwuipół- oraz trzyletnich papierów PCR426 i PCR1026 praktycznie nie zmieniła się od końca sierpnia, a w przypadku trzyipółletniej serii PCR0527 dochodowość wzrosła nawet o ponad 0,4 pkt proc. W tym samym czasie rentowności skarbowego długu o porównywalnych tenorach spadły o 0,1-0,2 pkt proc.

W pewnym uproszczeniu można przyjąć, że ogólny nieład w krzywej rentowności długu Rokity zapanował w 2021 r., gdy RPP zaczęła szybko uciekać od ultra niskich stóp procentowych. Wtedy też płynność długu chemicznej spółki zaczęła maleć, a spadki jego cen nie nadążały za sytuacją rynkową, dyktowaną przez dług skarbowy. Szczytem tej nieefektywności były więc niekiedy pojedyncze transakcje, w których rentowności papierów Rokity były niższe niż na papierach rządowych.

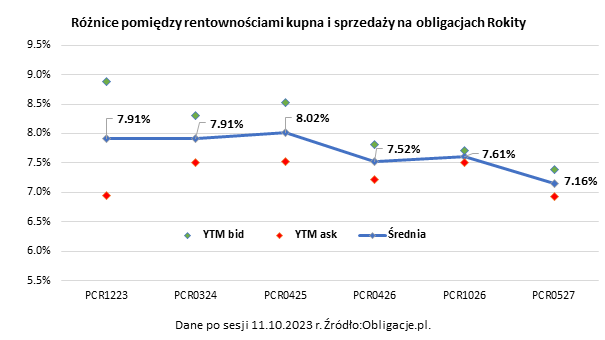

Najprościej rzecz ujmując, odpowiedzią inwestorów indywidualnych na materializację ryzyka stopy procentowej okazało się być zmniejszenie aktywności, o czym dalej. Poskutkowało to też rozszerzeniem różnic pomiędzy ofertami kupna i sprzedaży, a w efekcie i oferowanymi rentownościami.

Jednocześnie warto odnotować, że przedstawione wyżej średnie rentowności mogą prowadzić do bardzo różnych wniosków na temat propozycji składanej inwestorom w nowej emisji. Z jednej strony, najdłuższe papiery PCR0527 są bowiem wyceniane z około 2,7 proc. marży do czteroletniego swapa stopy procentowej (IRS), wyrażającego oczekiwania, co do kształtu stóp procentowych w przyszłości. Z drugiej zaś, na krótszych seriach PCR0426 i PCR1026 marża ta wynosi 3,0-3,1 pkt proc. w stosunku do trzyletniego kontraktu. I w tym ostatnim przypadku inwestorzy mogliby więc dojść do wniosku, że oferta z rynku pierwotnego (3,2 pkt proc. ponad WIBOR 3M) nie do końca uwzględnia wystarczającą premię za pięcioletni okres spłaty. Odczucie to pogłębić może jeszcze rzut oka na półtoraroczną serię PCR0425 ze średnią rentownością na poziomie 8 proc. (prawie 3,4 pkt proc. ponad dwuletni kontrakt IRS), która wśród papierów Rokity generalnie wydaje się być obecnie najciekawszą propozycją. Wszak pozostałe papiery (PCR0426-0527) oferują naprawdę niewiele więcej od trzyletnich detalicznych skarbówek z kuponem utrzymywanym przez MF na nienaturalnie wysokim poziomie (6,85 proc.).

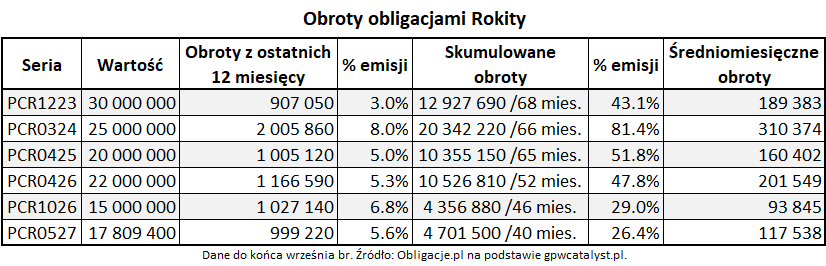

Wracając jeszcze do kwestii płynności. W ostatnich 12 miesiącach (do końca września) sesyjne obroty obligacjami Rokity sięgały od 3,0 do 8,0 proc. całej emisji, co jak na pochodzący z ofert publicznych dług dla inwestorów indywidualnych uznać można za dość niskie poziomy. Pozytywnie na tym tle wyróżnia się tylko seria PCR0324 o wartości 25 mln zł, która w ostatnim roku zaliczyła 8-proc. obrót (81 proc. przez 5,5 roku obecności na Catalyst). Mimo wszystko, czasy, gdy większość długu chemicznej spółki mogła pochwalić się dwucyfrowymi wskaźnikami obrotu minęły w latach 2019-2020. Być może oferowany w nowej emisji zmienny kupon pozwoli na poprawę w tym względzie.

Podsumowując, sięgnięcie przez Rokitę po zmienne oprocentowanie może pozytywnie wpłynąć na przyszłą płynność obrotu nowego długu, ponieważ inwestorzy indywidualni nie przywykli do wyceny ryzyka stopy na bieżąco. Póki co, przysparza to jednak oczywistych trudności z oceną warunków pierwszej zmiennokuponowej emisji spółki. Tym bardziej, że Rokita znajduje się też w kluczowym momencie, jeśli chodzi o ryzyko kredytowe. Pokazuje jeszcze bardzo niskie wskaźniki zadłużenia (dług netto/EBITDA wyniósł 0,3x w czerwcu), bo oparte o doskonałe wyniki z ostatnich 12 miesięcy, które w samym II kwartale zdążyły się już jednak załamać.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).