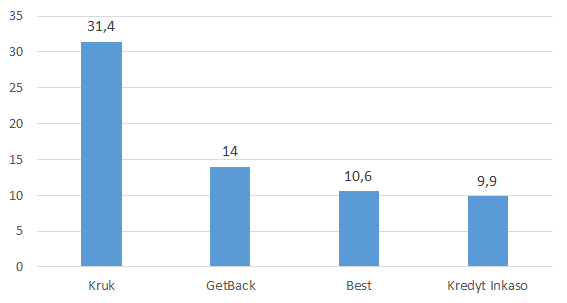

GetBack rozwija się w fantastycznym tempie. Pod względem wartości nominalnej portfeli w zarządzaniu już jest drugą firmą windykacyjną w Polsce. Aktywa w zarządzaniu grupy (czyli pakiety wierzytelności) na koniec 2015 roku wynosiły 14 mld zł. Tak prezentuje się porównanie wartości portfeli wybranych spółek zarządzających wierzytelnościami na koniec 2015 roku.

Wartość nominalna portfeli wierzytelności w zarządzaniu (własne + inkaso)

Źródło: prezentacja GetBack.

Model biznesowy grupy opiera się na zakupach portfeli przez fundusze własne, obsługę klientów globalnych, zarządzanie funduszami zewnętrznymi. Grupa wprowadziła również pilotażowy projekt pożyczek rehabilitacyjnych.

Główny rynek działania GetBack to Polska, ale od 2014 roku grupa rozwija również działalność w Rumunii. Grupa przede wszystkim kupuje portfele z branży finansowej (57 proc.) oraz telekomunikacyjnej (33 proc.).

Rynek obrotu wierzytelnościami znajduje się w ciągłej fazie wzrostu, a wspierają go takie czynniki jak: podatek bankowy od aktywów, zwiększenie opłat na BFG, które „zachęcają” banki do pozbywania się niepracujących aktywów.

Jeszcze do niedawna grupa GetBack wchodziła w skład holdingu kontrolowanego przez Leszka Czarneckiego. Od 15 czerwca 2016 r. podmiotem bezpośrednio dominującym dla grupy GetBack i właścicielem 100 proc. akcji spółki jest DNLD Sp. z o.o. (d. Emest Investments Sp. z o.o.). W zarządzie tej spółki są Konrad Kąkolewski i Paweł Trybuchowski – członkowie zarządu GetBack. Właścicielem DNLD jest zagraniczny podmiot DNLD HOLDINGS B.V., więc w tym momencie urywa się trop, kto jest większościowym udziałowcem w GetBack, a taka informacja może mieć istotną wartość dla obligatariuszy.

Z raportu finansowego GetBack można wyczytać: Cena sprzedaży wszystkich akcji spółki wyniosła 825 mln zł. W dniu 15 czerwca 2016 r. nastąpiła także zapłata pierwszej transzy ceny sprzedaży w wysokości 515 mln zł [...]. W wyniku nabycia przez kupującego wszystkich akcji spółki, trzech członków zarządu spółki posiada pośrednio niekontrolujący udział w kapitale zakładowym spółki i jednocześnie w/w członkowie zarządu nie posiadają łącznie udziału kontrolującego.

Analiza finansowa

GetBack to firma nastawiona na zdecydowany, dynamiczny rozwój, działająca bardzo odważnie w zakresie finansowania swojej działalności. Ma to przełożenie na rachunek wyników – grupa generuje fantastyczne wzrosty i na poziomie sprzedaży i na poziomie zysku netto. Ma to też swoje gorsze strony, widoczne w analizie bilansu, wzrost ten dokonywany jest przede wszystkim poprzez finansowanie obce.

Przychody i wyniki

Dynamiczny rozwój, zakupy nowych portfeli wierzytelności, wprowadziły GetBack na drugie miejsce w Polsce pod kątem wielkości portfeli w zarządzaniu.

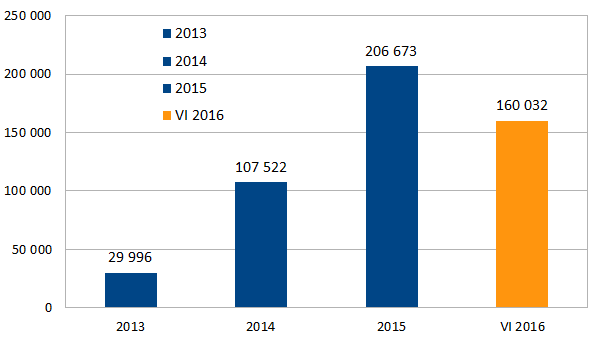

Przychody ze sprzedaży grupy GetBack (w tys. zł)

Źródło: raporty finansowe grupy.

Dla porównania przychody grupy Best w I półroczu 2016 wyniosły 116 mln zł. Co ciekawe, grupa GetBack podaje, że w tym okresie wpłaty od osób zadłużonych wyniosły imponujące 155 mln zł (Best wskazuje, że spłaty należne grupie wyniosły 87 mln zł). Patrząc pod tym kątem wygląda na to, że grupa GetBack charakteryzuje się dobrą efektywnością w zakresie odzyskiwania należności od klientów.

I rzeczywiście, wypracowany zysk netto potwierdza wysoką efektywność grupy.

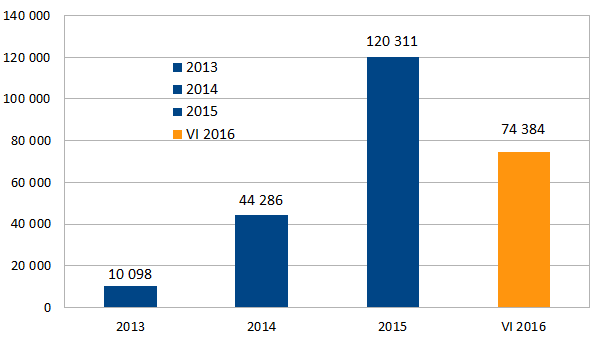

Zysk netto grupy GetBack (w tys. zł)

Źródło: raporty finansowe grupy.

Dla porównania w I półroczu 2016 grupa Best wypracowała 43,8 mln zł zysku netto, a bez odpisu na wartość akcji Kredyt Inkaso, zysk konkurenta wyniósłby około 70 mln zł. Należy jasno stwierdzić, GetBack prezentuje bardzo dobre wyniki dystansując konkurentów.

I w tym momencie zaczynają się różnice, o ile w przypadku Bestu można stwierdzić, że grupa jest w stanie spłacać zadłużenie z wypracowanych zysków, to w przypadku GetBack, przy 74 mln zł zysku w I półroczu 2016, zadłużenie krótkoterminowe grupy przekroczyło 630 mln zł i nie jest możliwe, aby było spłacane z wypracowywanych zysków, musi być zastępowane nowym długiem. O tym w analizie bilansu poniżej.

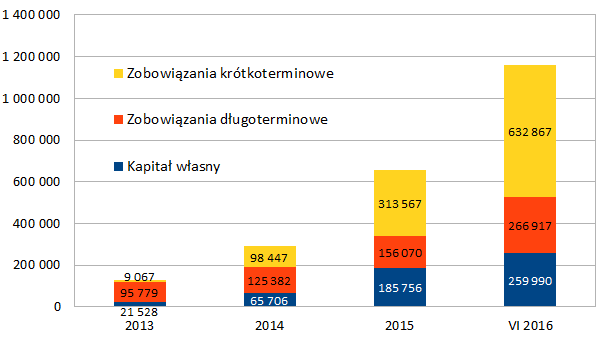

Analiza bilansu

Analiza bilansu pokazuje, jak bardzo GetBack nastawiony jest na dynamiczny rozwój.

Spójrzmy na aktywa pracujące grupy, czyli na wartość godziwą posiadanych bezpośrednio lub pośrednio wierzytelności.

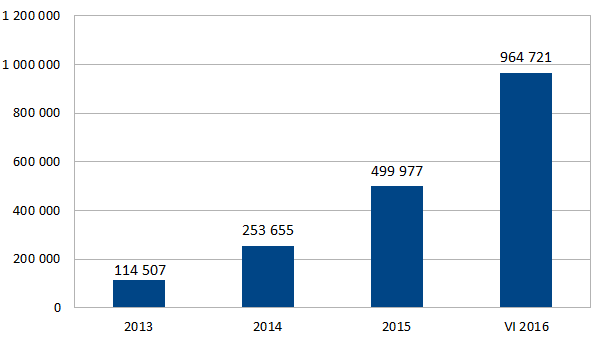

Inwestycje w fundusze sekuratyzacyjne, własne portfele, jednostki stowarzyszone (w tys. zł)

Źródło: raporty finansowe grupy, obliczenia własne.

Ponad 450 mln złotych wzrostu aktywów w I połowie 2016 roku musiało zostać w jakiś sposób sfinansowane, sprawdźmy jak tego grupa dokonała.

Źródło: raporty finansowe grupy, obliczenia własne.

Zdecydowanie wyróżnia się wzrost zobowiązań krótkoterminowych, a co ciekawe, za nim kryje się nie tylko wzrost zobowiązań z tytułu obligacji, ale przede wszystkim z tytułu zobowiązań za zakupione pakiety (wzrost ten wyniósł 250 mln zł w skali I półrocza 2016). Z jednej strony odroczone terminy płatności są pozytywną informacją (zaufanie sprzedającego wobec GetBack), z drugiej strony zapewne te zobowiązania trzeba spłacić w miarę krótkim terminie, co zresztą może potwierdzać wyjątkowa aktywność grupy w zakresie plasowania obligacji korporacyjnych w ostatnim czasie. Wg serwisu Obligacje.pl (z 23 września), w samym wrześniu 2016 GetBack wyemitował obligacje korporacyjne na łączną kwotę 131 mln zł.

Z pewnością wysokie zadłużenie krótkoterminowe nie jest informacją, wobec której inwestujący w obligacje korporacyjne powinni przechodzić obojętnie, zwłaszcza, że również nie mamy wiedzy, kto głównie obejmuje nowe emisje obligacji grupy. Warto dodać, że GetBack z reguły plasuje nowe obligacje o stosunkowo krótkich terminach zapadalności (dwa lata, czasami rok) wobec konkurentów, którzy starają się wydłużać zapadalność zobowiązań.

Dopóki nowe emisje są łatwe w uplasowaniu, grupa może spokojnie działać, jeżeli sytuacja rynkowa dramatycznie się pogorszy, zobowiązania krótkoterminowe mogą okazać się pewnego rodzaju zagrożeniem dla stabilnego działania grupy.

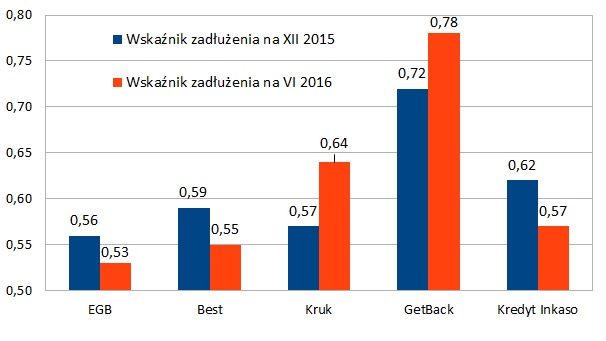

Niejako potwierdzeniem analizy bilansu jest porównanie wskaźnika zadłużenia dla firm windykacyjnych. Wskaźnik zadłużenia pokazuje w jakim stopniu firmy te finansują się kapitałem obcym, zarówno kredytami, obligacjami, jak i zobowiązaniami handlowymi. W tym porównaniu GetBack wygląda zdecydowanie najmniej korzystnie.

Porównanie wskaźników zadłużenia

Źródło: wskaźnik wyliczany przez Obligacje.pl.

Podsumowując, GetBack to firma, która założyła, że rynek wierzytelności rozwija się dynamicznie i przez najbliższe lata nadal tak będzie i pod to założenie realizuje raczej agresywną strategię zakupów portfeli wierzytelności. O ile scenariusz ten będzie realizowany, spółka ma szansę na osiąganie większych od konkurencji zysków, właśnie dzięki agresywnemu wykorzystaniu kapitału obcego. Natomiast w przypadku zmiany trendu, czy uwarunkowań rynkowych w zakresie finansowania, to właśnie GetBack może być jedną z pierwszych spółek, która negatywnie odczuje tę zmianę.

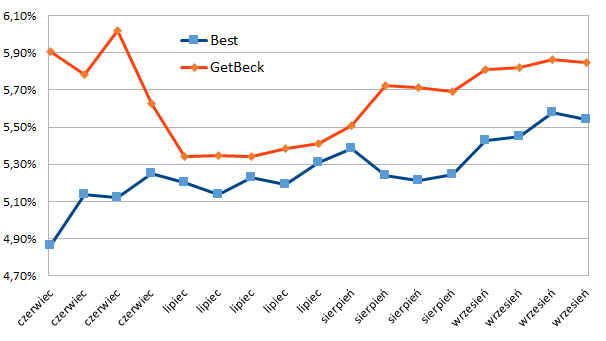

Na koniec porównanie średnich rentowności brutto (YTM brutto) notowanych na rynku Catalyst obligacji GetBack z Best. Jak widać, pomimo dynamicznego rozwoju grupy, inwestujący w obligacje korporacyjne nieznacznie lepiej wyceniają obligacje Best, być może częściowo właśnie ze względu na strukturę bilansu, ale znaczenie może mieć również fakt, że akcje Best notowane są na Giełdzie Papierów Wartościowych.

Porównanie rentownosci obligacji Best i GetBack

Źródło: GPW Catalyst.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).