Tekst ukazał się w Gazecie Giełdy i Inwestorów „Parkiet” 16 marca. Opublikowano za zgodą redakcji. Wszelkie prawa zastrzeżone.

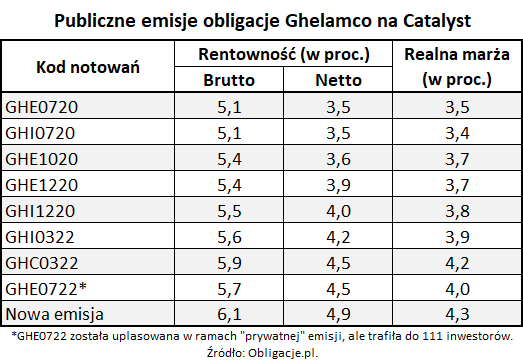

Na początek kilka faktów. Ghelamco Invest wróciło do emisji publicznych po rocznej przerwie. W marcu 2019 r. oferowało dwie emisje obligacji (w zasadzie jedną, tyle, że rozbitą na różnych oferujących) oprocentowane na 4,25 pkt proc. ponad WIBOR 6M w zamian za trzyletnie papiery. Oznaczało to wówczas podniesienie oprocentowania względem poprzednich emisji publicznych, w których Ghelamco stanardowo oferowało 4 pkt proc. ponad WIBOR 6M za czteroletnie papiery. Obie emisje (warte razem 60 mln zł) zostały uplasowane w całości. Obecnie deweloper proponuje warte 50 mln zł papiery 3,5-letnie oprocentowane na 4,3 pkt proc. ponad WIBOR, co możemy uznać za utrzymanie warunków z ubiegłego roku (kupon jest nieznacznie wyższy, ale termin do wykupu także wydłużono).

W marcu zapadają także starsze emisje publiczne dewelopera wyemitowane w przeszłości. Ich pierwotna wartość sięgała 130 mln zł, ale część Ghelamco wykupiło przed terminem. W zasadzie mówimy więc nie tyle o pozyskiwaniu nowych środków, co o częściowym refinansowaniu zapadających papierów. Z tego powodu powodzenie emisji można byłoby uznać za wysoce prawdopodobne – inwestorzy kończą czteroletnią inwestycję, w czasie której otrzymywali rocznie 4 pkt proc. ponad WIBOR 6M, a część pieniędzy wróciła do nich przed czasem. Teraz zaś otrzymują propozycję ulokowania pieniędzy w papiery tego samego emitenta z wyższym oprocentowaniem i krótszym okresem do wykupu. W międzyczasie Ghelamco udowodniło, że na deweloperce komercyjnej zna się jak mało kto – m.in. dokończyło i sprzedało swój flagowy projekt – Warsaw Spire.

Sytuacja rynkowa

Obecnie Ghelamco finalizuje prace nad kolejnym dużym projektem – Warsaw Hub, w którym umowy najmu obejmują już (na dzień prospektu) 93,5 tys. m2 ze 117 tys. m2 dostępnych i o połowę mniejszy Warsaw Unit (59 tys. powierzchni, 17,5 tys. wynajęto), który jednak ma zostać ukończony w przyszłym roku. Oczywiście nie są to jedyne realizowanej projekty.

Od strony biznesowej sytuacja Ghelamco jest zabezpieczona, gros ciężaru finansowania spoczywa na bankach, a umowy najmu podpisane są na bieżąco, przed oddaniem budynków do użytkowania.

Od strony bilansu sytuacja także jest stabilna. Dług netto od dłuższego czasu oscyluje w pobliżu połowy kapitału własnego, a wskaźnik ogólnego zadłużenia w okolicach 40 proc. (co oznacza, że 60 proc. aktywów finansowanych jest kapitałem własnym). Są to wskaźniki świadczące o wysokiej odporności Ghelamco (a dokładniej Granbero, to ono poręcza obligacje Ghelamco Invest) na ewentualność wystąpienia kryzysu. Nawet gdyby rozmowy o sprzedaży biurowców zostały sparaliżowane przez potencjalny kryzys (na razie tylko się go spodziewamy), deweloper z powodzeniem może czerpać przychody z najmu i dzięki nim obsługiwać zadłużenie. Pamiętajmy przy tym, że przynajmniej do lutego br. nastroje na rynku powierzchni biurowych były znakomite, a zainteresowanie Warszawą ze strony instytucji rozglądających się za możliwością ulokowania biur w atrakcyjnych lokalizacjach, przerastało oczekiwania. Z kolei w gotowe i wynajęte biurowce chętnie inwestowały fundusze nieruchomości (REIT-y).

Koronakryzys

Na ile sytuacja się zmieniła przez ostatnie tygodnie? Trudno udzielić przekonującej odpowiedzi nie znając liczb innych niż odnotowane w Polsce przypadki koronawirusa. W ogólnym zarysie możemy oczywiście spekulować, że pojawienie się pandemii oznaczać będzie realne koszty gospodarcze, odczuwane przede wszystkim przez najsłabsze (pod względem płynności) podmioty. Jest to okres, który po prostu trzeba przetrwać, a przetrwają go ci, którzy mają zapasy, ale nie środków antybakteryjnych i papieru toaletowego, lecz gotówki. Oczywiście można kreślić także i apokaliptyczne scenariusze, w których światową gospodarkę czeka krach, jakiego nie pamiętają najstarsi z ludzi. Jednak przy realizacji takiego scenariusza, którego przecież jednoznacznie wykluczyć nie można (ze względu na przyrost długu na świecie), prawdopodobnie nie będzie miało znaczenia czy inwestorzy będą mieć w portfelu gotówkę, czy obligacje Ghelamco.

Dobry powód dla utrzymywania rezerwy płynnościowej w gotówce jest inny – możliwość dokonania tanich zakupów przecenionych aktywów, takich jak akcje (to można zrobić już) czy nieruchomości (tego jeszcze nie widać) lub obligacje. Sytuacja na Catalyst zmienia się zbyt dynamicznie, by opisać ją w drukowanym tekście.

Dystrybucją obligacji Ghelamco zajmuje się DM PKO BP, emisja trafi więc głównie do zamożnych klientów banku (tj. posiadających sześciocyfrowe aktywa), których głównym zmartwieniem jest ulokowanie nadwyżek płynności przy możliwie najniższym ryzyku inwestycji. To kolejny argument za powodzeniem oferty.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).