Czy Prezes Europejskiego Banku Centralnego (EBC) Mario Draghi zdecyduje się na konkretne działania czy ponownie zignoruje boom ekonomiczny? Nadal sądzimy, że EBC będzie zmuszony wyjść ze swojej wspierającej gospodarkę polityki pieniężnej, której wynikiem były krótkoterminowe rentowności blisko zera od ponad pięciu lat.

Kolejne posiedzenie banku jest zaplanowane na 8 czerwca. Ostatnie sygnały z EBC wskazują, że bank centralny nie spieszy się, aby zareagować na poprawiające się fundamenty gospodarcze i tym samym podążyć śladami Rezerwy Federalnej USA.

Silny wzrost

Przez wiele lat wzrost gospodarczy w Europie pozostawał niski – gospodarka strefy euro była strukturalnie niezrównoważona, a państwa musiały radzić sobie z szybko narastającym długiem i deficytami fiskalnymi.

Wygląda jednak na to, że agresywna polityka EBC, która zakładała między innymi ujemną stopę depozytową oraz zakupy obligacji korporacyjnych, aby wesprzeć wzrost, przyniosła efekty.

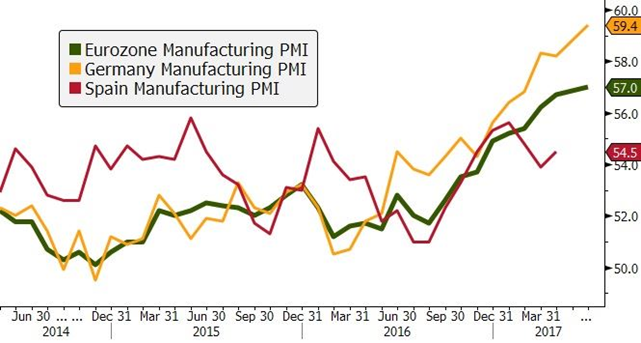

Wskaźniki ekonomiczne dla strefy euro na najwyższych poziomach od lat

Źródło: Bloomberg.

Purchasing Managers' Index (PMI), który mierzy oczekiwania firm dotyczące takich czynników jak nowe zamówienia i obecna produkcja, znajduje się na najwyższym poziomie od wielu lat w wielu państwach, a także dla całej strefy euro. Nastroje konsumentów są zaś najlepsze od czasów kryzysu. Żaden z tych czynników nie uzasadnia ujemnych rentowności niemieckich obligacji siedem lat naprzód.

Sprzeciw Niemiec

Nie jest tajemnicą, że w ostatnich latach EBC nie był jednogłośny w sprawie polityki pieniężnej. Zwłaszcza Niemcy mocno krytykowali łagodne podejście banku.

Bundesbank, tradycyjnie obawiający się weimarskiej hiperinflacji, zintensyfikował w ostatnim czasie apele o koniec zakupów aktywów i zaostrzenie polityki. Prezes Bundesbanku powiedział nawet, że zakupy powinny zakończyć się w ciągu roku.

Inflacja versus wzrost

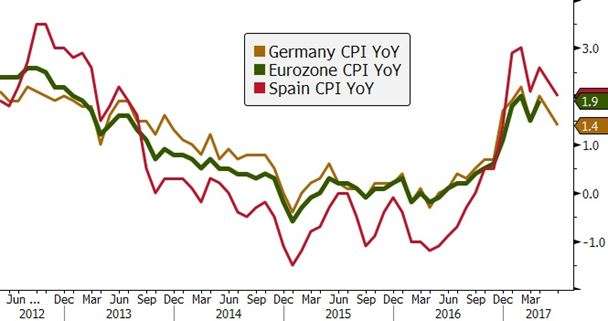

Jednak dotychczas ani mocne dane makro ani sprzeciw Niemiec nie skłoniły Draghiego do zmiany stanowiska, który pozostaje skupiony na perspektywach inflacyjnych. Argumentuje on, że przyspieszenie wzrostu PKB nie przełożyło się na równie wysoką inflację (choć dni deflacji są już raczej przeszłością). Wypowiadając się na ten temat w tym tygodniu Draghi potwierdził, że przedstawiciele banku nadal „byli zdania, że silne wsparcie polityki pieniężnej, w tym forward guidance, jest nadal niezbędne”. Ponadto opublikowane w tym tygodniu dane CPI z Niemiec okazały się gorsze od oczekiwań.

Dni deflacji w Europie są już przeszłością, ale inflacja ostatnio spowolniła

Źródło: Bloomberg.

Przyspieszający wzrost gospodarczy powinien w pewnym momencie przełożyć się na wyższa inflację. Obecnie różnica między rynkowymi rentownościami a wzrostem gospodarczym jest rekordowo wysoka – w przyszłości powinno się to zmienić.

Scenariusze

Trudno jest prognozować, kiedy EBC zdecyduje się na działanie. Ale gdy do tego dojdzie, z pewnością będzie działać (bardzo) stopniowo. Pierwszym krokiem byłaby zapewne zmiana dyskursu forward guidance, oceny i równowagi ryzyka, zgodnie z wizją Rady Prezesów, aby wskazać lub ostrzec, że nowa dynamika skłania ku zaostrzeniu polityki. Według wcześniejszych spekulacji miało do tego dojść na najbliższych posiedzeniach, ale prawdopodobieństwo takich kroków obecnie spadło z uwagi na ostatnie komentarze Draghiego.

Kolejnym krokiem byłoby dalsze ograniczenie zakupów obligacji. Od kwietnia EBC dokonuje zakupów w tempie 60 miliardów euro miesięcznie, wobec wcześniejszego celu na poziomie 80 miliardów euro. Program ma zakończyć się w grudniu – obniżenie skali zakupów mogłoby zostać uzupełnione jego wydłużeniem.

Inne potencjalne zmiany mogłyby dotyczyć modyfikacji aktywów do kupna – obecnie obejmują one zarówno obligacje rządowe jak i korporacyjne. Mogłoby także dojść do modyfikacji w kluczach kapitałowych.

Na koniec mogłoby także dojść do podwyżki stopy depozytowej. To, czy doszłoby do takiego kroku przed końcem zakupów, pozostaje otwartą kwestią. Na przykład FED zmodyfikował stopy na długo po zakończeniu programu luzowania ilościowego. Z drugiej strony FED nigdy nie wprowadził stóp ujemnych, a ujemne poziomy w Europie od dawna są przedmiotem ostrej krytyki ze strony banków i inwestorów.

Duch Greenspana

Pozostając przy porównaniu z USA, wielu zarzuca FED-owi, że to ostrożna polityka monetarna banku pod przewodnictwem Greenspana w dużym stopniu stała za wybuchem wielkiego kryzysu finansowego – bank umożliwił wzrost bańki kredytowej, ponieważ przez zbyt długi okres utrzymał zbyt niskie stopy. Nikt tego oficjalnie nie przyzna, ale obecne nastawienie FED-u, czyli raczej agresywna polityka podwyżek, jest właśnie wynikiem wyciągnięcia wniosków z przeszłości.

Pytaniem jest, czy EBC popełni błędy z ery Greenspana i zbyt późno zareaguje na boom gospodarki.

Czas pokaże czy EBC, potencjalnie zbyt niechętny dostosowaniu stóp procentowych do ekonomicznego wzrostu, byłby skłonny zaryzykować powtórzenie błędów z epoki Greenspana.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).