Od ostatniej publicznej oferty papierów dłużnych Ghelamco Invest, spółki celowej belgijskiego dewelopera, minęło już 11 miesięcy. Inwestorom detalicznym pozostaje na razie zakup obligacji na rynku wtórnym, bo prospekt dla programu publicznych emisji wygasł w styczniu tego roku, a spółka do tej pory nie złożyła w KNF kolejnego. Następne emisje są prawdopodobnie kwestią czasu, bo Ghelamco rozpoczyna kolejny duży projekt, a przez najbliższych dziewięć miesięcy spółkę czeka osiem wykupów obligacji, wartych łącznie 282,3 mln zł. Deweloper bliżej może być jednak ofert prywatnych, bo wszystkie zapadające w najbliższych miesiącach serie pochodzą właśnie z emisji niepublicznych, w dużej części kierowanych do instytucji.

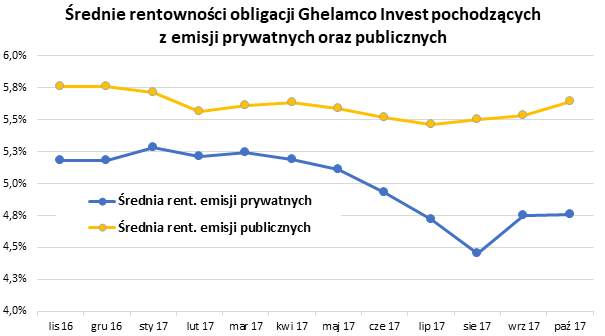

Podczas tegorocznych wakacji przeciętne rentowności długu Ghelamco osiągnęły roczne minima. Dla emisji publicznych przypadły one w lipcu, gdy ostatniego dnia miesiąca przeciętny dochód z 12 serii zapadających od czerwca 2019 r. do grudnia 2020 r., wynosił 5,47 proc. brutto. Miesiąc później wyznaczono zaś minimum dla emisji prywatnych (11 serii z rozpiętością wykupów od listopada 2017 r. do marca 2022 r.). Średni dochód z nich wyniósł wówczas 4,45 proc. brutto.

Wysoka różnica w rentownościach obligacji prywatnych i publicznych odzwierciedla krótsze terminy spłaty tych pierwszych, bo wprawdzie charakteryzują się one większą rozpiętością terminów wykupu, ale w praktyce większość z nich wygasa do połowy 2019 r. Dłuższy okres spłaty mają tylko dwie serie, podczas gdy wszystkie emisje publiczne zaczynają wygasać dopiero począwszy od czerwca 2019 r. Kolejny powód wysokiej różnicy w rentownościach, to płynność. Naturalnie obroty na publicznym długu są znacznie wyższe, o czym dalej.

Źródło: Obligacje.pl.

Powakacyjny wzrost rentowności w przypadku publicznych obligacji Ghelamco przełożył się na 5,64 proc. średniego dochodu brutto w dniu 17 października. To o 11 pkt bazowych (p.b.) więcej niż na koniec września i o 17 p.b. wyżej od czasu lipcowego dołka. Najwięcej w tym czasie zyskały rentowności trzech z czterech publicznych emisji wygasających w 2019 r., na których zanotowano wzrost dochodu o 40-44 p.b.

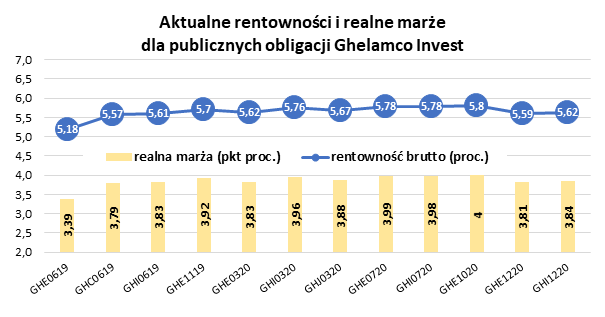

Ogólny wzrost rentowności papierów Ghelamco z ostatnich tygodni nie sięgnął natomiast najdłuższych obecnie publicznych obligacji, wygasających w grudniu 2020 r. Tym samym, ich atrakcyjność wyraźnie spadła, ponieważ przy około 5,6 proc. rentowności brutto oferują one dochód podobny lub niższy, jak emisje zapadające ponad rok wcześniej (czerwiec i listopad 2019 r.).

Natomiast poszukiwania za najwyższymi rentownościami warto zacząć od emisji zapadających od marca do października 2020 r. Wśród nich znajdziemy serie, które 17 października oferowały do 5,76-5,8 proc. dochodu brutto, co daje do 4 pkt proc. rzeczywistej marży. Tyle właśnie Ghelamco regularnie w 2015 i 2016 r. oferowało na rynku pierwotnym za obligacje czteroletnie. Teraz są to już jednak papiery o trzyletnim lub krótszym okresie spłaty.

Źródło: Obligacje.pl.

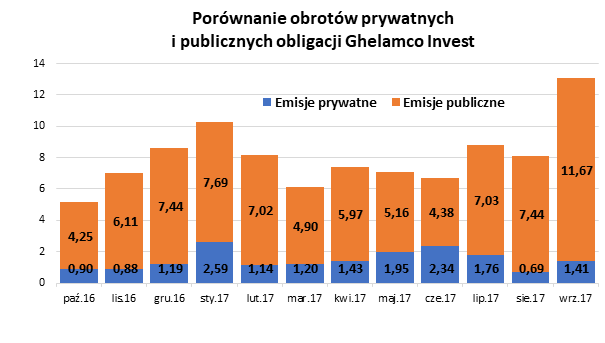

Przez ostatni rok, licząc do końca września, łączne obroty wszystkimi obligacjami Ghelamco wyniosły 96,5 mln zł, z czego 79,1 mln zł (81,9 proc.) przypadało na emisje publiczne, które wśród znajdującego się w obrocie długu mają niższą wartość. Dla pełni obrazu należy bowiem dodać, że wartość publicznych obligacji dewelopera na Catalyst to 457,5 mln zł wobec 572,4 mln zł w długu prywatnym.

Średniomiesięczne obroty obligacjami Ghelamco w ostatnim roku wynosiły 8 mln zł (6,6 mln zł na długu z emisji publicznych). Jakkolwiek we wrześniu, dzięki rekordowej aktywności na serii GHJ0320, wynik ten został przekroczony o 62,6 proc. Łączne obroty długiem dewelopera sięgnęły wówczas 13,1 mln zł, co było drugim wynikiem w historii (rekord w kwocie 13,3 mln zł pochodzi z czerwca 2016 r.).

Krótko mówiąc, obroty na publicznych obligacjach Ghelamco są średnio 4,5-krotnie wyższe niż w przypadku długu pochodzącego z ofert prywatnych. Znajduje to także odzwierciedlenie we wskaźniku turnover ratio, rozumianym jako relacja obrotów do wartości całej emisji. Średnia wartość tego wskaźnika w ujęciu 12-miesięcznym wynosi 16,4 proc. dla emisji publicznych i 4,7 proc. dla ofert prywatnych (mediana to 18 proc. wobec 1,7 proc.), wśród których też znajdziemy emisje o wyróżniającej się płynności. Chodzi o serie GHE0418, GHK0718 i GHJ0718, dla których 12-miesięczny turnover ratio wynosi od 11,8 do 16,6 proc. Wśród emisji publicznych łatwo jednak znaleźć znaczenie płynniejsze papiery oraz bardziej dochodowe.

Źródło: Obligacje.pl.

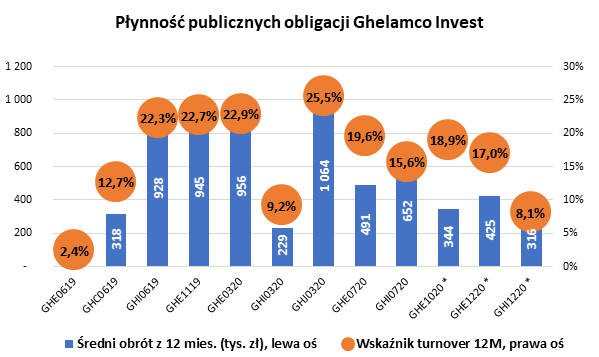

Na czoło pod względem płynności wśród publicznych obligacji Ghelamco wysunęła się seria GHJ0320, na której średnie obroty w ostatnich 12 miesiącach, zakończonych we wrześniu, wyniosły 1,1 mln zł. Przy łącznych rocznych obrotach na 12,8 mln zł 12-miesięczny wskaźnik turnover wyniósł więc 25,5 proc., bo cała emisja warta jest 50 mln zł. W praktyce wynik ten jest efektem rekordowych obrotów z września (6,3 mln zł). Dość wspomnieć, że jeszcze miesiąc wcześniej przeciętne obroty na serii GHJ0320 były o ponad połowę niższe (0,5 mln zł), a 12-miesięczny turnover ratio znajdował się wówczas na poziomie 13,1 proc.

Wśród publicznych emisji Ghelamco nie brakuje więc o wiele płynniejszych serii, na których obroty przybierają znacznie bardziej regularny charakter. Zaliczyć do nich można przede wszystkim serie GHI0619, GHE1119 i GHE0320, na których średniomiesięczny obrót waha się pomiędzy 0,9 a 1 mln zł, a 12-miesięczny wskaźnik turnover przekracza 22 proc. Płynności nie można odmówić także większość emisji zapadających w drugiej połowie 2020 r. W ich przypadku realizowane nominalne obroty są jednak niższe, choćby dlatego, że i rozmiary poszczególnych serii na ogół są mniejsze.

Na przeciwnym biegunie znajduje się zaś seria GHE0619, na której w ostatnim roku zawarto transakcje warte tylko 1,2 mln zł. Stąd 12-miesięczny turnover, przy wartej 37,5 mln zł emisji (na rynku pierwotnym uplasowano początkowo 50 mln zł, ale przy trzykrotnym wydłużeniu zapisów), wynosi tylko 2,4 proc. Warto w tym miejscu przypomnieć, że była to dla Ghelamco próbna oferta, w której proponowano 3,5 pkt proc. ponad WIBOR 6M za 4,5-letnie papiery. W kolejnych emisjach deweloper oferował już regularnie 4 pkt proc. marży i czteroletni tenor. Oferty te cieszyły się znacznie wyższym powodzeniem.

Źródło: Obligacje.pl, * serie obecne na Catalyst mniej niż rok (10-11 mies.).

Podsumowując, jeśli ktoś szuka możliwie wysokiego dochodu z obligacji Ghelamco bez utraty na płynności inwestycji, szczególnie wyróżnić można serie GHE1119, GHE0720, GHI0720 oraz GHE1020. Każda z nich 17 października wyceniana była z 5,7 proc. rentowności brutto lub więcej przy zadowalającej płynności, wyrażonej wskaźnikiem turnover na poziomie 15,6 proc. i więcej.

W obrocie na Catalyst znajduje się też jedna seria obligacji Ghelamco w euro, lecz do transakcji na niej dochodzi sporadycznie. Od debiutu z listopada 2014 r. serią GHE0918 handlowano tylko na dziewięciu sesjach, a łączny obrót przez blisko trzy lata wyniósł niespełna 170 tys. euro.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).