Komisja Nadzoru Finansowego widząc „zwiększone zainteresowanie” drobnych inwestorów bankowymi obligacjami podporządkowanymi postanowiła ograniczyć dostęp do nich poprzez wydanie rekomendacji podniesienia jednostkowej wartości nominalnej papieru do co najmniej 400 tys. zł. Zdaniem nadzorcy inwestorzy detaliczni „mogą nie oceniać właściwie ryzyka inwestycyjnego”. KNF zwróciła uwagę, że obligacje, w odróżnieniu od bankowych depozytów, z którymi niekiedy bywają porównywane, nie są objęte ochroną Bankowego Funduszu Gwarancyjnego.

Ponadto, Komisja przypomniała też o obowiązywaniu dyrektywy BRRD (Bank Recovery and Resolution Directive) wprowadzającej do polskiego porządku prawnego instytucję przymusowej restrukturyzacji banków, która objąć może umorzenie lub konwersję instrumentów kapitałowych i zobowiązań. Dotyczy to także obligacji podporządkowanych. Innymi słowy, akcjonariusze oraz obligatariusze mogą zostać obciążeni kosztami ratowania banku, aby nie było konieczności sięgania do państwowej kasy.

Co do zasady, można się zgodzić z argumentacją KNF, chodzi bowiem o ochronę inwestorów detalicznych. Niestety, zidentyfikowanie problemu niedoszacowania przez część z nich ryzyka powoduje, że dostęp do bankowych obligacji podporządkowanych stracą wszyscy drobni uczestnicy rynku, także ci świadomi ewentualnego zagrożenia. Być może to koszt, który trzeba ponieść, abyśmy w Polsce nie doświadczyli włoskiego scenariusza, gdzie duży udział inwestorów detalicznych w rynku podporządkowanych obligacji bankowych (31 mld EUR z 66,2 mld EUR według danych MFW z połowy 2015 r.) stanowił problem dla wykorzystania instrumentu bail-in, czyli właśnie pokrycia strat przez akcjonariuszy i wierzycieli, zamiast pomocy rządowej.

Oczywiście polski sektor bankowy znajduje się w nieporównywalnie lepszej kondycji finansowej niż we Włoszech, Hiszpanii czy Portugalii, ale zarazem należy dodać, że nie jest on przecież jednorodny. Jeśli więc szukać rozwiązania problemu, to zawczasu, a nie gdy już ryzyko się zmaterializuje. I nawet jeśli ograniczenie inwestorom indywidualnym dostępu do podporządkowanego długu sięga zbyt daleko, to raczej z ostrożności. Nie sposób pominąć faktu, że Getin Noble Bank, który uplasował najwięcej tego rodzaju papierów wśród inwestorów detalicznych ponosi straty, znajduje się w programie naprawczym oraz jest obarczony relatywnie wysokim ryzykiem kredytowym i walutowym.

Istnieje też szansa, że wcale nie chodzi o dobro drobnych inwestorów, a raczej o stabilność finansowania sektora finansowego. Tak czy inaczej, efekty tych działań mogą być ze sobą zbieżne.

Paradoksalnie, problem obligacji podporządkowanych bierze się stąd, że banki emitują je celem poprawy adekwatności kapitałowej (wpływy z emisji za zgodą KNF mogą być zaliczane do funduszy uzupełniających Tier II). Chodzi więc o sprostanie rosnących wymogów kapitałowych. W tym celu na koniec sierpnia banki posiadały 7,8 mld zł zobowiązań podporządkowanych.

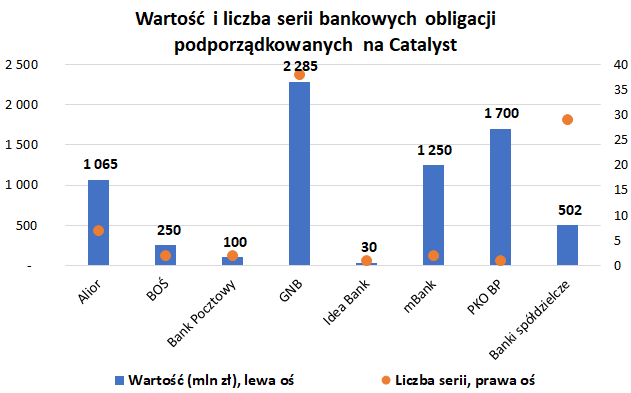

Natomiast aktualna wartość tego rodzaju obligacji notowanych na Catalyst wynosi 7,2 mld zł. Według naszych szacunków około 38 proc. tej kwoty znajdować się może u inwestorów detalicznych, za co odpowiada przede wszystkim Getin Noble Bank, który zrealizował dotychczas pięć programów publicznych emisji obligacji podporządkowanych (sześć programów, ale jednego nie wykorzystano wcale). Nie tylko on jednak sprzedawał drobnym inwestorom podporządkowany dług w trybie oferty publicznej. Na podobny krok zdecydowały się też Bank Pocztowy (jedna emisja na 50 mln zł) i Alior Bank (dwie emisje, warte łącznie 220 mln zł), które jednak szybko zakończyły swoją przygodę z tego typu obligacjami. Nawiasem mówiąc, jeśli jakiekolwiek emisje podporządkowanego długu mogą budzić wątpliwości, to właśnie przede wszystkim w przypadku instytucji bezpośrednio lub pośrednio należących do skarbu państwa.

Źródło: Obligacje.pl.

Nawet jeśli rekomendację KNF uznamy za potrzebną, nie sposób pominąć też choćby garstki kontrargumentów. Na przykład tego, że nadzór nie ma nic przeciwko akcjom banków w portfelach inwestorów detalicznych, a to przecież instrumenty kapitałowe obciążone są większym ryzykiem umorzenia według dyrektywy BRRD. Ostatecznie, utrudnienie dostępu inwestorom detalicznym do obligacji podporządkowanych nie zdejmie z nich całego ryzyka. Wszak fundusze inwestycyjne, których jednostki uczestnictwa sprzedawane są drobnym inwestorom, też inwestują w podporządkowany dług. I choć są to instytucje profesjonalnie zarządzające aktywami, to wcale nie brak wśród nich takich, które chętnie biorą na siebie ryzyko podporządkowanego długu. By nie szukać daleko, można posłużyć się przykładem funduszy BPS Płynnościowy i BPS Obligacji Korporacyjnych, których ekspozycja na tego rodzaju papiery sięgała na koniec czerwca b.r. odpowiednio 21 i 16 proc. aktywów. Dla pełni obrazu dodać warto, że były to przede wszystkim obligacje banków spółdzielczych.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).