Zmieniono informację w trzecim akapicie, dotyczącą miejsca składania zapisów. Zmianę zaznaczono kursywą. Za błąd - przepraszam - Emil Szweda.

Teoretycznie więc – gdyby zapisy w nowej emisji opłacili wszyscy ci inwestorzy, którzy otrzymali przydział obligacji w emisji sprzed czterech lat – dla nowych inwestorów nie zostałoby nic, ponieważ nie przewidziano górnego limitu obligacji przydzielanych na preferencyjnych zasadach. W praktyce taki scenariusz jest oczywiście wątpliwy. Niemniej, warto przypomnieć, że gdy podobne preferencje wprowadzono w zorganizowanej przed rokiem emisji, 310 lojalnych inwestorów zgłosiło popyt na papiery warte 14,3 mln zł w ofercie również wartej 25 mln zł.

Nowa emisja obligacji PCC Rokita oprocentowana jest na 5 proc., a termin jej wykupu ustalono na pięć lat. Spółka będzie miała prawo wykupić obligacje przed terminem (tylko całą serię), za dodatkowym wynagrodzeniem 0,05 proc. nominalnej wartości obligacji za każde 30 dni pozostające do ich terminu wykupu. Łączna premia nie będzie mogła być wyższa niż 0,6 proc.

Zapisy można składać od 100 zł (jednej obligacji). Warunki emisji nie przewidują ani zmiany ceny emisyjnej, ani skrócenia zapisów przed terminem w razie przekroczenia wartości emisji. Po dokonaniu przydziału na preferencyjnych warunkach, pozostała część zapisów zostanie zredukowana proporcjonalnie, oczywiście o ile wystąpi nadsubskrypcja. Zapisy przyjmuje tylko Dom Maklerski BDM. Do złożenia zapisu wymagane jest posiadanie rachunku inwestycyjnego w dowolnym biurze. Co ciekawe, również sam BDM jest uprawniony do złożenia zapisu w ramach oferty kaskadowej (czyli z prawem do późniejszej publicznej odsprzedaży obligacji). Rozwiązanie to PCC Rokita testował w przeszłości. Przydział obligacji nastąpi 7 czerwca.

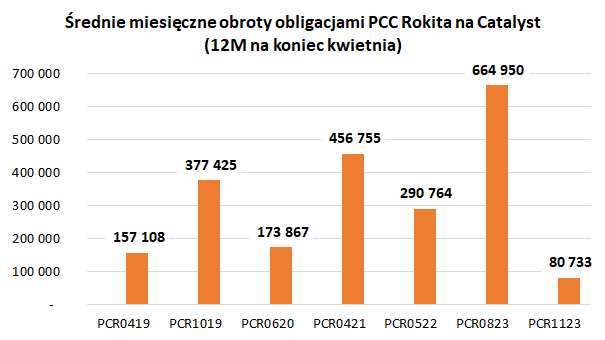

Na Catalyst notowanych jest obecnie siedem serii obligacji PCC Rokita i wszystkie one były w przeszłości obiektem publicznej emisji. Ich rentowność brutto waha się od 4,5 proc. do 5 proc. w zależności od terminu zapadalności. Nowa emisja także ma trafić do obrotu na Catalyst.

Naszym zdaniem

Jeśli chodzi o porównanie warunków emisji z rentownością obligacji na rynku wtórnym, to więcej przemawia za rynkiem pierwotnym i udziałem w emisji. Seria PCR0522 zapadająca za pięć lat, daje aktualnie 4,95 pkt proc. rentowności. Premia za zakup papierów o dłuższym terminie wykupu (2023 rok) jest zbyt niska, żeby się po nią schylać, a serie zapadające za dwa lata dają ok. 4,5 rentowności brutto – bliższy termin wykupu jest więc odpowiednio wyceniony.

.png)

Nieco inaczej ma się sprawa z tzw. warunkami zewnętrznymi. Chodzi głównie obawy związane ze wzrostem inflacji i stóp procentowych, które mogą mieć miejsce za życia nowych obligacji. Warto od razu zaznaczyć, że rozważania są nieco akademickie, bo jak dotąd rentowność obligacji Rokity na rynku wtórnym nie reagowała nawet na nagłą zmianę perspektywy wzrostu stóp procentowych. W listopadzie ub.r. emisja Rokity się nie udała (uplasowano nieco ponad połowę emisji wartej 25 mln zł), kiedy stawki kontraktów na stopy procentowe szybko rosły, ale emisja pechowo zbiegła się w czasie z gorącym okresem wyprzedaży obligacji na rynkach, teoretycznie związanej ze zwycięstwem Donalda Trumpa w wyborach prezydenckich w USA, a w praktyce raczej ze wzrostem notowań ropy i perspektywą trwałego powrotu inflacji w krajach rozwiniętych.

Od tego czasu stawki kontraktów na stopę procentową najpierw wzrosły jeszcze bardziej, osiągając szczyt na przełomie lutego i marca, a później obniżyły się mniej więcej do poziomu z okresu ostatniej emisji Rokity. Z tym, że Rokita skorygował warunki emisji skracając okres do wykupu do pięciu lat (jesienią proponował siedem), co znacząco poprawia warunki emisji. Takie skrócenie okresu do wykupu można porównać do podniesienia oprocentowania o 22 pkt bazowe (tyle dzieli obecnie wycenę pięcio- i siedmioletnich kontraktów na stopę procentową). Lecz i to nie zamyka nam jeszcze tematu. Znając wysokość kontraktu na pięcioletnią stopę IRS (2,35 proc.) oraz oferowane oprocentowanie (5 proc.), możemy wyznaczyć wirtualną marżę ponad kontrakt IRS, którą oferuje PCC Rokita – jest to 2,65 pkt proc. ponad średni WIBOR okresie najbliższych pięciu lat. Oczywiście nie wiemy, ile naprawdę wyniesie średnia wartość WIBOR w tym okresie (na tym właśnie polega ryzyko obejmowania obligacji o stałym oprocentowaniu), bo kontrakty IRS to tylko próba wyceny przyszłości na podstawie dziś znanych informacji, prognoz czy projekcji. Gdy tylko dane się zmienią, notowania kontraktów będą wyceniać inne scenariusze.

Z tym zastrzeżeniem, warto przypomnieć, że w kwietniu ub.r., PCC Rokita także przeprowadzał emisję pięcioletnich obligacji oprocentowanych na 5 proc. Wtedy jednak wirtualna marża wynosiła 3,1 pkt proc. Pod tym względem dzisiejsze warunki emisji Rokity są więc słabsze niż przed rokiem, choć nominalnie nie zmieniły się ani trochę. To „pogorszenie” warunków emisji można tłumaczyć zmianą perspektyw dotyczących inflacji, ale i usprawiedliwić także pewnym obniżeniem wskaźników zadłużenia przez PCC Rokita. Przed rokiem dług netto sięgał 51 proc. kapitału własnego Rokity, obecnie (tj. na koniec I kw. 2017) jest to 43 proc. Inne wskaźniki (dług netto/EBITDA, wskaźnik pokrycia odsetek), także ewoluowały na korzyść Rokity i jej wierzycieli, za co spółka ma prawo domagać się pewnej premii w postaci korzystniejszych dla siebie warunków pozyskiwania finansowania.

Reasumując, w porównaniu do rynku wtórnego warunki nowej emisji prezentują się korzystnie, za to gorzej (z punktu widzenia właścicieli długu o stałym oprocentowaniu) prezentują się perspektywy wzrostu inflacji. Szczęśliwie jednak, mimo sporej płynności obligacji Rokity na rynku wtórnym, która świadczy o zainteresowaniu inwestorów papierami spółki, Catalyst dotąd nie przejmował się takimi detalami, a dla inwestorów najważniejsze wydaje się być przekonanie, że otrzymają należne odsetki w terminie, a spłata obligacji przebiegnie niezakłócona. Aktualne wskaźniki zadłużenia przekonują o tym jeszcze bardziej, niż w ostatnich latach.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).