Piątkowe lepsze od przewidywanych i skorygowane w górę dane dotyczące zatrudnienia w sektorze pozarolniczym spowodowały agresywne niedźwiedzie spłaszczenie krzywych dochodowości po obu stronach Atlantyku. Inwestorzy mają mniejszą pewność co do terminu pierwszych obniżek stóp procentowych i ich liczby do końca roku. Nie jest to dobra wiadomość dla obligacji bez względu na ich tenor, w szczególności w sytuacji, gdy amerykański Departament Skarbu przygotowuje się do sprzedaży znacznej ilości bonów i obligacji skarbowych w tym kwartale.

Departament Skarbu sprzedaje w tym tygodniu trzy-, dziesięcio- i trzydziestoletnie bony i obligacje o wartości 121 mld USD.

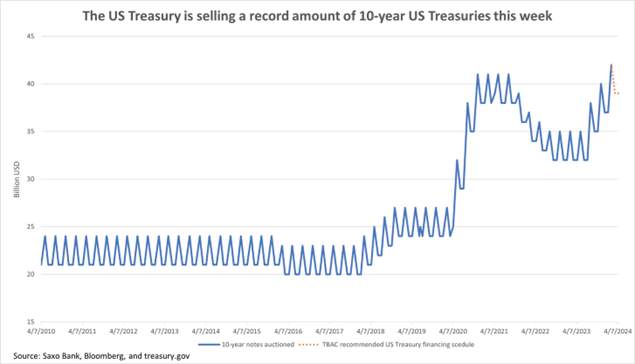

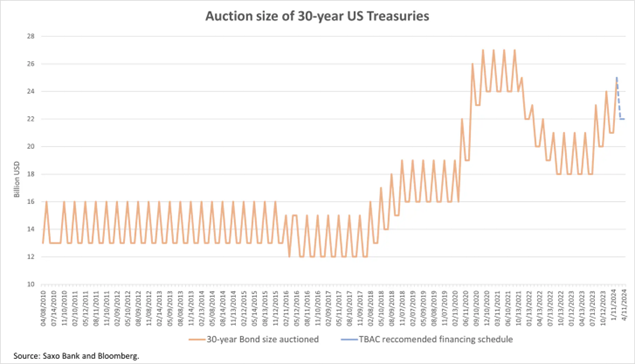

Skala samego tylko środowego kwartalnego refinansowania za pomocą dziesięcioletnich dłużnych papierów wartościowych została zwiększona do 42 mld USD, co jest najwyższą tego typu kwotą w historii, przekraczającą emisję z 2020 r. w czasie pandemii Covid. Wartość emisji trzydziestoletnich obligacji została zwiększona do 25 mld USD - najwyższego poziomu od listopada 2021 r.

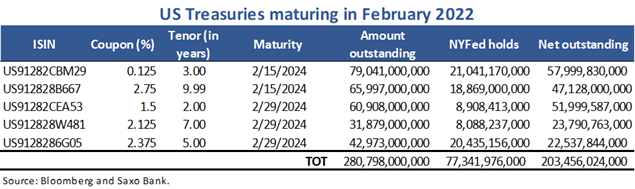

Podczas gdy środowe wskaźniki licytacji na aukcji dziesięcioletnich obligacji skarbowych będą miały kluczowe znaczenie dla zrozumienia apetytu inwestorów na amerykańskie bezpieczne inwestycje w kontekście silnej gospodarki, spodziewamy się znacznego popytu. W istocie, w tym miesiącu termin wykupu osiągną amerykańskie obligacje skarbowe o wartości około 280 mld USD, uwalniając środki pieniężne, które prawdopodobnie zostaną ponownie zainwestowane.

W lutym zapadalność osiągną warte około 66 mld USD stare dziesięcioletnie obligacje benchmarkowe. Chociaż nie ma gwarancji, że wpływy z wykupu obligacji zostaną ponownie zainwestowane w papiery o tym samym tenorze, można bezpiecznie założyć, że popyt na nowe obligacje benchmarkowe będzie duży ze względu na nadchodzące terminy zapadalności.

Nowojorski Bank Rezerwy Federalnej posiada dziesięcioletnie obligacje ze zbliżającym się terminem wykupu o wartości około 19 mld USD (US912828B667). Ponieważ Rezerwa Federalna nie uczestniczy w aukcjach, wpływy z papierów o wartości 46 mld USD, czyli o cztery miliardy większej, niż wielkość aukcji amerykańskich obligacji skarbowych w tym tygodniu, mogą zostać ponownie zainwestowane w nadchodzącą aukcję dziesięcioletnich bonów skarbowych.

Problemy pojawiają się, gdy przyjrzymy się najbliższej aukcji obligacji trzydziestoletnich. Profil relacji ryzyka do zysku, jaki zapewniają papiery trzydziestoletnie, sprawia, że stają się one zakładem dotyczącym przyszłych stóp procentowych. Na przykład amerykańskie trzydziestoletnie obligacje skarbowe z kuponem w wysokości 4,75% i terminem zapadalności w listopadzie 2053 r. oferują rentowność na poziomie 4,37% (ISIN: US912810TV08). Zakładając roczny okres utrzymywania inwestycji i spadek rentowności o 100 pb, całkowity zwrot z tej pozycji wyniósłby 21%. Jeżeli jednak rentowności wzrosłyby o 100 pb, pozycja ta straciłaby na wartości aż 10%.

Ponadto zakładając, że Yellen zastosuje się do rekomendacji TBAC (Treasury Borrowing Advisory Committee - komitetu doradczego Departamentu Skarbu ds. pożyczek), w lutym amerykański Departament Skarbu dokona sprzedaży bonów i obligacji o wartości 306 mld USD. Wartość zapadających w tym miesiącu amerykańskich obligacji skarbowych wynosi 280 mld USD, z czego 77 mld USD znajduje się w posiadaniu nowojorskiego Banku Rezerwy Federalnej, który nie może uczestniczyć w aukcjach (może za to składać oferty na rynkach wtórnych pomimo nadal obowiązującego zacieśniania ilościowego).

Ponieważ w tym miesiącu żadne trzydziestoletnie obligacje nie osiągną terminu wykupu, a podaż znacznie przewyższa liczbę wykupywanych papierów skarbowych, popyt na aukcji amerykańskich trzydziestoletnich obligacji skarbowych w tym tygodniu będzie w całości zależny od inwestorów dążących do wydłużenia czasu trwania swoich portfeli.

Oczekuje się, że w tym tygodniu podaż niefinansowych obligacji korporacyjnych o ratingu inwestycyjnym wyniesie pomiędzy 25 a 30 mld USD. Taka emisja prawdopodobnie będzie konkurować o popyt z emisją amerykańskich trzydziestoletnich obligacji skarbowych w najbliższy czwartek z dwóch powodów:

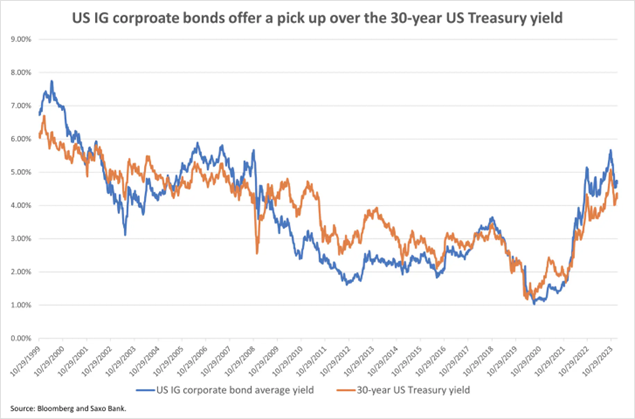

Obligacje korporacyjne o ratingu inwestycyjnym oferują znacznie większy zwrot niż amerykańskie trzydziestoletnie obligacje skarbowe. Według indeksu Bloomberg USAgg, obligacje korporacyjne o ratingu inwestycyjnym generują średnio 4,67%, czyli 40 pb powyżej amerykańskich trzydziestoletnich obligacji skarbowych. Taka sytuacja nie zawsze miała miejsce. Od 2000 r. do dziś, w trzynastu z dwudziestu trzech lat amerykańskie trzydziestoletnie obligacje skarbowe oferowały premię powyżej średniej rentowności generowanej przez dług korporacyjny o ratingu inwestycyjnym. Przyjmijmy, że rynki oczekują twardego lądowania, a zatem bodźców fiskalnych. W takim przypadku inwestorzy byliby w lepszej pozycji do utrzymywania obligacji korporacyjnych, ponieważ spready korporacyjne mogą się znacznie zawęzić, a rentowności mogą spaść poniżej amerykańskich trzydziestoletnich obligacji skarbowych, tak jak miało to miejsce w przeszłości.

Obligacje korporacyjne o ratingu inwestycyjnym są narażone na mniejsze ryzyko czasu trwania. Średni czas trwania obligacji korporacyjnych o ratingu inwestycyjnym wynosi nieco powyżej sześciu lat, co czyni je mniej wrażliwymi na zmiany stóp procentowych.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).