Kiedy przyglądam się tureckiemu rynkowi, na którym sprzedawane są ryzykowne aktywa, przychodzą mi do głowy sceny z filmu dokumentalnego Morgana Spurlocka „Super Size Me” z 2004 roku. Wysokość zadłużenia na rynkach wschodzących cały czas rośnie, natomiast możliwości reagowania gwałtownie maleją, czego konsekwencja są niepokojące skutki uboczne.

Niestety w tym przypadku dieta nie wystarczy, aby poradzić sobie z pogorszeniem (sytuacji dotyczącej długu), którego jesteśmy świadkami.

Pazerność związana z zaciąganiem długu, którą obserwujemy od kilku lat, była często przedmiotem dyskusji, jednak do niedawna nie zdawaliśmy sobie sprawy z tego, co, tak naprawdę, oznacza wyrażenie „nadmiernie zadłużony“. Nie jest tajemnicą fakt, że od czasu kryzysu finansowego rządy i korporacje na całym świecie zaciągają ogromne długi, co umożliwiają im zarówno polityki banku centralnego, jak i przepisy, które sprawiają, że koszty pożyczek są bardzo niskie, zaostrzając apetyty inwestorów na ryzyko w celu uzyskania dodatkowych zysków.

Mimo że od miesięcy spodziewaliśmy się nadejścia tej chwili, nie byliśmy w stanie wyobrazić sobie takiego kryzysu, jaki obecnie ma miejsce w Turcji.

Wyprzedaż obligacji tureckiego rządu nie wynikała z niekorzystnych warunków ekonomicznych. Była ona konsekwencją niekorzystnej #Trumpolityki skierowanej przeciwko Ankarze w wyniku aresztowania amerykańskiego pastora przez turecki rząd. Po tym incydencie inwestorzy w końcu otworzyli „tureckie pudełko“ i odkryli kilka niespodzianek, takich jak: gwałtownie rosnąca inflacja, nadmiernie zadłużony sektor finansowy, słabo funkcjonujący bank centralny, zbyt luźne polityki fiskalne, a przede wszystkim lider, który nie ma ochoty zająć się rozwiązaniem tych problemów.

Nic dziwnego, że inwestorzy porzucili turecki dług!

Największy problem mam jednak ze zrozumieniem, dlaczego rynek nic nie zrobił, zanim prezydent Trump nałożył na Turcję cła. To było oczywiste, że Turcja posiada wszystkie składniki katastrofy, lecz inwestorzy nadal chętnie podejmowali ryzyko i inwestowali w ten kraj oraz inne rynki wschodzące, ponieważ byli przekonani, że banki centralne i organy regulacyjne wzajemnie się wspierają w ramach szerszej struktury, mającej na celu zapewnienie harmonii na międzynarodowym rynku finansowym.

Teraz, kiedy jesteśmy w punkcie zwrotnym, prosimy inwestorów, aby zachowywali ostrożność i dwa razy zastanowili się, zanim zainwestują w kredyty na rynkach wschodzących. Oczywiście nadal istnieją możliwości, jednak dopóki Jerome Powell, szef Rezerwy Federalnej, będzie podnosił stopy procentowe, a dolar amerykański będzie utrzymywał swoją mocną pozycję, sytuacja na rynkach wschodzących będzie się pogarszać, a inwestorzy będą narażeni na wyższe ryzyko kredytowe.

Dlaczego sytuacja Turcji wygląda inaczej

Historia Turcji różni się od wahań, z którymi mieliśmy do czynienia w tym roku w Argentynie, Afryce północnej i Bahrajnie, ponieważ po raz pierwszy mamy do czynienia z tendencją do unikania nadmiernego ryzyka, która przenika do krajów rozwiniętych, a zwłaszcza do Włoch.

Bloomberg donosi, że Unicredit, jeden z największych włoskich banków, utrzymuje wysokie zaangażowanie kredytowe Turcji, wraz z hiszpańskim BBVA i francuskim BNP Paribas, mimo tego, że obligacje skarbowe były w poniedziałek o wiele bardziej niepewne niż ich francuskie i hiszpańskie odpowiedniki. W niewielkim odcinku krzywej zysku włoskiego rządu można zaobserwować wahania zysku wynoszące 20 punktów bazowych na przestrzeni dwóch lat, co stanowi istotną zmianę w przypadku instrumentów o krótkim terminie zapadalności, podczas gdy na dłuższym końcu krzywej zysk z obligacji ulegał wahaniom o 7 punktów bazowych na przestrzeni 10 lat.

Ta tendencja powinna zaalarmować inwestorów, ponieważ oznacza, że rynki wschodzące nie tylko chodzą po cienkiej linii, ale nawet w Europie sytuacja jest coraz trudniejsza ze względu na coraz większą presję wywieraną na sektory bankowe, między innymi włoski, które i tak są niestabilne.

Połączenie wysokich poziomów długów i słabej sytuacji banków może okazać się mieszanką wybuchową, która prawdopodobnie przyczyni się do powstania kolejnego kryzysu w państwach trzeciego świata.

We Włoszech można spodziewać się większych wahań, ponieważ rządzące partie populistyczne opracowują właśnie budżet na kolejny rok. W tym tygodniu możliwe będzie przeanalizowanie wahań wpływających zwłaszcza na krótszy odcinek krzywej, ponieważ dziś zostanie opublikowany bilans obrotów bieżących.

Rynki wschodzące są tańsze, ale to nie jest wystarczający powód, aby do nich wracać

Teraz, gdy rynki wschodzące ukazały swoje prawdziwe oblicze, inwestorzy powinni dokładnie zastanowić się, zanim wkroczą na ich teren – zwłaszcza w państwach suwerennych. Mimo iż kupując dług rządu na rynku wschodzącym czujemy się pewniej niż w przypadku długu korporacyjnego, warto zauważyć, że firmy przestają spłacać swój dług, kiedy nie mają na to pieniędzy, natomiast znaczna część rządów przestaje spłacać nie dlatego, że brakuje im środków, ale raczej dlatego, że tak postanowiła.

Czy naprawdę możemy stwierdzić, że wartość korporacji na rynkach wschodzących jest o wiele wyższa niż na innych rynkach?

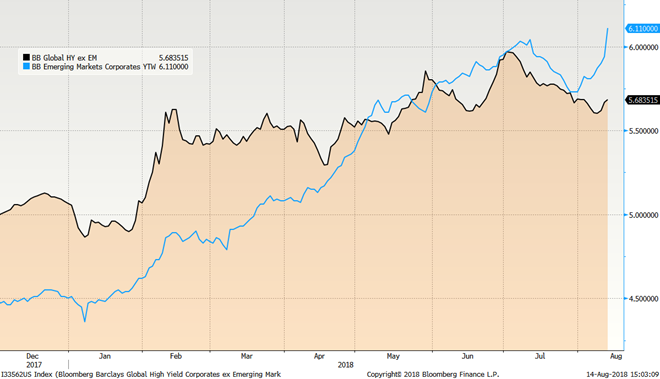

Na poniższym wykresie na niebiesko przedstawiono najniższą możliwą stopę zwrotu na rynkach wschodzących Bloomberg Barclays, a na czarno najniższą możliwą stopę zwrotu Global High Yield Bloomberg Barclays bez nazw rynków wschodzących. Jak widać, mimo że papiery wartościowe na rynkach wschodzących zapewniają wyższe zyski, spread pozostaje na stosunkowo niskim poziomie około 50 punktów bazowych.

Inną istotną rzeczą, na którą należy zwrócić uwagę, jest to, że podczas gdy spready w ramach kredytów korporacyjnych (na byłych rynkach wschodzących) stopniowo rosną od początku tego tygodnia, zyski z papierów wartościowych na rynkach wschodzących powiększają się o wiele szybciej, wskazując na szybsze pogarszanie się sytuacji dotyczącej zadłużeń w porównaniu do innych rynków.

Uważamy, że na rynkach rozwiniętych istnieje wiele możliwości, zwłaszcza jeśli chodzi o zadłużenie w walucie USD. Konserwatywni inwestorzy mogą odnaleźć szanse w emisjach o niskim ryzyku, które od początku roku stopniowo przynoszą coraz większy zysk, podczas gdy inwestorzy spekulacyjni mogą dostrzec szanse w krótkim odcinku krzywej, pamiętając o tym, aby trzymać się z dala od branż, które mogą być podatne na wpływ wojny handlowej.

Indeks Bloomberg Barclays Global High Yield Corporates z wyłączeniem rynków wschodzących

Źródło: Saxo Bank.

Fałszywe nadzieje: wygląda na to, że najgorsze już za nami

Począwszy od wtorku, sytuacja na rynkach wschodzących ulega częściowej poprawie, jednak uważamy, że ryzyko nadal będzie bardzo wysokie, a zwroty z inwestycji nadal nie są dla inwestorów wystarczającą rekompensatą.

Największym problemem nadal jest wysokość zadłużenia w walutach obcych w systemie, który obecnie, przy mocnej pozycji dolara oraz coraz wyższych stopach procentowych, uniemożliwia refinansowanie wielu rządom i korporacjom rynków wschodzących.

Większość obligacji w twardych walutach, emitowanych przez rynki wschodzące ma termin zapadalności między dniem dzisiejszym a 2023 rokiem, zatem naszym zdaniem sytuacja dotycząca spreadów kredytowych ulegnie pogorszeniu, przez co prawdopodobnie zaczniemy obserwować problemy ze spłatą w tym odcinku krzywej.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).