Nadal pamiętam słowa królowej Elżbiety II na temat kryzysu finansowego podczas wizyty w London School of Economics w 2009 r. Królowa wyraziła zaskoczenie, że „magicy finansowi” nie przewidzieli terminu i skali kryzysu gospodarczego. Sęk w tym, że łatwo jest wytykać błędy i wskazywać środki zapobiegawcze po fakcie. Znacznie trudniej jest jednak brać pod uwagę załamanie gospodarki w sytuacji, gdy niewiele oznak wskazuje na taką możliwość i sprawy zasadniczo przyjmują dobry obrót.

To właśnie miało miejsce w przypadku światowego kryzysu finansowego z 2008 r.: wszyscy znajdowali się w tej samej sytuacji, korzystając z chwilowych okazji i ignorując sygnały napięcia na rynkach finansowych. Z okazji tych korzystali inteligentni i doświadczeni inwestorzy w przeświadczeniu, że w przeciwnym razie solidne zyski, które w ciągu ostatnich kilku lat wydawały się wręcz gwarantowane na rynku, przeszłyby im koło nosa. Ostatecznie gra wbrew rynkowi sugeruje istotną stratę, dlatego większość inwestorów preferuje „bezpieczną grę” i podążanie za trendami.

Wielu obserwatorów twierdzi, że obecnie sytuacja wygląda inaczej i dysponujemy lepszymi narzędziami na wypadek kryzysu – jednak czy jest tak naprawdę? Obecnie rynek jest zniekształcony i w znacznej mierze podlega manipulacjom politycznym banków centralnych. Tak właśnie – manipulacjom. Obszerne bilanse Fed i Europejskiego Banku Centralnego nie stanowią żadnej gwarancji dla inwestorów, że taki kryzys, jak w 2008 r. nie jest możliwy, ponieważ banki centralne będą mieć wszystko pod kontrolą.

W tym tygodniu jednak, po załamaniu na giełdzie i rajdzie amerykańskich obligacji skarbowych po szczycie G20, wiele osób zaczyna wreszcie zastanawiać się, czy rzeczywiście wszystko jest pod kontrolą.

W istocie jedynym aspektem, na który inwestorzy mają obecnie wpływ, jest ich zaangażowanie na rynku i decyzje, gdzie ulokować kapitał, a których inwestycji unikać. Już od pewnego czasu promujemy branże i aktywa o charakterze defensywnym, jednak nadszedł czas na realistyczne rozważenie tej opcji, ponieważ rajd na koniec roku przeradza się w krwawą łaźnię.

Stały napływ negatywnych wiadomości

W poniedziałek pojawiły się pierwsze oznaki inwersji krzywej dochodowości. Spread pięcio- i dwuletnich obligacji skarbowych po raz pierwszy od 11 lat spadł poniżej zera. Mimo iż prawdą jest, że spread dziesięcio- i dwuletnich obligacji skarbowych jest nadal wyższy od zera, zejście do 10 punktów bazowych nastąpiło szybko i nieoczekiwanie, co sugeruje, że można się spodziewać inwersji również na dłuższym końcu krzywej. To jedynie kwestia czasu.

Źródło: Bloomberg.

Dwa elementy, które wymuszają inwersję amerykańskiej krzywej dochodowości, to polityka pieniężna i polityka handlowa. Mimo iż ostatnio główny nacisk położony był na politykę handlową, w ujęciu historycznym aspektem, który miał zawsze największy i najszybszy wpływ na amerykańską gospodarkę jest polityka pieniężna, a Fed wydaje się ignorować zarówno proces spłaszczania się krzywej, jak i spadki na rynkach akcji.

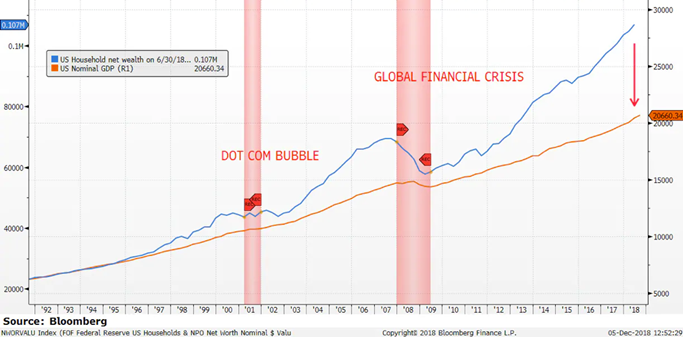

W istocie wydaje się, że Fed uważa korektę cen akcji za zdrowe zjawisko, ponieważ wyceny akcji przekroczyły oczekiwania, przez co poziom zamożności amerykańskich gospodarstw domowych netto rósł szybciej, niż nominalny PKB Stanów Zjednoczonych. Na wykresie poniżej widzimy, że obydwa zbiory danych zwykle rosną równolegle do siebie i w przypadku, gdy poziom zamożności amerykańskich gospodarstw domowych zaczyna rosnąć szybciej, niż nominalny PKB, pierwsza z tych wartości podlega korekcie w postaci kryzysu.

Widać zatem wyraźnie, że krzywa dochodowości nie jest jedynym wskaźnikiem, a cykl koniunkturalny, który rozpoczął się wkrótce po zakończeniu światowego kryzysu finansowego, właśnie zmierza ku zakończeniu nawet w sytuacji, gdyby udało się uniknąć kryzysu o charakterze systemowym, takiego jak ten z 2008 r., ponieważ konieczne jest zasadnicze przeszacowanie, które przywróciłoby rynkom odpowiednią perspektywę.

Źródło: Bloomberg.

W tym momencie największym powodem do obaw jest nonszalanckie podejście Fed do tych sygnałów. To prawda, że odwrócona krzywa dochodowości nie powoduje recesji, jednak w przeszłości stanowiła wiarygodny wskaźnik wyprzedzający.

Inwestorzy są zatem na łasce prezesa Fed, Jerome’a Powella. Grudniowe posiedzenie Federalnego Komitetu Otwartego Rynku będzie kluczowe dla ustalenia, jaka będzie polityka pieniężna Fed w nadchodzących miesiącach. W wycenach uwzględniono już podwyżkę stóp procentowych, czy jednak złagodzenie retoryki wywoła kolejną falę transakcji kupna na dłuższym końcu krzywej? A jeżeli Powell zachowa pewność siebie i w dalszym ciągu będzie stosował agresywną retorykę? Czy inwestujący w obligacje będą gotowi do pozbycia się amerykańskich obligacji skarbowych o dłuższych terminach wykupu w sytuacji, gdy wyraźnie coś się szykuje na rynku akcji? Osobiście uważam, że jest to mało prawdopodobne. Mimo iż inwestorzy są na łasce i niełasce Fed, cokolwiek Powell powie, nie zmieni to faktu, iż inwersja krzywej dochodowości będzie mieć miejsce, a to, co stanie się później, będzie nie do uniknięcia.

Należy przygotować się na więcej wyprzedaży i na większe spready w 2019 r.

Przewidujemy, że w nadchodzących miesiącach, najwcześniej w I kwartale 2019 r., nastąpi inwersja na dłuższym końcu krzywej dochodowości, jednak realnej recesji można się spodziewać dopiero pod koniec 2020 r. Inwestorzy mają zatem wiele czasu na decyzję, gdzie ulokować swoje aktywa.

Zmienność będzie wysoka, a przeszacowanie w odniesieniu do wybranych typów obligacji korporacyjnych może zapewnić ekscytujące okazje. Inwestorzy powinni jednak mieć świadomość, że wyceny obligacji amerykańskich denominowanych w USD w znacznej mierze zależeć będą od zmian krzywej dochodowości, a przewidujemy spłaszczenie „bessowe”, w ramach którego krótki koniec krzywej będzie szedł w górę szybciej, niż dłuższy koniec. Na dłuższym końcu krzywej może nastąpić dalsze zawężenie w przypadku eskalacji chińsko-amerykańskiej wojny handlowej i intensyfikacji na rynkach akcji; wierzymy jednak, że ryzyko wzrostu dla papierów o dłuższych terminach wykupu jest ograniczone, ponieważ skala emisji obligacji skarbowych jest nadal duża.

Oznacza to de facto, że przy kupnie na dłuższym końcu krzywej można spodziewać się niższej wyceny, natomiast przy inwestycji na krótszym końcu krzywej istnieje duże prawdopodobieństwo, że wyceny nie będą wspierane ze względu na grudniową podwyżkę stóp Fed i co najmniej jeszcze jedną podwyżkę stóp w przyszłym roku.

Na krótkim końcu krzywej skłaniamy się ku amerykańskim obligacjom korporacyjnym o ratingu inwestycyjnym, natomiast unikalibyśmy obligacji instytucji finansowych.

Spłaszczanie się krzywej dochodowości jest szczególnie trudną sytuacją dla sektora bankowego, ponieważ główna jego działalność polega na zaciąganiu pożyczek krótkoterminowych i udzielaniu wyżej oprocentowanych pożyczek w przyszłości, przez co w przypadku spłaszczenia lub, co gorsza, odwrócenia krzywej dochodowości zyski gwałtownie spadają. W kontekście tego obszaru należy moim zdaniem unikać obligacji podporządkowanych i o mniejszej płynności.

Uważamy, że w takim otoczeniu zasadnicze znaczenie ma ochrona kapitału, dlatego aby uniknąć ryzyka związanego z tenorem obligacji, preferujemy obligacje korporacyjne o ratingu inwestycyjnym i o krótszych terminach wykupu – do trzech lat – które wyceniane są o około 150 punktów bazowych wyżej, niż obligacje skarbowe. W taki sposób inwestorzy mogą zabezpieczyć zyski na następne kilka lat i uniknąć wzrostu inflacji, który obniży realną rentowność tych obligacji.

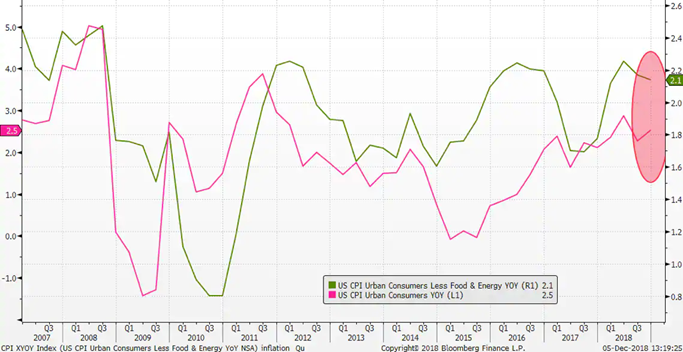

Czy jednak nastąpi gwałtowny wzrost inflacji? Temat ten omówię szerzej przy innej okazji, jednak na wykresie poniżej widać, że mimo iż w październiku amerykański CPI w ujęciu rok do roku (kolor różowy) lekko rośnie, amerykański CPI z wyłączeniem cen żywności i energii (kolor zielony) nadal spada. Zdecydowanie nie wygląda na to, by inflacja podążała w kierunku spodziewanym przez Fed, a największe ryzyko dotyczy nadmiernego usztywnienia gospodarki przez Powella i pozostałych członków FOMC.

Źródło: Bloomberg.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).