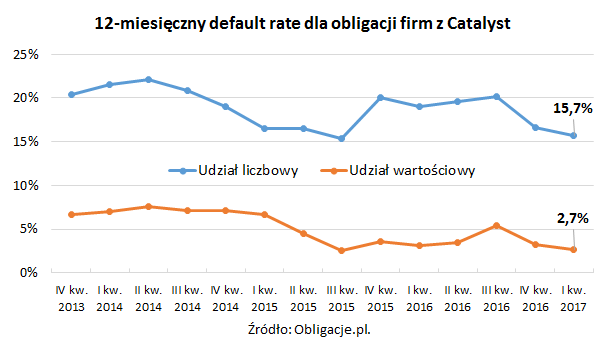

W I kwartale tylko jedna spółka nie wykupiła papierów dłużnych notowanych niegdyś na Catalyst. A ponieważ chodzi o znajdującą się w upadłości likwidacyjnej PCZ, to nie mogło być mowy o zaskoczeniu. Ogółem w okresie minionych 12 miesięcy firmy nie spłaciły 90,6 mln zł obligacyjnego zadłużenia notowanego na GPW, co stanowiło 2,7 proc. całkowitej wartości zapadających w tym czasie papierów korporacyjnych. W trzyipółletniej historii obliczanego przez Obligacje.pl Indeksu Default Rate (IDR) tylko raz znajdował się on na niższym poziomie – w III kwartale 2015 r., gdy przy 82,7 mln zł niewykupionego zadłużenia spadł do 2,6 proc.

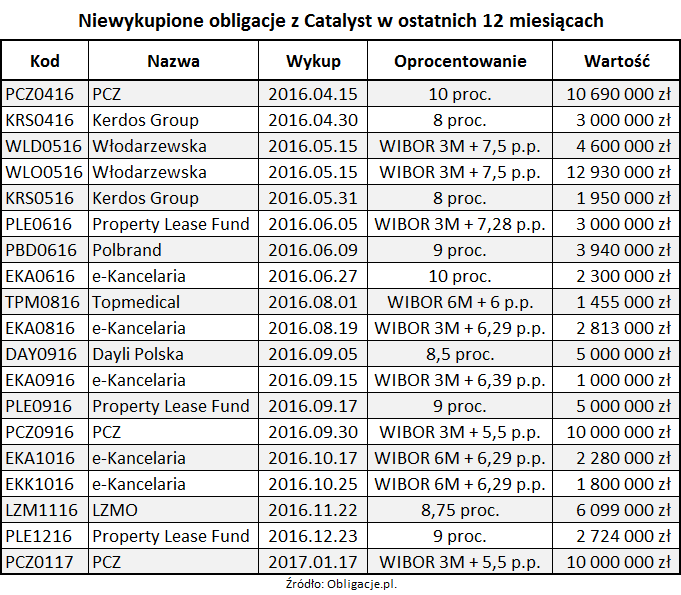

Na 121 serii wygasających w ostatnim roku brakiem spłaty zakończyło się 19 wykupów, tj. 15,7 proc. wobec 16,7 proc. kwartał wcześniej i 19 proc. przed rokiem. W istocie problem dotyczył dziewięciu firm, bo kilka z nich nie wykupiło więcej niż jednej serii. Rekordzistą w tym względzie jest e-Kancelaria z pięcioma niespłaconymi seriami. Po trzy emisje nie wykupiły PCZ i Property Lease Fund, zaś Kerdos Group i Włodarzewska po dwie serie. Ogółem chodzi więc o firmy będące już w upadłości lub zmierzającym ku niepowodzeniu postępowaniu restrukturyzacyjnym.

Na bieżący kwartał pewniakiem do braku wykupu są obligacje LZMO, spółki znajdującej się w postępowaniu sanacyjnym. Znakiem zapytania pozostają dwie serie papierów Integera, których los w zasadzie zależy od wyników trwającego wezwania na akcje spółki. Tak czy inaczej, w najbliższym czasie należy oczekiwać wyraźnego spadku udziału defaultów, ponieważ nieprzeciętnie wysoka będzie wartość wygasających papierów. Dość wspomnieć, że w czerwcu wygasają warte 2,5 mld zł papiery PGNiG. Nie brakuje też innych relatywnie dużych wykupów, bo obligacje na 200-250 mln zł do wykupienia mają Alior Bank, Echo Investment i PKN Orlen (dwie emisje po 200 mln zł). Ogółem więc wartość zapadającego w samym II kwartale zadłużenia (3,78 mld zł bez BGK i EBI), będzie wyższa niż w okresie minionych 12 miesięcy (3,32 mld zł), co pozwala oczekiwać rekordowo niskich odczytów Indeksu Default Rate.

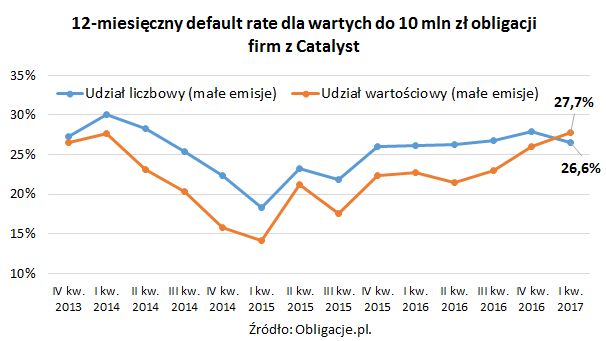

Niezmiennie natomiast na drugim biegunie całego rynku obligacji firm znajdują się emisje o wartości mniejszej lub równej 10 mln zł. Chodzi więc o tę część rynku, która adresowana jest przede wszystkim do inwestorów detalicznych. W tym przypadku statystyki wciąż działają na niekorzyść, gdyż wartość zadłużenia niewykupionego w okresie ostatnich 12 miesięcy to 75,6 mln zł, co stanowi 27,7 proc. segmentu małych emisji. Kwartał i rok temu było to odpowiednio 26 proc. oraz 22,7 proc. Podobnie wygląda też udział liczby niewykupionych emisji. 17 niewykupionych serii stanowiło 26,6 proc. wobec 27,9 proc. na koniec 2016 r. i 26,1 proc. przed rokiem.

Wspólnym mianownikiem niemal wszystkich defaultów na Catalyst są odsetki na poziomie 8-10 proc. rocznie lub równoważne im oprocentowanie zmienne. Ostatecznie jednak same kupony nie decydowały o braku wykupu, mogły co najwyżej w jasny sposób sugerować podwyższone, momentami wręcz wysokie, ryzyko inwestycji. Same defaulty, patrząc na poniższą listę, to już natomiast kwestia niepowodzenia biznesowego, a nierzadko także dobrze zaplanowanego „niepowodzenia”.

Jak liczymy wskaźniki?

Relacja liczby niewykupionych do zapadających serii, jak i wartość niewykupionego długu do sumy wygasających emisji, liczone są w ujęciu 12-miesięcznym. Pomijamy papiery BGK, EBI i emisje w euro.

Wskaźniki default rate liczone są w dwóch wariantach – dla całego rynku Catalyst (rynki prowadzone przez GPW oraz BondSpot), jak i dla emisji o wartości nie wyższej niż 10 mln ł (przyjmujemy, że są to oferty kierowane głównie do inwestorów indywidualnych).

By obliczyć default rate posługujemy się danymi własnymi oraz GPW. Uwzględniamy wyłącznie papiery, które były notowane na Catalyst, także jeśli zostały one wycofane z obrotu przed terminem wykupu. Liczba i wartość niewykupionego długu porównywana jest z emisjami, które powinny zapadać w danym okresie (nawet jeśli spłacono je przed czasem).

Jako default rozumiemy wyłącznie te emisje, które faktycznie nie zostały spłacone. Jeśli emitent ureguluje swoje zobowiązania z opóźnieniem, wskaźniki mogą zostać skorygowane.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).