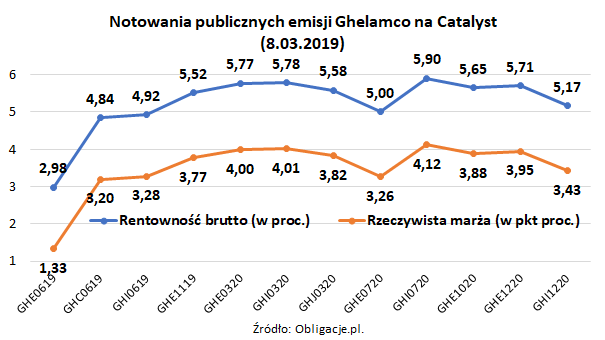

Po kilku dniach od ujawnienia warunków publicznej emisji (4,25 pkt proc. marży ponad WIBOR 6M i trzyletni okres wykupu) reakcja rynku wtórnego jest już pełniejsza - od inwestorów na Catalyst zwykle nie wymaga się szybkich decyzji. Obserwujemy więc dalszy (o wcześniejszych pisaliśmy w informacji o obrotach na Catalyst w lutym i w dzisiejszym (poniedziałkowym) wydaniu „Parkietu” spadek rentowności papierów o krótkim terminie wykupu, tj. zapadających w czerwcu tego roku i nieznaczny wzrost rentowności obligacji o terminie wykupu w drugiej połowie 2020 r. Przy czym zapadalność publicznych emisji Ghelamco jest skondensowana w czasie (do grudnia przyszłego roku deweloper musi wykupić tuzin serii wartych łącznie 470 mln zł) i w tej sytuacji różnica w rentownościach nie zależy raczej od liczby lat do wykupu, a może (ale w notowaniach tego nie widać) od miejsca w kolejce.

W każdym razie papiery zapadające za kilka miesięcy zyskały na wartości już po tym, jak Ghelamco poinformowało w lutym o zamknięciu emisji kierowanej do inwestorów profesjonalnych, a która przyniosła grupie 140 mln zł. Jednocześnie warunki tej emisji (4,5 pkt proc. marży, trzyletni okres wykupu, dyskonto w cenie emisyjnej) rozbudziły oczekiwania względem warunków, które Ghelamco może zaoferować w emisji publicznej i można powiedzieć, że inwestorzy nie przeliczyli się. Warunki są słabsze niż proponowane funduszom inwestycyjnym (jednak kierowana do nich emisja była wyraźnie tańsza pod względem kosztów oferowania), jednocześnie w momencie publikacji warunków były one atrakcyjne względem wyceny z rynku wtórnego. W porównaniu do najtańszych serii o najdłuższym terminie wykupu, premia proponowana w emisji wynosiła ok. 35 pkt bazowych za inwestycję dłuższą o 15 miesięcy. Rynkowym standardem jest raczej 10-20 bps za rok inwestycji, zatem powodów do narzekania nie było. I rzeczywiście, zapisy w emisji zbierane przez DM PKO BP wyczerpały oferowaną pulę (35 mln zł) już pierwszego dnia ich przyjmowania. Aktualnie trwają jeszcze zapisy prowadzone przez konsorcjum domów maklerskich (DM Noble Securities, Michael Strom i BOŚ) – tu pula oferowanych papierów wynosi 25 mln zł.

Przez ostatnich kilka dni rentowności serii o dalszym terminie wykupu nieco podskoczyły i oferowana premia skurczyła się, nadal jednak – jeśli zastanawiać się nad wyborem rynku wtórnego i pierwotnego – faworyzuje udział w emisji, kosztem zakupu obligacji na Catalyst, choć oczywiście opinia ta nie musi być podzielana. Im mniejsza kwota zapisu, tym łatwiej przyjdzie zaakceptować ofertę rynku wtórnego.

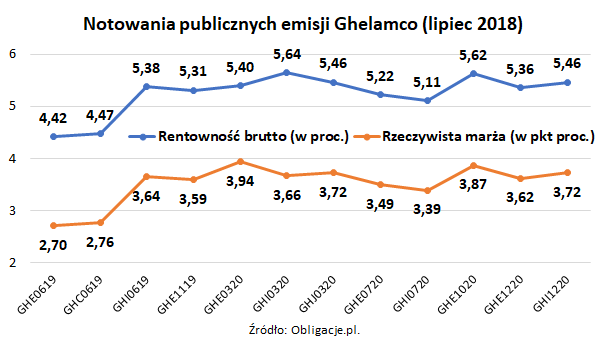

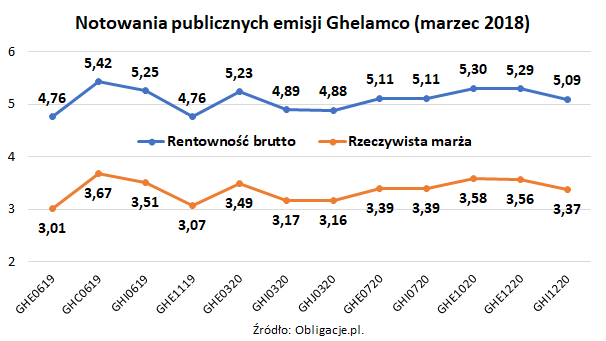

Z kolei porównanie bieżących notowań obligacji Ghelamco z tymi z przeszłości wskaże nam, że również i ten deweloper płaci (w warunkach emisji) za skutki afery GetBack. W porównaniu do stanu sprzed roku średnia rentowność jego obligacji wzrosła o 14 pkt bazowych, ale jeśli wyłączymy ze statystyk serię GHE0619, która odstaje pod względem oprocentowania od pozostałych (3,5 pkt proc. ponad WIBOR 6M; oprocentowanie kolejnych 11 emisji ustalono na 4 pkt proc. ponad WIBOR6M), wzrost ten okaże się dwa razy mocniejszy (32 pkt bazowe). Jeśli spróbujemy w ten sposób ocenić warunki emisji Ghelamco, to podniesienie marży do 4,25 pkt proc. i skrócenie okresu inwestycji do trzech lat, także powinno spełniać oczekiwania inwestorów.

Jeśli natomiast porównamy notowania obligacji Ghelamco do poziomów z końca lipca ub.r. (na ten czas przypadł szczyt zniechęcenia inwestorów indywidualnych do obligacji po defaulcie GetBacku), okaże się, że niektóre serie potaniały, a niektóre podrożały i trudno dopatrzeć się w notowaniach regularnego wzoru.

Płynność

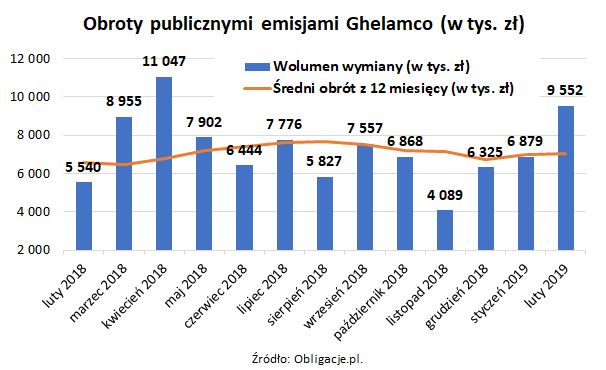

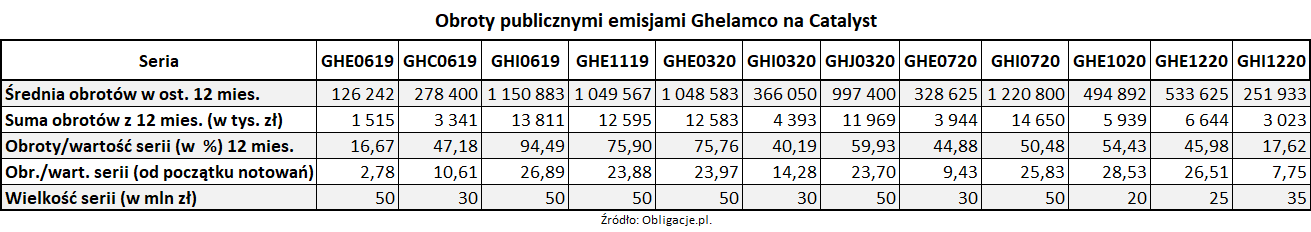

Papiery Ghelamco są jednymi z najpłynniejszych obligacji na Catalyst, co jest zresztą cechą większości emisji publicznych. Wyjąwszy pierwszą emisję publiczną – nietypową pod względem oferowanych warunków – wskaźnik płynności rozumiany jako stosunek transakcji sesyjnych w ciągu ostatnich 12 miesięcy do wartości całej serii – osiąga zwykle dwucyfrową wartość, w siedmiu przypadkach przekraczając nawet 20 proc., co jak na papiery obecne w obrocie czwarty i trzeci rok, jest na Catalyst sporym osiągnięciem.

Nowe emisje (Ghelamco prowadzi dwie osobne oferty) zostaną przed wprowadzeniem do notowań zasymilowane i będą notowane pod jednym kodem. Biorąc pod uwagę liczbę oferujących i ich dotychczasowe osiągnięcia (emisje wprowadzane przez DM PKO BP i Noble Securities należą do najpłynniejszych na rynku wtórnym) pozwalają sądzić, że również nowa emisja nie będzie odstawała od swoich poprzedniczek pod względem płynności, zapewniając tym samym inwestorom możliwość swobodnego podejmowania decyzji o rozpoczęciu lub zakończeniu inwestycji.

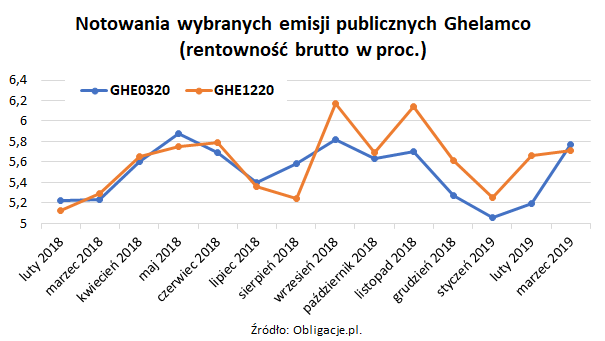

Na koniec warto rzucić okiem na zachowanie najpłynniejszych serii zapadających w 2020 r. w czasie ostatnich 12 miesięcy.

Wzrost rentowności widoczny wiosną ub.r. możemy kojarzyć z defaultem GetBacku, który rzucił długi cień na cały Catalyst. Rentowności ponownie wzrosły jesienią, czyli w czasie, gdy mogliśmy spodziewać się pierwszych emisji Ghelamco (prospekt został bowiem zatwierdzony jeszcze w sierpniu), ale deweloper nie zdecydował się na ich przeprowadzenie, prawdopodobnie właśnie z uwagi na warunki rynkowe. Ponowny wzrost rentowności w lutym i marcu to już zapewne wpływ warunków nowej emisji przeprowadzonej wśród inwestorów profesjonalnych (w lutym). Generalnie możemy jednak mówić o potwierdzonej odporności papierów Ghelamco na ubiegłoroczne zawirowania rynkowe nie związane bezpośrednio z działalnością samego dewelopera, co dobrze oddają początkowe wykresy. Rentowności są wyższe niż przed rokiem, ale panicznej wyprzedaży nie obserwowaliśmy – na przecenione papiery szybko znajdowali się chętni. Warto też odnotować, że rynek nie dokonuje istotnego rozróżnienia – widocznego w rentownościach – między kolejnością zapadających serii, ich ryzyko oceniane jest więc podobnie, co przemawia na korzyść dewelopera.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).