Pod względem liczby notowanych serii korporacyjnego długu PragmaGO wyrasta na jednego z bardziej aktywnych emitentów na Catalyst. Spółka oferuje przy tym stosunkowo szerokie spektrum ryzyka, zarówno stopy procentowej, jak i kredytowego. Część jej obligacji ma bowiem stały kupon, a od niedawna PragmaGO zaczęła też emitować obligacje niezabezpieczone. Inwestorzy mają więc w czym wybierać, choć – jak zwykle – wszystko rozbija się o płynność.

Na ten moment wydaje się, że popularność długu Pragmy powinna w przyszłości rosnąć. Bo co prawda lada dzień spółka przedterminowo wykupi obligacje PRF0723, ale właśnie ruszyła też z publiczną ofertą, w której proponuje WIBOR 3M plus 5,3 pkt proc. marży za niezabezpieczone 27-miesięczne papiery. To odpowiednio 0,7 i 0,2 pkt proc. mniej niż w przypadku dwuletnich obligacji oferowanych w styczniu i kwietniu, ale spółce nie brak było argumentów za mocnym obniżeniem marży. By wspomnieć trzy- i dwukrotną nadsubskrypcję właśnie w emisjach ze stycznia i kwietnia, czy wyceny z rynku wtórnego, o czym dalej.

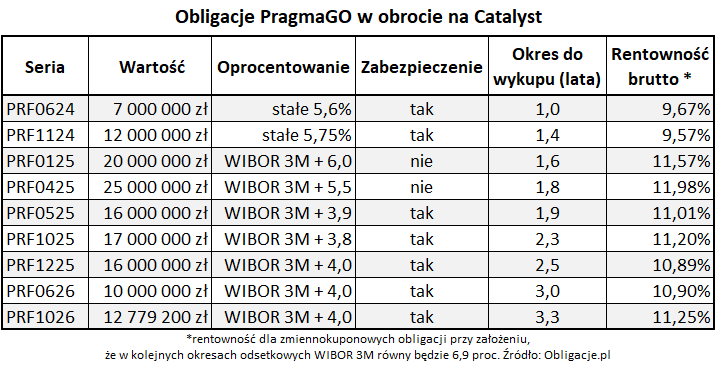

Pominąwszy oczekujące na przedterminowy wykup i już zawieszone papiery PRF0723 (10 mln zł), na Catalyst notowanych jest dziewięć serii długu Pragmy o łącznej wartości 135,8 mln zł i terminach spłaty od czerwca 2024 r. do października 2026 r. Przy czym, najkrótsze z nich PRF0624 i PRF1124 to obligacje stałokuponowe, oprocentowane kolejno 5,6 oraz 5,75 proc. w skali roku. W pozostałych przypadkach PragmaGO płaci między 3,8 a 4,0 marży ponad WIBOR 3M dla papierów zabezpieczonych wierzytelnościami, a od stosunkowo świeżego długu niezabezpieczonego płaci 6,0 oraz 5,5 pkt proc. marży.

Zgodnie z logiką, aktualnie najwyższymi rentownościami cieszą się nie tyle najdłuższe serie papierów Pragmy, co pochodzące z niedawnych emisji niezabezpieczone obligacje PRF0125 oraz PRF0425. Te ostatnie oferują blisko 1 pkt proc. premii wobec o miesiąc dłuższej, ale zabezpieczonej serii PRF0525. I jak na wycenę zabezpieczenia jest to wartość ponadprzeciętna (dotychczasowa praktyka, choć oparta głównie o hipoteki, podpowiada, że wartość zabezpieczenia to około 0,4-0,5 pkt proc. w marży). Bardzo podobnie zresztą wypada też porównanie trwającej emisji (ok. 12,9 proc. w pierwszym okresie odsetkowym) z wygasającymi niemal równocześnie starszymi papierami PRF1025. I w tym przypadku premia za brak zabezpieczenia w nowej ofercie to około 1 pkt proc., co pozwala potencjalnym inwestorom na wyraźne rozgraniczenie różnic w poziomie ponoszonego ryzyka.

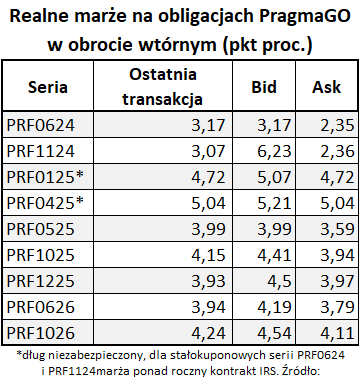

W wyniku wzrostu cen na rynku wtórnym i relatywnie krótkich tenorów możliwa do uzyskania marża na papierach pochodzących ze styczniowej emisji (PRF0125) zawęziła się z pierwotnych 6,0 pkt proc. do około 4,7 pkt proc. W przypadku serii uplasowanej w kwietniu (PRF0425) wysokość realnej marży to zaś nieco ponad 5 pkt proc. wobec początkowo proponowanych 5,5 pkt proc. Możliwość sięgnięcia po 5,3 pkt proc. marży z rynku pierwotnego w zamian za okres spłaty dłuższy o pięć miesięcy nadal zawiera więc w sobie nieco premii, skądinąd uzasadnionej z punktu widzenia wierzycieli zwracających uwagą na kumulację wykupów w 2025 r. (w razie powodzenia aktualnej emisji, PragmaGO będzie musiała wykupić wtedy sześć serii długu o łącznej wartości 114 mln zł).

Obok premii za wyższe ryzyko, znajdujące się w giełdowym obrocie niezabezpieczone obligacje Pragmy charakteryzują się też lepszą względem pozostałych serii płynnością. To z kolei przekłada się na mniejszy rozstrzał pomiędzy oczekiwaniami kupujących i sprzedających. Wyrażona w realnej marży różnica pomiędzy ofertami bid/ask dla papierów PRF0125 i PRF0425 to kolejno 0,35 i 0,17 pkt proc., gdzie w przypadku pozostałych zmiennokuponowych serii w środę rano wynosiła ona między 0,4 a 0,53 pkt proc.

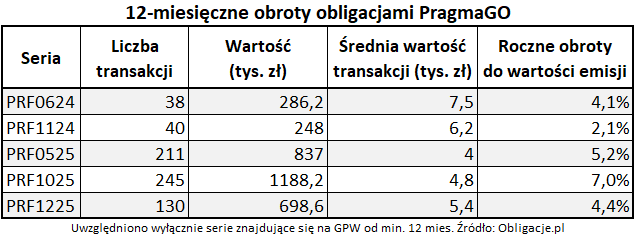

Na koniec maja, gdy papiery PRF0125 znajdowały się w giełdowym obrocie od trzech miesięcy, a seria PRF0425 notowana była ledwie od tygodnia, łączne sesyjne obroty nimi sięgały kolejno 3,3 mln zł oraz 1,7 mln zł. Na szczególną uwagę zasługuje drugi przypadek, gdzie w tak krótkim czasie właściciela zmieniło 7 proc. całej emisji, co jest wynikiem odpowiadającym raczej całorocznym obrotom dla starszych serii Pragmy i nietypowym nawet jak na detaliczne obligacje plasowane na podstawie prospektu. Niemniej, także i ponad 16-proc. obrót serii PRF0125 to wynik mocno ponadprzeciętny, co daje pewne podstawy, aby oczekiwać solidnej płynności po papierach będących aktualnie przedmiotem oferty na rynku pierwotnym. Jak zwykle, warto jednak brać pod uwagę, że korporacyjny dług cieszy się największymi obrotami niedługo po emisji i na kilka miesięcy przed wykupem.

Podsumowując, dopiero po fakcie wiemy, że w styczniowej ofercie z 6 pkt proc. marży PragmaGO mogła być nieco zbyt hojna, co teraz, wraz z poprawą nastrojów, spółka stara się nadrobić. Z pomocą w poszukiwaniu punktu równowagi przyszedł rynek wtórny, który z kolejnymi emisjami stosunkowo krótkich i niezabezpieczonych obligacji pozwala lepiej dostosować wycenę. Niemniej, w trwającej emisji PragmaGO nadal ma do zaoferowania premię, tak w stosunku do krótszych papierów niezabezpieczonych, jak i zabezpieczonego długu o analogicznym okresie spłaty.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).