We wtorek i środę dojdzie do trzeciego w tym roku posiedzenia FOMC. Po marcowej podwyżce obecnie podobny krok nie jest prognozowany przez rynek.

Po latach bierności Fed podwyższył stopy dwa razy podczas trzech ostatnich posiedzeń i, według prognoz, może podnieść stopy jeszcze dwa razy w tym roku. Celem banku jest bowiem zacieśnienie polityki pieniężnej i stopniowa normalizacja stóp.

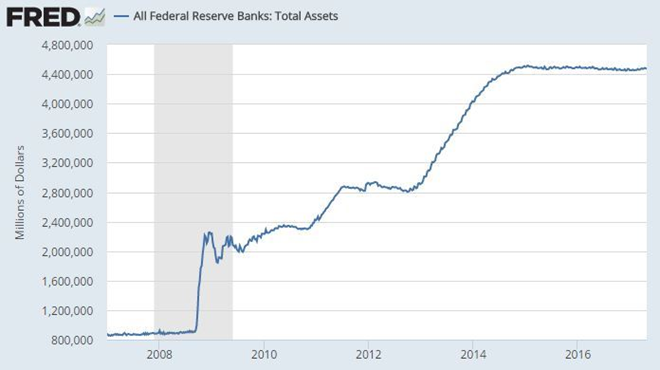

Fed utrzymuje wielkość swojego salda od końca QE w 2014

Źródło: dane ekonomiczne Fedu.

Istnieją jednak inne sposoby na zacieśnienie polityki monetarnej niż podwyżka stóp procentowych, a saldo banku zaczyna znajdować się w centrum uwagi Waszyngtonu i Wall Street.

Po niemal załamaniu systemu finansowego dekadę temu, bank centralny USA zakupił rządowe obligacje oraz gwarantowane rządowo obligacje hipoteczne o wartości około 4,5 biliona dolarów – wszystko w ramach trzech rund luzowania ilościowego (QE). Wsparcie dla rynku obligacji ze strony banku było tak silne, że gdy tylko Prezes Fed Ben Bernanke zasugerował w Jackson Hole w maju 2013 roku o możliwym zakończeniu programu QE, to reakcja rynku była zdecydowana – rentowności 10-letnich obligacji USA wzrosły niemal dwukrotnie do końca roku.

Mimo że poziomy rentowności są obecnie niższe (rentowności 10-letnich obligacji nigdy nie osiągnęły wyższych poziomów niż w 2013 roku) to skala tamtych ruchów była tak silna, że zapewne nadal wpływa na decyzje na polu polityki pieniężnej – decydenci obawiają się powtórki z rozrywki i ponownej paniki wywołanej zapowiedzią ograniczenia wsparcia.

Rentownościom 10-letnich obligacji USA nie udało się pokonać szczytów z 2013 roku będących skutkiem paniki związanej z zapowiedzią ograniczenia programu skupu aktywów przez Fed

.png)

Źródło: Bloomberg.

Działania Fedu związane z QE są przedmiotem gorącej debaty w Waszyngtonie. Demokraci są zdania, że zakupy banku uratowały amerykański system finansowy przed upadkiem, a druga strona argumentuje, że gospodarka poradziła sobie bez względu na QE a nie dzięki QE. Prawdy zapewne nigdy nie poznamy, ale z uwagi na nowego prezydenta USA, który jest znanym krytykiem polityki zerowych stóp Fed za kadencji Bernanke i Yellen, a także rosnące rentowności i poprawiające się warunki gospodarcze, rośnie presja na Fed, aby podjąć decyzję co do ogromnego salda będącego pozostałością reakcji na dawny kryzys finansowy.

Dotychczas, z uwagi na fakt, że QE został ograniczony w grudniu 2013 roki i oficjalnie zakończony w październiku 2014 r., bank centralny reinwestował płatności i wygasające papiery, czyli utrzymywał wielkość salda bez większych zmian. Obecnie, aby zredukować saldo, bank musiałby zacząć albo sprzedawać papiery albo po prostu wstrzymać politykę reinwestowania. Pierwszy krok jest postrzegany jako bardziej agresywny od drugiego i byłby istotnym zwrotem w polityce banku — z konsekwencjami zapewne odczuwalnymi także w Białym Domu.

Większość przedstawicieli Fedu wydaje się wspierać pasywne podejście do redukcji salda. W sprawozdaniu z marcowego spotkania można przeczytać: "wielu przedstawicieli podkreśliło, że ograniczenie wielkość salda powinno być wykonane w pasywny i przewidywalny sposób ".

Sytuację skomentował nawet sam Bernanke, który przypomniał czasy, gdy zasiadał na czele Fedu, opisując panikę w reakcji na jego komentarze o możliwym ograniczeniu skali zakupów. Nie wykonując żadnych działań, saldo Fedu stopniowo zmniejszałoby się z powodu wygasających papierów. Dodatkowo, takie podejście byłoby transparentne i przejrzyste dla rynku długu – inwestorzy nie musieliby także brać pod uwagę ciągłej świeżej podaży długu gwarantowanej przez bank centralny USA.

Jednak wraz z wygraną Donalda Trumpa w wyborach prezydenckich w USA obecni przedstawiciele Fedu nie mogą być pewni swojej funkcji (oraz wielu innych rzeczy). Nie można wykluczyć tego, że do 2018 roku, czyli momentu, do którego będą wybierani nowi członkowie banku, stanowisko Fed nie skieruje się w bardziej agresywną stronę. "Może być to istotne dla polityki dotyczącej salda, ponieważ wielu ekonomistów z republikańskim światopoglądem krytykuje luzowanie ilościowe i jest za szybkim ograniczeniem salda, być może nawet poprzez sprzedaż papierów," powiedział ekonomista Goldmana, Daan Struyven, w wywiadzie dla CNBC.

Mimo że w najbliższej przyszłości Fed pozostanie na umiarkowanej ścieżce – czyli będzie dość powolnie podnosić stopy i być może ogłosi pasywne ograniczanie salda pod koniec roku – to pytaniem jest, czy nowe kierownictwo banku nie zdecyduje się na bardziej agresywne działania oraz jaki będzie ich wpływ na rentowności amerykańskich obligacji oraz zmienność.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).