W 2020 r. obligacje odnotowywały szczególnie dobre wyniki, ponieważ banki centralne i rządy na całym świecie zapewniły szeroko zakrojone wsparcie polityczne gospodarstwom domowym i przedsiębiorcom w związku z bezprecedensowym wstrząsem dochodowym. Ten rok będzie wyzwaniem dla posiadaczy obligacji, ponieważ ujemne realne stopy procentowe banków centralnych z jednej strony obniżają spadkowe ryzyko w ogonie rozkładu, jednak z drugiej – minimalizują premie za ryzyko.

W pierwszym kwartale inwestorzy będą musieli przygotować się na dwa możliwe scenariusze. Albo rynek w dalszym ciągu będzie potrzebował nowych bodźców, aby sprostać kolejnej fali zakażeń Covid-19, albo też silne ożywienie gospodarcze zmusi władze do stopniowego ograniczania działań w zakresie pobudzania gospodarki. O ile pierwszy scenariusz najprawdopodobniej oznacza powtórkę z ubiegłego roku, zdecydowane ożywienie i stopniowe wycofywanie bodźców fiskalnych przez rządy pozostawi słabsze przedsiębiorstwa narażone na oddziaływanie rosnącej inflacji i wyższych stóp procentowych. Niestety w obydwu przypadkach zmęczenie materiału twórców polityki może spowodować, że popełnią oni błąd, za który zapłaci rynek obligacji.

Jedynym sposobem zabezpieczenia się przed błędami politycznymi i wzrostem inflacji jest dochód z kuponów przy równoczesnym zmniejszaniu ekspozycji na instrumenty dłużne o niemal zerowej rentowności. W miarę dalszego spadku realnych stóp czas trwania obligacji (duration) oraz niskie rentowności nominalne okażą się toksyczne, natomiast papiery o wyższych rentownościach, takie jak obligacje śmieciowe i rynków wschodzących, będą w stanie zapewnić odpowiedni bufor do czasu, aż gospodarka powróci do równowagi; zasadnicze znaczenie będzie miało ostrożne dobieranie poszczególnych instrumentów. Podobnie papiery wartościowe zabezpieczone przed inflacją okażą się ważnym narzędziem ochrony przed wzrostem inflacji pomimo ujemnej rentowności. Obiecujące okazje w obszarze korporacyjnym dotyczyć będą sektorów ESG (Environmental, Social, and Corporate Governance - środowiska, społecznej odpowiedzialności i ładu korporacyjnego) oraz energii ze względu na zwrócenie uwagi w efekcie pandemii na kwestie zrównoważonego rozwoju i rosnących nierówności, a ożywienie będzie sprzyjać popytowi na energię.

Amerykańskie obligacje skarbowe: tykająca bomba

W świetle przyjętego w ubiegłym roku przez Rezerwę Federalną podejścia „docelowej średniej inflacji” (Average Inflation Targeting, AIT), prawdopodobieństwo błędu politycznego jest szczególnie wysokie. W tym kontekście Fed zobowiązała się do ograniczenia wzrostu nominalnych rentowności nawet w przypadku, gdyby inflacja przekroczyła wartość docelową. Oznacza to, że mimo iż polityka pieniężna Fed ograniczy rentowności krótkoterminowe, nastroje na rynku będą kształtować dłuższy koniec krzywej dochodowości. Długoterminowe rentowności nominalne mogą szybko wzrosnąć, podobnie jak miało to miejsce na początku roku po przejęciu przez demokratów kontroli nad Senatem. Podczas gdy rynek szykuje się na wypiętrzenie bessowe krzywej dochodowości, wartość obligacji gwałtownie spadnie, a zwrot dotyczyć będzie przede wszystkim dochodu z kuponów. Obligacje skarbowe nadal oferują niestety najniższe rentowności w historii, nie zapewniając żadnej ochrony przed wzrostem rentowności i narażając inwestorów na znaczne straty.

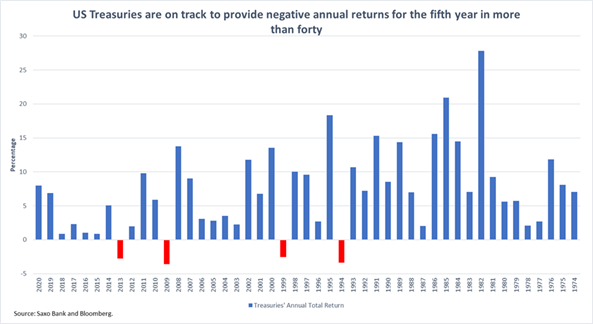

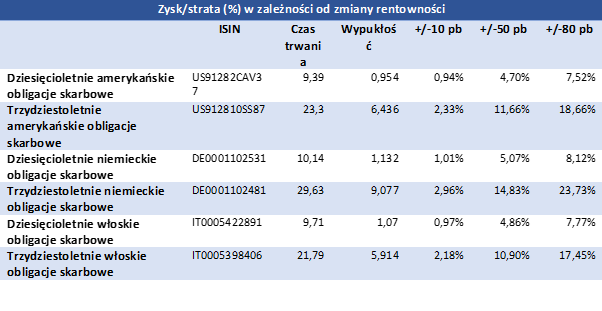

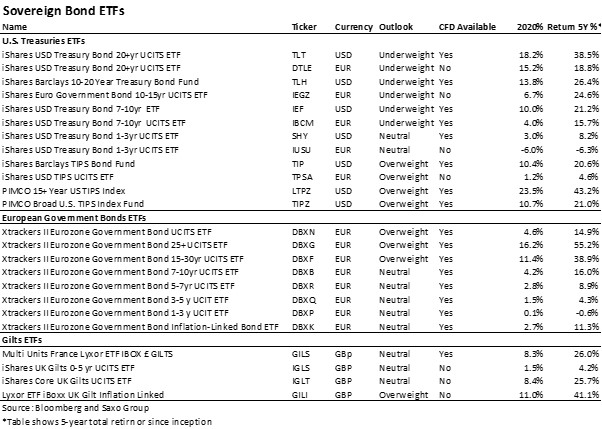

Od połowy lat 70. obligacje skarbowe jedynie czterokrotnie kończyły rok z ujemnym zwrotem. W 2021 r. taka sytuacja może mieć miejsce po raz piąty od ponad czterdziestu lat. Im dłuższy termin wykupu, tym wyższa potencjalna strata dla inwestorów. Przykładowo, jeżeli rentowności amerykańskich dziesięcioletnich obligacji skarbowych zakończą rok ze wzrostem o 50 punktów bazowych, inwestorzy ponieśliby stratę w wysokości około 4,7%. Jeżeli rentowności trzydziestoletnich obligacji skarbowych również wzrosłyby o 50 punktów bazowych, strata inwestorów przekroczyłaby 10%. Ostrzegamy inwestorów przed długim czasem trwania obligacji w takim otoczeniu, co oznacza koniec pewnej ery dla funduszy inwestujących w takie obligacje, np. iShares USD Treasury Bond 20+yr UCITS ETF (TLT).

W kontekście spadających realnych stóp procentowych w dalszym ciągu skłaniamy się ku obligacjom skarbowym zabezpieczonym przed inflacją (Treasury-Inflation Protected Securities, TIPS). Należy podkreślić, że wzrost wartości TIPS nie jest zależny od wzrostu wskaźnika cen towarów i usług konsumpcyjnych (CPI). Wystarczy, że oczekiwania inflacyjne, takie jak tzw. stopa breakeven (poziom inflacji, jaki powinien się zrealizować, aby rentowność z obligacji stałokuponowych i indeksowanych do inflacji o tej samej zapadalności była jednakowa w ujęciu nominalnym) czy stopa swapa inflacyjnego na 5 lat za 5 lat (tzn. w pięcioletnim okresie rozpoczynającym się za pięć lat od dzisiejszej daty), wzrosną, aby TIPS stały się atrakcyjną inwestycją pomimo oferowanej w tym momencie ujemnej rentowności. Fundusze giełdowe oferujące inwestycje w TIPS to iShares Barclays TIPS Bond Fund (TIP) i PIMCO Broad U.S. TIPS Index Fund (TIPZ), jak również iShares USD TIPS UCITS ETF (TPSA) dla inwestorów europejskich.

Długi czas trwania: jedyne wyjście dla inwestorów europejskich

Reżim oszczędnościowy to sformułowanie, które w ubiegłym roku odeszło do lamusa w miarę, jak rządy w całej Europie emitowały więcej długu po wybuchu pandemii Covid-19. Od początku roku do III kwartału 2020 r. Niemcy zwiększyły poziom swojego długu o 14%; w przypadku Francji wzrost ten wyniósł 12,4%. W miarę zaostrzania lockdownów w I kwartale tego roku możemy się spodziewać dalszych bodźców fiskalnych ze strony europejskich decydentów, dzięki czemu europejskie obligacje skarbowe zyskają na atrakcyjności inwestycyjnej. Ponadto połączenie polityki EBC i Instrumentu na rzecz Odbudowy i Zwiększania Odporności (Recovery and Resilience Fund, RRF) zapewni wsparcie dla gospodarki w miarę, jak efekty rządowych bodźców zaczną słabnąć w drugiej połowie roku. RRF można również postrzegać jako przyczynek do ustanowienia szerszego i bardziej zjednoczonego bloku gospodarczego, co może wpłynąć na poprawę nastrojów w krajach peryferyjnych.

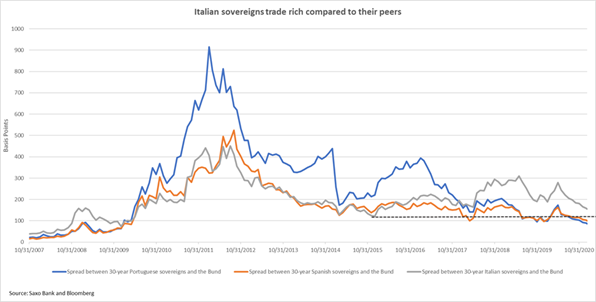

Inwestorów nie powinny odstraszać historycznie niskie rentowności obligacji europejskich, ponieważ aprecjacja kapitału przez cały 2021 r. będzie jedynym tematem inwestycyjnym. W szczególności różnica rentowności obligacji skarbowych państw peryferyjnych i Niemiec w dalszym ciągu będzie się zmniejszać.

Najwięcej na polityce pieniężnej i fiskalnej skorzystają włoskie BTP, których ceny są wyższe od pozostałych porównywalnych obligacji europejskich. Spread pomiędzy dziesięcioletnimi BTP i niemieckimi Bundami najprawdopodobniej spadnie poniżej 100 punktów bazowych, być może nawet do 90 punktów bazowych. W efekcie rentowności dziesięcioletnich BTP (IT0005422891) spadną do 0,4%, co dla posiadaczy obligacji oznacza wzrost o około 1,5%. W przeciwieństwie do obligacji amerykańskich, w przypadku Europy długi czas trwania będzie korzystny dla inwestorów. Trzydziestoletnie BTP (IT0005398406) mogą zyskać nawet 10% w związku ze spadkiem spreadu pomiędzy trzydziestoletnimi BTP i Bundami poniżej 120 punktów bazowych.

Czas trwania będzie sprzyjać europejskim obligacjom skarbowym jako takim, z korzyścią dla takich funduszy jak Xtrackers II Eurozone Government Bond 25+ UCITS ETF (DBXG) czy Xtrackers II Eurozone Government Bond 15-30yr UCITS ETF (DBXF).

Początek nowej ery dla Wielkiej Brytanii to wzrost obligacji skarbowych indeksowanych inflacją

Mimo iż w 2020 r. brytyjskie obligacje skarbowe zapewniały ochronę przed zmiennością spowodowaną kryzysem Covid-19 i zamieszaniem związanym z Brexitem, w tym roku czeka je kryzys tożsamości. Z jednej strony przewiduje się ożywienie gospodarcze w efekcie realizacji programu szczepień i zawarcia porozumienia w sprawie Brexitu; z drugiej strony nastąpiło zaostrzenie lockdownu w związku z trzecią falą Covid-19, a przyszłość brytyjskiej gospodarki poza blokiem europejskim jest niepewna. W efekcie nastroje dotyczące brytyjskich obligacji do czasu ustalenia wyraźnego kierunku pozostaną zróżnicowane. W I kwartale tego roku najbardziej odpowiednią strategią będzie przyjęcie neutralnego podejścia. Równocześnie ważne jest monitorowanie rozwoju wydarzeń w obszarze gospodarki. Znaczna część rynku spodziewa się cięcia stóp przez Bank Anglii, co przełoży się na obniżenie nominalnych rentowności, jednak w przypadku wzrostu presji inflacyjnej taka decyzja banku centralnego będzie mało prawdopodobna, a w efekcie rentowności będą mogły swobodnie rosnąć.

W obszarze brytyjskich obligacji bezdyskusyjnym trendem będzie konsekwentny spadek realnej rentowności. Wyższe nominalne rentowności nie dorównają wyższym oczekiwaniom inflacyjnym, ponieważ decydenci polityczni będą dążyć do utrzymania niskich kosztów zaciągania pożyczek przez dłuższy okres, aby pobudzić wzrost. W tym kontekście ważne jest zmniejszenie ekspozycji na obligacje o stałym oprocentowaniu na rzecz obligacji indeksowanych inflacją lub funduszy podążających za inflacją, takich jak Lyxor ETF iBoxx U.K. Gilt Inflation Linked (GILI).

Innym sposobem minimalizacji ryzyka spadku realnych rentowności jest kupno papierów o wyższej rentowności. Spready brytyjskich obligacji spadły jednak poniżej poziomów sprzed pandemii, co oznacza, że obligacje korporacyjne są obecnie droższe niż jeszcze rok temu pomimo wyższego ryzyka niewypłacalności. Zamiast lokowania środków w jedną spółkę inwestorzy mogą rozważyć inwestycję w fundusze działające w obszarze obligacji korporacyjnych o wysokiej rentowności, takie jak iShares Global High Yield Corp Bond (GHYS), w celu zapewnienia sobie dywersyfikacji.

Dalszy wzrost zielonych obligacji

Przewiduje się, że rządy i przedsiębiorstwa wyemitują w tym roku zielone (ekologiczne) obligacje o wartości 500 mld USD, co stanowi ponad dwukrotny wzrost w porównaniu z 2020 r. Rządy będą skłonne zwiększać inwestycje w tym sektorze, ponieważ badania wykazały, że inwestycje w zieloną infrastrukturę tworzą więcej miejsc pracy niż inne tradycyjne przedsięwzięcia.

Zielone obligacje stanowią idealną okazję dla inwestorów na dywersyfikację portfeli poprzez ekspozycję na nowy sektor, który wkrótce zacznie zyskiwać na wartości. W szczególności dotyczy to zielonych obligacji denominowanych w euro, ponieważ stopy procentowe przez dłuższy czas utrzymają się na niskim poziomie. W przypadku obligacji denominowanych w dolarach amerykańskich inwestorzy powinni ostrożnie dobierać poszczególne inwestycje i zwracać uwagę na czas trwania, jak już wyjaśniliśmy powyżej. W tym momencie zielone obligacje korporacyjne oferują przewagę około 80 punktów bazowych nad benchmarkiem, zarówno w Stanach Zjednoczonych, jak i w Europie, co niestety nie zapewnia wystarczającej ochrony przed wzrostem rentowności na rynku amerykańskim.

Obligacje energetyczne skorzystają na reflacji

Ostatnia fala zakażeń Covid-19 przyczyniła się do zahamowania aktywności gospodarczej, ponownie negatywnie wpływając na popyt na paliwa i ropę naftową oraz na ich ceny. Mimo iż rynek z łatwością wyobraża sobie nadejście ery energii ze źródeł odnawialnych, zielona transformacja będzie miała charakter stopniowy i w przewidywalnej przyszłości nadal będziemy musieli polegać na tradycyjnej branży energetycznej. Do podtrzymania obecnych poziomów podaży energii niezbędny będzie zatem dalszy napływ inwestycji. Rządy będą musiały w dalszym ciągu wspierać zmagające się z problemami spółki energetyczne za pośrednictwem pakietów pomocowych, aby zagwarantować brak zakłóceń działalności gospodarczej. Kiedy gospodarka znajdzie się na stabilnej ścieżce ożywienia, można się spodziewać powrotu popytu na energię i szybkiego ożywienia w tym sektorze.

Rynek obligacji oferuje w tym obszarze wiele okazji, należy jednak ostrożnie dobierać poszczególne inwestycje. Spółki energetyczne o ograniczonym poziomie długu netto do EBITDA będą w stanie poradzić sobie z obniżonym popytem na energię spowodowanym zahamowaniem aktywności gospodarczej. Równocześnie spółki skarbu państwa będą w lepszej pozycji do skorzystania z pakietów pomocowych. W poprzedniej analizie dostrzegliśmy atrakcyjne okazje dotyczące Łukoilu, Gazpromu i Ecopetrolu, oferujących konkurencyjne rentowności obligacji. Z drugiej strony, mimo iż Pemex oferuje jedne z najwyższych rentowności w tym sektorze, spółka ta wraz z meksykańskimi obligacjami skarbowymi zdecydowanie ucierpi na skutek olbrzymiego obciążenia długiem i uzależnienia obsługi tego długu od rynku kapitałowego.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).