Istnieje jedno stwierdzenie, z którym każdy mógłby się zgodzić - luzowanie ilościowe (QE) uzależnia. Pytaniem jest, jak sobie bez niego poradzić.

Od kryzysu finansowego minęła niemal dekada, ale mimo to nie poradziliśmy sobie jeszcze ze wszystkimi problemami, a europejskie i amerykańskie systemy finansowe nadal potrzebują wsparcia QE do gwarantowania stabilności.

Jednak od pewnego czasu coraz częściej słychać wyrażenie „ograniczenie QE”. Fakt jest taki, że nikt nie wie, co przyniesie przyszłość, ale wiele będzie zależeć od sposobu, w jaki banki centralne zdecydują się na ograniczanie wsparcia systemu finansowego.

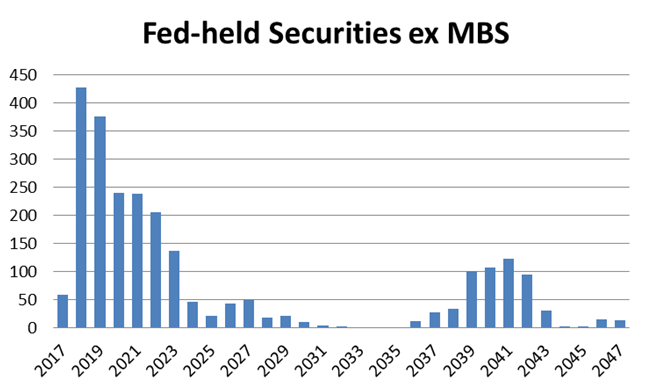

Aby zrozumieć skalę problemu, wystarczy przytoczyć fakt, że saldo Fedu zwiększyło się sześciokrotnie między 2008 a 2013 rokiem w wyniku zakupów obligacji skarbowych i papierów wartościowych zabezpieczonych hipoteką. W styczniu 2014 roku Fed zaczął ograniczać swoje zakupy, wstrzymując je całkowicie w październiku tego samego roku. Bank centralny reinwestował jednak oprocentowanie ze swoich zapadających obligacji w nowe obligacje, co spowodowało, że jego saldo osiągnęło najwyższy w historii poziom 4,5 bilionów USD.

Jak sygnalizują ostatnie sygnały, zbliżamy się jednak do momentu, w którym Fed z końcu zacznie ograniczać swoje saldo.

Będzie to prawdopodobnie stopniowy proces, który znormalizuje saldo bez przywrócenia go do poziomu sprzed kryzysu – 700 miliardów USD – ponieważ taki zdecydowany krok zwiększyłby zmienność na rynku oraz zmniejszył postępy dokonane w ciągu ostatnich dziewięciu lat.

Mimo że opublikowane w ubiegły czwartek dane o CPI w USA były pozytywne, to nadal wskazały na poziom niższy niż cel Fedu – 2 proc. Jest to zapewne pozytywna wiadomość, ponieważ może oznaczać, że Fed prawdopodobnie poczeka na początek 2018 roku z przyspieszeniem tempa ograniczania QE, dzięki czemu inwestorzy będą mieli wiele czasu na przemyślenie swoich strategii i odpowiednie pozycjonowanie.

Ale jakie kroki należy podjąć?

Źródła: SOMA, Oddział Rezerwy Federalnej w Nowym Jorku.

Jeśli Fed przejrzyście wytłumaczy, w jaki sposób chce ograniczyć swoje saldo, nie wpłynie to znacznie na rentowności obligacji, ponieważ rynek dopasuje się szybko do nowej sytuacji.

Jednak nie będzie można powstrzymać presji wzrostowej na rentownościach, ponieważ Fed podwyższy także krótkoterminowe stopy wraz z poprawą kondycji gospodarki.

Przed kryzysem, 10-letnie obligacje charakteryzowały się rentownością około 4 proc., a saldo Fed wynosiło 700 miliardów USD. Obecnie, 10-letnie obligacje USA charakteryzują się rentownością 2,22 proc., a saldo Fed wynosi 4,5 biliona USD.

Oznacza to zacieśnienie o 178 punktów bazowych w ciągu dziewięciu lat QE. Jeśli więc Fed zmniejszy saldo do 2,3 miliarda USD, 10-letnie UST mogą wrócić potencjalnie do +90 p.b.

Jest to oczywiście szybkie obliczenie, ale pomaga ukazać sprawy w pewnym kontekście.

Co z rentownościami

Uważam, że istnieje małe prawdopodobieństwo, że rentowności 10-letnich UST przebiją poziom 3 proc. w najbliższej przyszłości, ponieważ większość posiadanych przez Fed papierów wygaśnie w ciągu następnych pięciu lat. A Fed zostanie zmuszony do reinwestycji części z tych środków, aby powstrzymać zdecydowane zmiany rynkowe, które mogłyby uderzyć w słabsze firmy.

Jednak można założyć, że jeśli Fed zapowie plan ograniczenia salda oraz przyszłą podwyżkę, to rentowności 10-letnich UST mogłyby wzrosnąć do 2,75 proc. do końca roku.

Powinno to zmusić do myślenia inwestorów, zwłaszcza tych, którzy posiadają istotną ekspozycję na sektor korporacyjny.

W ostatnich latach wiele firm skorzystało z niskich stóp procentowych, znacznie się zadłużając. Podwyżka stóp będzie więc dla nich oznaczać zwiększenie ich płatności, co dla wielu podmiotów może okazać się bolączką głowy – mogą znaleźć się w klasycznej pułapce zadłużenia.

Jednocześnie, obligacje i akcje – zwłaszcza na rynkach wschodzących i sektorze wysoko rentownym – są obecnie wycenione za wysoko, co czyni je niezwykle wrażliwymi na zmiany w polityce FOMC. Jeśli stopy procentowe wzrosną, to doprowadzą one do spadków kursów walut z gospodarek wschodzących, zniżek na rynkach akcji oraz wzrostów rentowności.

Dlatego należy trzymać się z daleka od bardziej ryzykownych gospodarek i firm, i szukać okazji w bardziej stabilnych gospodarkach wschodzących, takich jak Meksyk, Malezja, Rosja, RPA i Chile.

Należy także uważać na takie sektory jak energia i dobra luksusowe.

Aby ograniczyć wpływ wyższych stóp procentowych, inwestorzy powinni skrócić średnią zapadalność swoich portfeli. Obligacje krótkoterminowe oferują mniejszą zmienność w stosunku do długoterminowych, i nawet jeśli nie gwarantują wysokich zwrotów, to jest to dobre miejsce, aby „zaparkować” swoje środki i poczekać na ustabilizowanie sytuacji.

Ograniczanie QE przez EBC

Mimo że dyskusja w sprawie ograniczenia QE w Europie jest dopiero na wczesnym etapie, Europejski Bank Centralny w kwietniu obniżył wartość swoich comiesięcznych zakupów do 60 miliardów euro z poziomu 80 miliardów euro. Rynek spodziewa się dalszych cięć.

Fakt jest taki, że 2018 rok może być idealnym momentem na takie działanie, ponieważ znaczna część inwestycji w obligacje zmaterializuje się w następnych latach, a zakupy aktywów mogą zostać połączone z ograniczoną reinwestycją wpływów.

Jednaki co EBC będzie mógł kupić za te środki? Fakt jest taki, że po latach QE europejski rynek długu jest wydrążony i istnieje coraz mniej obligacji do kupna.

Według raportu Deutsche Bank, do końca programu PSPP, EBC będzie posiadać 25-33 proc. rządowych obligacji w kluczowych rynkach w strefie euro.

Dlatego bank będzie mógł liczyć tylko na niewielką elastyczność w dystrybucji reinwestycji - będzie po prostu mniej obligacji do kupna i EBC będzie musiał zwrócić się w stronę papierów z dłuższym okresem zapadalności.

Doprowadziłoby to do wypłaszczenia krzywej rentowności oraz pozycjonowania prywatnych inwestorów na krótkim końcu krzywej. Bez względu na wszystko, to Fed da wszystkim przykład jak postępować.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).