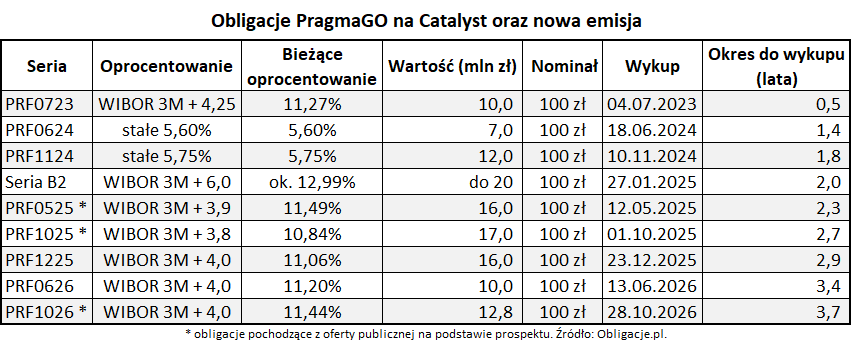

PragmaGO jest dobrze znana każdemu, kto choć od czasu do czasu zagląda na rynek obligacji korporacyjnych. Jej papiery dłużne notowane są na Catalyst już od połowy 2011 r. Aktualnie w giełdowym obrocie znajduje się osiem serii obligacji o łącznej wartości 100,8 mln zł i terminach wykupu do października 2026 r. Kolejny dług jest w drodze, ponieważ PragmaGO ruszyła właśnie z wartą do 20 mln zł publiczną ofertą, ale na nietypowych dla siebie warunkach. Marża sięga bowiem rekordowych 6 pkt proc. ponad WIBOR 6M, a okres spłaty skrócono do dwóch lat (z czterech w październiku ub.r.). Spółka nie jest więc głucha na sytuację rynkową, w tym wysychający popyt także ze strony inwestorów indywidualnych, niższe ceny z rynku wtórnego, czy w końcu rosnące marże na rynku pierwotnym. Oferowane przez Pragmę warunki zawierają tym razem także i premię za – pierwszy w historii jej emisji – brak zabezpieczenia obligacji.

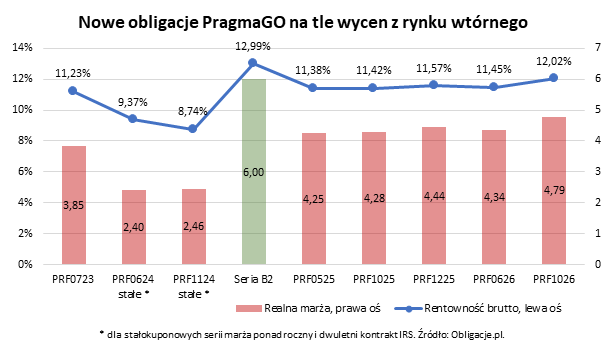

Za wyjątkiem dwóch stałokuponowych serii, na rynku Catalyst obligacje Pragmy wyceniane są między 96,81 a 100 proc. wartości nominalnej. I z grubsza sprawdza się tutaj zasada, że im dłuższe papiery, tym ich cena jest niższa. Najniżej notowana jest więc seria PRF1026, która przy cenie 96,81 proc. nominału oferuje 12,0 proc. rentowności brutto (zakładając niezmieniony WIBOR) lub prawie 4,8 pkt proc. realnej marży ponad WIBOR. Przy czym, seria PRF0525, której termin wykupu jest najbliższy temu, co PragmaGO oferuje w nowej emisji, wyceniana jest na 99 proc. nominału, co daje 11,4 proc. rentowności lub niecałe 4,3 pkt proc. realnej marży. Nietrudno więc dojść do wniosku, że około 1,7 pkt proc. premii w nowej emisji za samo wycofanie zabezpieczenia to aż nadto (historia podpowiada, że „wartość” zabezpieczenia to bliżej 0,4-0,5 pkt proc. w marży, ale zwykle dotyczy to hipoteki na nieruchomości).

Testowanie nowego formatu obligacji na coraz trudniejszym rynku wymaga zatem od Pragmy sporych ustępstw, jeśli spółka chce myśleć o pozyskaniu pełnych 20 mln zł (październikowa emisja do 20 mln zł przyniosła spółce 12,8 mln zł wpływów brutto, ale wtedy oferowała ona czteroletnie zabezpieczone papiery z 4 pkt proc. marży). Bardzo prawdopodobne więc, że stosunkowo wysoka premia na rynku pierwotnym nie ujdzie uwadze obecnych obligatariuszy, co spowoduje dostosowanie wycen na rynku wtórnym. Lepsze lub gorsze, bo przecież pozostaje kwestia wyceny wartości samego zabezpieczenia. W każdym razie, nie można wykluczyć, że znajdą się inwestorzy skłonni sprzedać posiadane przez siebie obligacje Pragmy, aby wziąć udział w nowej emisji. Podobne zjawisko obserwować mogliśmy w lutym ub.r., gdy MCI Capital wyszło na rynek z emisją o znacznie bardziej atrakcyjnych warunkach (marża i tenor nie uległy zmianie, ale spółka oferowała kilkuprocentowe dyskonto w cenie emisyjnej, gdy na GPW jej starszy dług wyceniany był z solidną premią).

Nie szukając daleko, właśnie w trakcie pisania tego tekstu obligacje PRF0525 potaniały o 0,5 pkt proc. do 98,5 proc., zmniejszając dystans do nowej oferty.

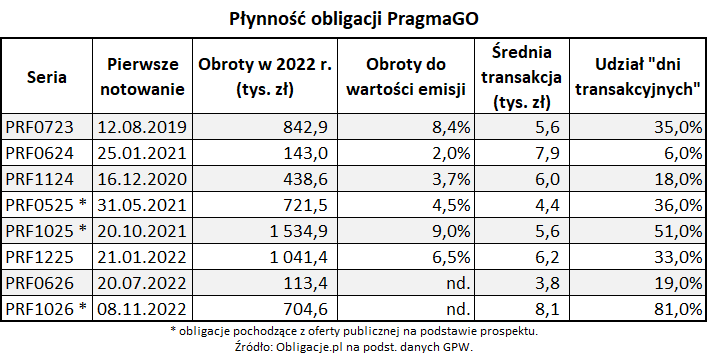

Wybór oferty Pragmy z rynku wtórnego nie daje natomiast gwarancji uzyskania ponadprzeciętnej płynności, jaką charakteryzują się często papiery pochodzące z emisji prospektowych. Dług faktoringowej spółki generalnie nie należy bowiem do rynkowej czołówki pod względem płynności. W ubiegłym roku właściciela zmieniało średnio 6 proc. obligacji Pragmy, liczonych jako stosunek wartości obrotów sesyjnych do wartości emisji (bez dwóch serii o najkrótszej historii na rynku). Największe obroty zrealizowano pochodzącymi z publicznej oferty papierami PRF1025 – sesyjne transakcje nimi na 1,5 mln zł w całym 2022 r. stanowiły 9 proc. całej emisji, co było wynikiem spoza pierwszej dwudziestki wśród emisji prospektowych. W pozostałych przypadkach płynność obligacji faktoringowej spółki pozostawała niższa, a najsłabiej wypadały pod tym względem obie stałokuponowe serie.

Większością długu Pragmy do handlu dochodziło w ubiegłym roku nie częściej niż co drugą, trzecią sesję. Wyjątek stanowiła tylko najświeższa seria PRF1026 o krótkim rynkowym stażu, sięgającym niespełna dwa miesiące. Zwykle bowiem obligacje notują właśnie najwyższe obroty na początkowym i końcowym etapie obecności na Catalyst, co może akurat wspierać płynność nowej serii o dwuletnim tenorze.

Podsumowując, PragmaGO oferuje stosunkowo sporą premię w nowej emisji, nawet jak na to, że obligacje będą tym razem niezabezpieczone. Inwestorzy, dla których ma to znaczenie, znajdą się też relatywnie wcześnie w kolejce do wykupu, patrząc po terminach wymagalności (po trzech seriach na 29 mln zł i przed pięcioma na 71,8 mln zł). Dla spółki zabieg ten może się jednak wiązać z obniżeniem wycen starszych serii z rynku wtórnego.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).