Podsumowanie: Argumentów za wzrostem rentowności obligacji jest coraz więcej, dlatego też indeks MOVE idzie w górę. W 2022 r. utrzymają się presje inflacyjne, a Rezerwa Federalna przyjmie nieco bardziej jastrzębią retorykę po tym jak Bullard, George, Mester i Harker zostaną członkami z prawem głosu. Oznacza to, że oczekiwania dotyczące podwyżek stóp procentowych będą musiały wzrosnąć, a popyt na amerykańskie obligacje skarbowe będzie dalej spadał w miarę postępującego ograniczania skupu aktywów. Rozwiązanie problemu pułapu długu wyeliminuje również opór dotyczący rentowności długoterminowych.

1) Rynek obligacji nadal się zabezpiecza: uwaga na indeks Move

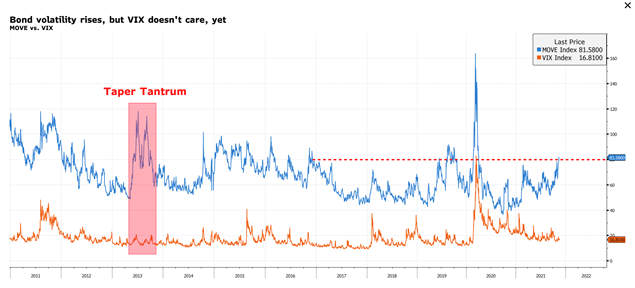

Pomimo faktu, iż rentowność dziesięcioletnich obligacji pozostaje w przedziale 1,4-1,7 proc, coś dzieje się pod powierzchnią. Indeks MOVE wzrósł do najwyższego poziomu od marca 2020 r., co wskazuje, że inwestorzy na rynku obligacji zabezpieczają się przed podwyżką stóp procentowych. W ujęciu ogólnym inwestorzy nie czują się komfortowo przy obecnych poziomach rentowności z powodów wymienionych poniżej.

Jeszcze bardziej niepokojąca jest coraz większa rozbieżność pomiędzy indeksami MOVE i VIX. Sugeruje ona, że inwestujący w obligacje stają się bardziej ostrożni, podczas gdy rynek akcji nadal podejmuje wysokie ryzyko. Akcje będą jednak musiały się dostosować do ruchów na rynku obligacji.

2) Rezerwa Federalna: bardziej agresywna retoryka w 2022 r.

Nadszedł czas, by zainteresować się komentarzami, które wygłaszają ultrajastrzębie z Rezerwy Federalnej.

W tym tygodniu James Bullard, prezes Fed z St. Louis, zaapelował o przyjęcie bardziej agresywnej polityki, aby ostudzić presje inflacyjne. Wysunął interesujące argumenty, m.in. że wczesne podwyżki stóp mogą pozwolić bankowi centralnemu na mniejszą liczbę podwyżek, że nadal możliwe jest podwyższanie stóp przez bank centralny przed zakończeniem ograniczania skupu obligacji oraz że niezwłocznie po zakończeniu tego skupu może rozpocząć się upłynnianie bilansu.

Komentarz ten nie przeszedł niezauważony i w momencie wypowiedzi Bullarda rentowności pięcio- i dziesięcioletnich obligacji wzrosły o około 3 punkty bazowe. Jednak tuż po zakończeniu wywiadu prezesa dla portalu Bloomberg rentowności te spadły, co wskazuje, że powyższe jastrzębie komentarze ostatecznie nie przyniosły żadnego efektu.

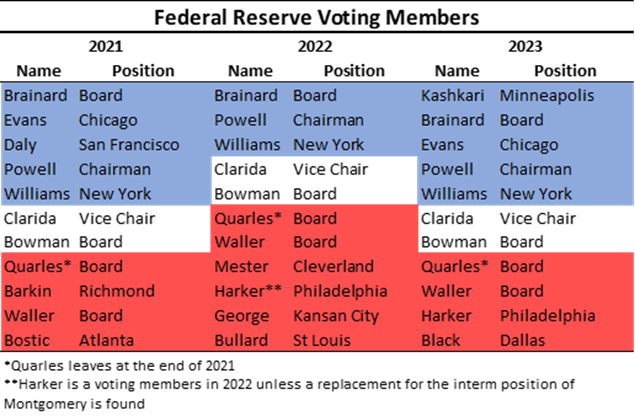

Mogą one jednak wkrótce zyskać na znaczeniu, ponieważ Bullard i kolejnych pięciu istotnych jastrzębi zyska prawo głosu na posiedzeniach FOMC w przyszłym roku. To wyraźny zwrot w kierunku bardziej agresywnej retoryki w porównaniu z gołębią polityką Fed prowadzoną w 2021 r.

Implikacja takiej zmiany jest kluczowa dla rynku obligacji, ponieważ o ile do tej pory Rezerwa Federalna czuła się komfortowo, przyjmując reaktywne podejście do ryzyka inflacyjnego, o tyle w przyszłym roku może się to zmienić.

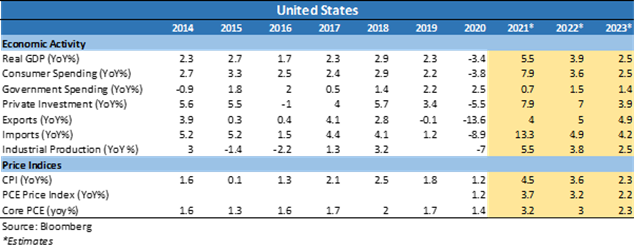

3) Otoczenie makroekonomiczne prawdopodobnie pozostanie inflacyjne

Jak już wielokrotnie podkreślaliśmy w tym roku, istnieją oznaki, że inflacja pozostanie na wysokim poziomie przez dłuższy czas. Niedobór inwestycji w świecie fizycznym (energia i górnictwo), zakłócenia w łańcuchu dostaw, utrzymujący się popyt w krajach rozwiniętych i wzrost czynszów wskazują na wyższą inflację niż cel Rezerwy Federalnej na poziomie 2 proc. przez cały 2022 r. Pozostaje jednak pytanie, czy jesteśmy świadkami zmiany o charakterze strukturalnym, która sprawi, że inflacja będzie utrzymywać się powyżej 2 proc. przez dłuższy czas. Zdaniem wielu prezesów spółek jest prawdopodobne, że obserwujemy strukturalną zmianę dotyczącą presji cenowej, ponieważ wynagrodzenia znacznie wzrosły i nie zanosi się na ich obniżenie w najbliższej przyszłości. Jednak ten przejściowy dylemat stanie się w pewnym sensie nieistotny dla obligacji, kiedy nie będzie już mowy o wysokiej inflacji liczonej w miesiącach, ale w latach. Należy brać to pod uwagę tym bardziej w sytuacji, gdy gospodarka nadal rozwijać się będzie powyżej linii trendu. Wszystko wskazuje na to, że obligacje są obecnie błędnie wyceniane. W związku z tym rentowności muszą znacznie wzrosnąć, aby dopasować się do obecnego obrazu makroekonomicznego.

Nawet jeżeli ktoś wierzy, że rentowności pozostaną stabilne, utrzymywanie amerykańskich papierów skarbowych i tak nie ma sensu na obecnych poziomach, ponieważ ryzyko spadku jest znacznie większe niż ryzyko wzrostu.

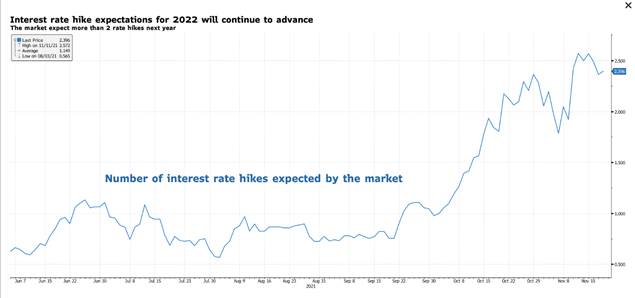

4) Oczekiwania dotyczące podwyżek stóp procentowych będą musiały wzrosnąć

W związku z powyższymi argumentami, oczekiwania dotyczące podwyżek stóp procentowych będą musiały wzrosnąć. Jak dotąd rynek uwzględnia w wycenach więcej niż dwie podwyżki stóp do końca 2022 r. Jednak wraz z dalszym wzrostem presji inflacyjnych polityka Rezerwy Federalnej będzie coraz bardziej agresywna. W związku z tym nastąpi bessowe spłaszczenie krzywej dochodowości. Rentowności długoterminowe również będą musiały wzrosnąć, choć wolniej niż w przedniej części krzywej.

5) Popyt na amerykańskie obligacje skarbowe słabnie: uwaga na aukcje

Ponieważ otoczenie makroekonomiczne pozostaje inflacyjne, popyt na amerykańskie obligacje skarbowe maleje ze względu na ich mocno ujemne realne rentowności. Przekonaliśmy się o tym w ubiegłym tygodniu podczas katastrofalnej aukcji trzydziestoletnich obligacji, w ramach której odnotowano największy ogon w historii dla tego tenoru (5,2 punktu bazowego). W tym tygodniu spodziewaliśmy się kolejnej niefortunnej aukcji obligacji - tym razem dwudziestoletnich - jednak twórcy polityki być może właśnie uniknęli katastrofy. W istocie amerykański Departament Skarbu ograniczył skalę sprzedaży obligacji. Równocześnie Rezerwa Federalna kupowała tyle samo obligacji o zapadalności od 10 lat do 22,5 roku pomimo rozpoczęcia ograniczania skupu w ramach programu luzowania ilościowego.

Skromny ogon 1,4 punktu bazowego podczas sprzedaży dwudziestoletnich obligacji wystarczył do zwiększenia popytu ze strony inwestorów obracających tym tenorem w przedziale 10/20/30, który znacznie stracił na wartości po zeszłotygodniowej przecenie.

Oczekujemy jednak, że popyt na amerykańskie obligacje skarbowe będzie słabł w miarę ograniczania skupu aktywów, co utoruje drogę do wzrostu rentowności również na długim końcu krzywej dochodowości.

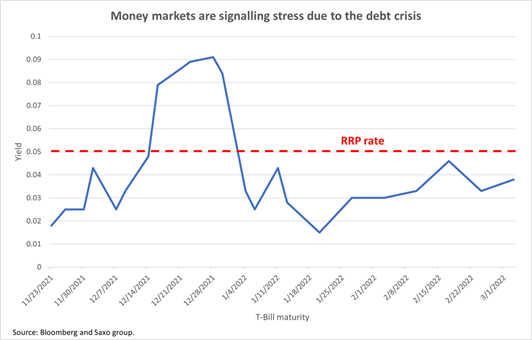

6) Pułap długu może nadal prowadzić do zmienności na rynkach pieniężnych

W naszej analizie musimy wziąć pod uwagę ostatnią kwestię: kryzys związany z limitem zadłużenia i jego wpływ na krzywą dochodowości. Niedawno Janet Yellen powiedziała, że środki pieniężne amerykańskiego Departamentu Skarbu skończą się wkrótce po 3 grudnia. Rynek pieniężny zareagował wzrostem rentowności bonów skarbowych z okresem zapadalności pod koniec roku powyżej stopy warunkowej sprzedaży Fed. Kryzys związany z pułapem długu ma również wpływ na długą część krzywej dochodowości. W przypadku wzrostu zmienności na rynkach pieniężnych, dziesięcioletnie amerykańskie obligacje skarbowe najprawdopodobniej zaczną pełnić rolę bezpiecznej przystani, obniżając rentowność długiej części krzywej dochodowości.

Należy jednak pamiętać, że problem ten musi zostać rozwiązany do końca bieżącego roku. Po jego rozwiązaniu zniknie presja ograniczająca długoterminowe rentowności, co pozwoli na swobodny wzrost stóp w przyszłym roku.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).