Akronim BRIC (bez S) był po raz pierwszy użyty przez Goldman Sachs Asset Management w 2001 roku. Była to próba sklasyfikowania czterech wschodzących gospodarek: Brazylii, Rosji, Indii i Chin (S zostało dodane później, aby oznaczyć RPA). Rynki te szybko zyskały popularność wśród inwestorów, ponieważ oferowały solidne perspektywy wzrostu oraz zwrotów.

Roller coaster (wzrost PKB) w gospodarkach BRICS

Źródło: SaxoBank.

Kryzys finansowy z lat 2008-2009 silnie uderzył w gospodarki BRICS. Ogólne zmniejszanie zadłużenia w globalnym systemie finansowym, które nadeszło po wybuchu kryzysu, osłabiło wschodzące gospodarki, obniżając ich perspektywy wzrostu. Spowodowało to, że inwestorzy odwrócili się od rynków akcji i obligacji BRICS.

Wzrost szybko powrócił, ale wszystkie słabości tych gospodarek zostały uwydatnione przez kryzys, co spowodowało, że inwestorzy pozostali nieufni wobec tych rynków. Doszły do tego czynniki ryzyka natury politycznej, co było kolejnym powodem ograniczającym dostępną płynność dla tych rynków.

Czynniki polityczne i geopolityczne mają silny wpływ zwłaszcza w Brazylii i Rosji, o czym świadczy okres ostatnich czterech lat. Brazylia znalazła się w tarapatach z powodu niskich cen surowców, bardzo niskiego tempa wzrostu gospodarczego, słabości politycznej i szeregu skandali.

Z kolei ceny rosyjskich aktywów silnie spadły po zdecydowanym osłabieniu rubla w styczniu 2016 roku, które było z kolei konsekwencją zniżki cen ropy naftowej oraz nałożonych na kraj sankcji.

Jednak po silnych spadkach cen aktywów, zwłaszcza obligacji denominowanych w USD, oba państwa pokazały imponującą odporność (na rynku obligacji korporacyjnych i rządowych).

Odbicie to trwa do dziś – obecnie obligacje BRICS notują solidne wyniki.

Dotyczy to także wszystkich obligacji rynków wschodzących, które znajdują się na rekordowych poziomach.

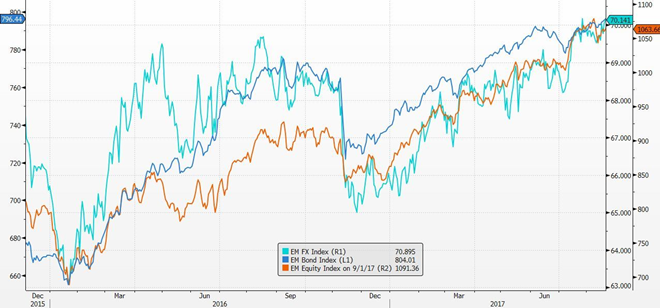

Aktywa rynków wschodzących w trendzie zwyżkowym

Źródło: SaxoBank.

Mimo że jesteśmy świadomi, że obligacje te mogą być ryzykowne, to musimy także podkreślić, że mogą one przynieść solidne zwroty przy wystąpieniu odpowiednich warunków.

Poniżej przedstawiamy szereg czynników, które mają kluczowy wpływ na obligacje w rynków wschodzących.

Ceny surowców: Wśród inwestorów panuje błędne przekonanie, że niższe ceny surowców są zawsze negatywne dla gospodarek wschodzących i BRICS. Nie jest to do końca prawdą. Oczywiście budżet Rosji jest silnie zależny od przychodów ze sprzedaży ropy i gazu, a Brazylia ma kłopoty, gdy ceny rudy żelaza silnie spadają. Jednak Chiny i Indie korzystają z niższych cen surowców.

Podwyżki Fedu: Może być to kluczowy czynnik dla przyszłych zwrotów na omawianych rynkach. Byliśmy świadkami wyprzedaży na rynkach gospodarek wschodzących, gdy były Prezes Rezerwy Federalnej Ben Bernanke zasygnalizował w 2013 roku, że bank zacieśni politykę monetarną, w tym zacznie podnosić stopy. Było to początkowo szokiem dla rynków wschodzących. W ostatnim czasie, byliśmy świadkami podobnych sygnałów w listopadzie 2016 roku, gdy Fed zapowiedział kolejne zacieśnienie polityki - następnie doszło do podwyżki stóp w grudniu. Dalsze zacieśnianie polityki przez Fed, a także przez ECB i Bank Japonii będzie kluczowe dla wyników obligacji BRICS.

Geopolityka: Ponownie, ogólne przeświadczenie jest takie, że zawirowania w Rosji lub kryzys na Bliskim Wschodzie silnie wpłynęłyby na obligacje rynków wschodzących i BRICS. Jednak okres ostatnich pięciu lat nie do końca to potwierdził. W większości przypadków dochodziło tylko do początkowej reakcji, a później sytuacja się stabilizowała.

USD: Rynki obligacji w gospodarkach wschodzących preferują słabszego dolara, ponieważ wtedy dług tych gospodarek denominowany w USD staje się łatwiejszy do zarządzania. Jeśli jednak dolar zbyt zdecydowanie osłabia się wobec walut regionu, to rynki te tracą swoją przewagę konkurencyjną. Z kolei bardzo mocny dolar powoduje, że dług w USD staje się trudniejszy do obsługi - dochodzi wtedy do wyprzedaży na rynkach wschodzących.

Otoczenie niskich rentowności i niska globalna inflacja: Czynnik ten prawdopodobnie stoi za ostatnimi sukcesami rynków obligacji gospodarek wschodzących i BRICS. Niskie rentowności pozostające na tych poziomach przez dłuższy czas w USA, Europie i Japonii spowodowały, że inwestorzy zaczęli szukać wyższych zwrotów na innych rynkach (silne zwyżki z 2017 roku są tego najlepszym przykładem).

Obligacje BRICS nie stracą na popularności. Istnieją jednak zagrożenia natury geopolitycznej oraz związane z nagłym ograniczeniem płynności.

Jednak miałoby sens dla inwestorów zdywersyfikowanie swoich portfeli i dodanie do nich obligacji gospodarek wschodzących i BRICS. Ich największą zaletą jest fakt, że są one inaczej skorelowane niż inne klasy aktywów, co oznacza ciekawą alternatywę i potencjalne zabezpieczenie dla inwestorów.

Dodatkowo, wiele gospodarek BRICS oraz innych gospodarek wschodzących stało się już de facto gospodarkami rozwiniętymi, z bardziej stabilną sceną polityczną i instytucjami finansowymi.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).