Kredyt Inkaso ponownie proponuje inwestorom indywidualnym czteroletni niezabezpieczony dług z 5,5 pkt proc. marży ponad WIBOR 3M. A ponieważ na Catalyst aktualnie notowanych jest osiem starszych serii papierów spółki, potencjalnym uczestnikom publicznej emisji nie powinno brakować materiału do przeanalizowania opłacalności oferty składanej im przez windykatora na rynku pierwotnym.

Popyt dopisuje, ale z małym wyjątkiem

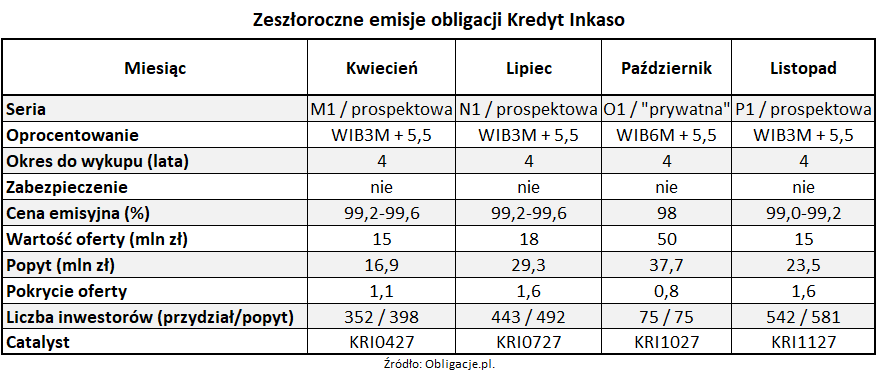

W ubiegłym roku Kredyt Inkaso pozyskało 85,7 mln zł z czterech emisji obligacji, z czego trzy prowadzone były w oparciu o prospekt zatwierdzony przez KNF, a jedna miała charakter tzw. emisji prywatnej. We wszystkich trzech emisjach adresowanych do szerokiego grona inwestorów indywidualnych windykator spotkał się z nadsubskrypcją, wymagającą redukowania otrzymanych zapisów od 12 do 39 proc. Pełnym powodzeniem nie zakończyła się tylko wrześniowo-październikowa oferta bezprospektową, w której spółka ubiegała się jednak o zauważalnie wyższą kwotę (50 mln zł wobec 15-18 mln zł w ofertach publicznych), w zamian proponując też istotnie wyższe dyskonto w cenie emisyjnej.

W prowadzonej aktualnie ofercie Kredyt Inkaso ubiega się o 20 mln zł na zasadniczo tych samych warunkach, co podczas zeszłorocznych emisji prospektowych, za wyjątkiem jednak samej ceny emisyjnej. Ta – zależnie od dnia złożenia zapisu – wzrosła do 99,6 lub 99,8 proc. nominału. Oznacza to tyle, że proponowane dyskonto względem nominału co najwyżej ogranicza się do zrekompensowania inwestorom okresu bezodsetkowego, tj. czasu od złożenia zapisu do 7 lutego, gdy ruszy naliczanie kuponu.

Rynek wtórny daje wybór

Na Catalyst znajduje się osiem serii długu Kredyt Inkaso o łącznej wartości 216,5 mln zł i terminach wykupu do 2029 r. W większości są to papiery niezabezpieczone, za wyjątkiem uplasowanej wśród inwestorów instytucjonalnych serii KRI0329, która wyróżnia się też okresową amortyzacją (efektywny czas pozostały do wykupu to więc znacznie mniej niż pięć lat, ponieważ co sześć miesięcy spółka zobowiązana jest spłacać część kapitału w równych ratach).

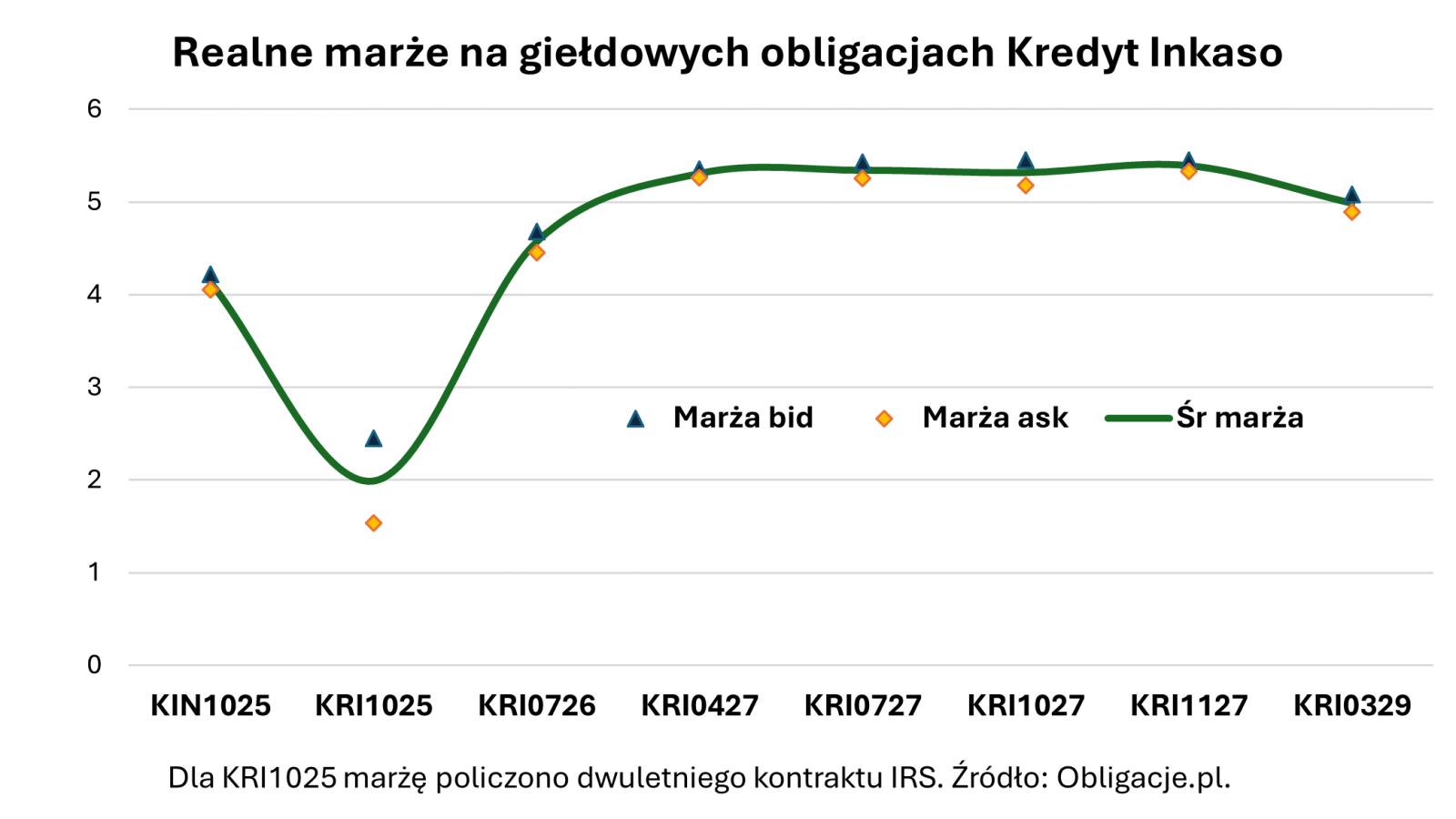

Jeśli nie liczyć malutkiej stałokuponowej serii KRI1025, obligacje Kredyt Inkaso oferują do 11,2-11,3 proc. rentowności brutto, co nie obiega znacząco od oferty z rynku pierwotnego (ok. 11,36 proc., choć ostateczna wysokość pierwszego kuponu ustalona będzie 1 lutego). Skromna premia za udział w emisji sprowadza się zatem głównie do wynagrodzenia za okres spłaty dłuższy od dwóch do 10 miesięcy w stosunku do serii wygasających w 2027 r. I tych kilka, kilkanaście dodatkowych punktów bazowych premii względem obligacji z Catalyst mieści się „w normie” jaką rynek wypracował przez ostatnie lata.

.png)

Najprościej rzecz ujmując – Kredyt Inkaso nie przepłaca na rynku pierwotnym, ale i potencjalni uczestnicy oferty nie muszą długo zastanawiać się nad pytaniem, czy składana im propozycja wystarczająco dobrze odzwierciedla sytuację na Catalyst.

Na osobną uwagę zasługuje jednak pochodząca z instytucjonalnej emisji okresowo amortyzowana seria KRI0329. W pojedynczych transakcjach oferuje bowiem ona 30-40 pb. mniej w stosunku do trwającej emisji, ale w zamian za zabezpieczenie na wierzytelnościach i certyfikatach funduszy sekurytyzacyjnych. Gdyby zaś w wyliczeniach dodatkowo uwzględnić przeprowadzaną co sześć miesięcy częściową spłatę kapitału, okazałoby się, że różnica ta jest jeszcze mniejsza (z korzyścią dla papierów KRI0329).

Płynność potrafi zaskoczyć

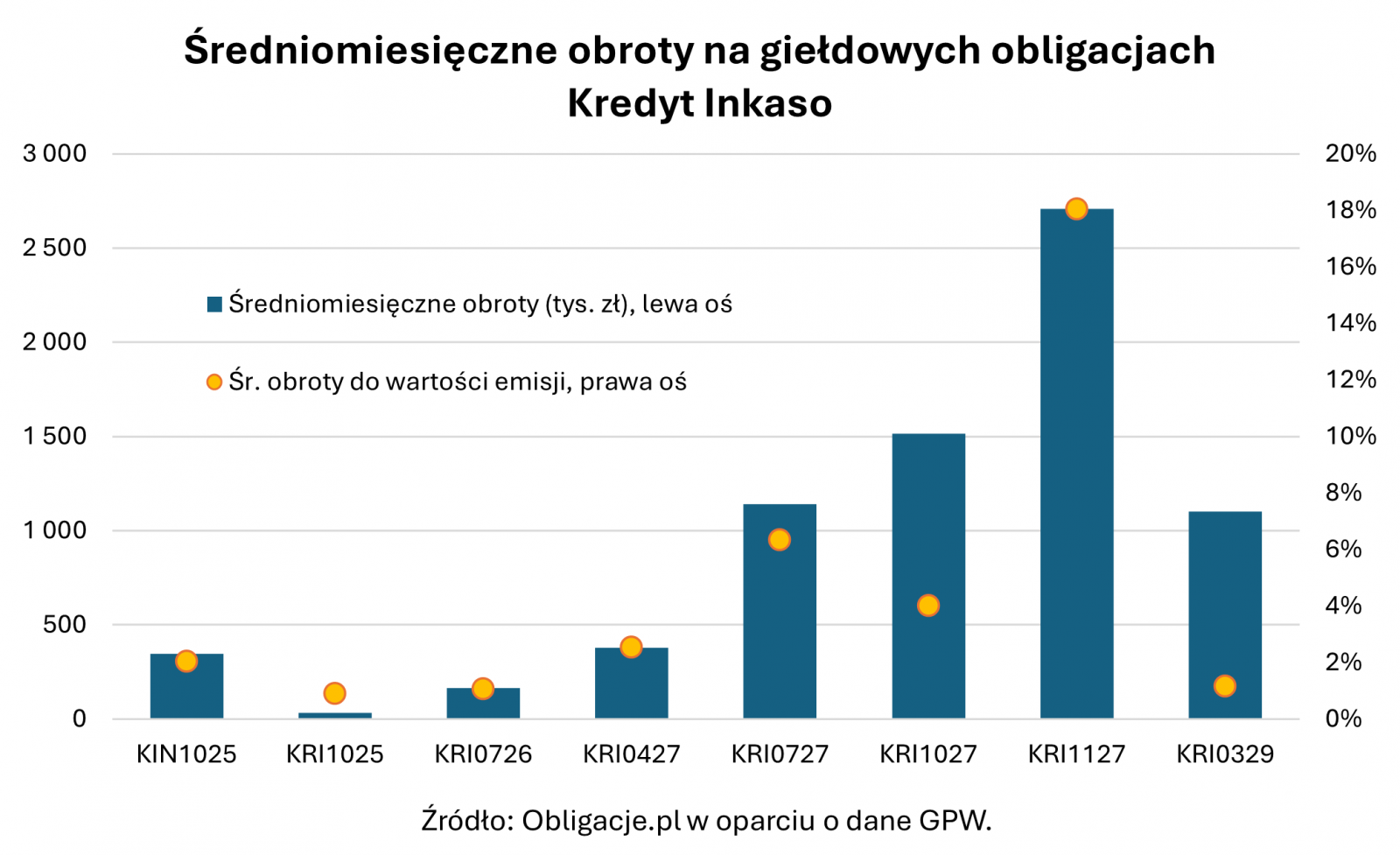

Choć pod względem płynności sytuacja giełdowych obligacji Kredyt Inkaso pozostaje mocno zróżnicowana, to część długu spółki nie opiera się utartym regułom – największą transakcyjnością cieszą się więc papiery relatywnie młode i pochodzące z ofert publicznych adresowanych do inwestorów indywidualnych. Aż do przesady uwypukla to seria KRI1127, którą od giełdowego debiutu z 8 grudnia zrealizowano już transakcje za niemal 3,6 mln zł (24 proc. całej emisji). Na dłuższą metę to oczywiście skala nie do utrzymania.

Jeśli natomiast kierować się dotychczasowymi transakcjami także i na starszych seriach, docelowo inwestorzy powinni spodziewać się po obligacjach Kredyt Inkaso przeciętnych obrotów rzędu kilkunastu do niskich kilkudziesięciu tysięcy złotych dziennie. Całkowite wyjście z pozycji zajętej na rynku pierwotnym może więc zająć do kilku dni (średni zapis w zeszłorocznych ofertach publicznych windykatora to 40-60 tys. zł). Analogicznie, dotyczy to także kupujących.

Podsumowanie

Warunki oferowane przez Kredyt Inkaso na rynku pierwotnym są odpowiednio dopasowane do sytuacji na Catalyst. Spółka nie ma więc do zaproponowania jako takiej premii za uczestnictwo w emisji. Korzyści za ewentualne wzięcie w niej udziału sprowadzają się zatem do większej wygody niż w przypadku zakupu na rynku wtórnym. Przy czym, dotyczy to głównie inwestorów o bardziej zasobnych portfelach. Drobnym inwestorom rynek wtórny ma do zaoferowania całkiem sporo, także wtedy, gdy kryterium jest zabezpieczenie.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).