Najważniejsza różnica pomiędzy I a II kwartałem 2022 r. polega na tym, że o ile na początku roku rentowności obligacji wzrosły w związku z oczekiwaniami dotyczącymi polityki pieniężnej, o tyle obecnie rynki muszą wziąć pod uwagę, jakie faktyczne działania podejmą banki centralne. Decyzje polityczne nie będą ograniczać się jedynie do podwyżek stóp procentowych. Będą one dotyczyć również i innych narzędzi, takich jak redukcja bilansu, wytyczne dotyczące przyszłych stóp procentowych, czy prognozy gospodarcze. Jeżeli banki centralne zawiodą oczekiwania rynku, wzrośnie ryzyko umocnienia się trwałej inflacji; jeżeli z kolei banki centralne nadmiernie zaostrzą kurs gospodarki, wzrośnie ryzyko recesji.

Czy jesteśmy skłonni, by to przyznać, czy też nie, wkraczamy w etap bessy na rynku obligacji, na którym rentowności muszą znacznie wzrosnąć. W takim otoczeniu tradycyjnie bezpieczne inwestycje, takie jak amerykańskie obligacje skarbowe, nie ochronią inwestorów dążących do dywersyfikacji portfeli. Czas trwania (tzw. duration) będzie jeszcze bardziej toksyczny niż kiedykolwiek, ponieważ punktem wyjścia są rekordowo niskie stopy procentowe i nie ma wyższych dochodów, na których można by się oprzeć. Jest to wynikiem wieloletniej akomodacyjnej polityki pieniężnej, która zaburzyła postrzeganie ryzyka i zmusiła inwestorów do podejmowania większego ryzyka zarówno ze względu na spread kredytowy, jak i czas trwania obligacji.

W związku z tym możliwość paniki na rynkach długu jest coraz większa. Dobra wiadomość jest taka, że po tym mrocznym okresie niepewności i zmienności zostanie przywrócona nowa, lepsza równowaga, która umożliwi inwestorom odbudowę portfeli przy znacznie korzystniejszych wartościach rynkowych.

Rezerwa Federalna nie spocznie, dopóki nie opanuje inflacji

Od początku tego roku amerykańskie obligacje skarbowe poniosły największe straty w porównaniu z jakimkolwiek rokiem po 1974 r. Tak słabe wyniki można tłumaczyć oczekiwaniami dotyczącymi podwyżek stóp procentowych w 2022 r. Jednak w ostatnim czasie sytuacja stała się bardziej złożona. W związku ze wzrostem napięć geopolitycznych inwestorzy stanęli przed wyborem wysokiej inflacji lub spowolnienia wzrostu gospodarczego.

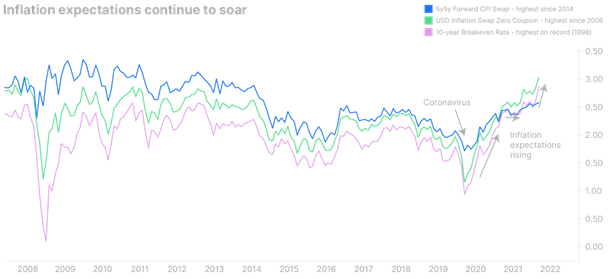

To olbrzymi problem dla Rezerwy Federalnej, która pierwotnie zakładała zacieśnianie gospodarki w okresie ekspansji, gdy inflacja osiągała swój szczyt. Obecnie trudno jest określić, kiedy ten szczyt nastąpi, spowolnienie gospodarcze jest natomiast nieuniknione. Rezerwa Federalna musi przekierować swoje wysiłki na rozwiązanie jednego z tych dwóch problemów. Naszym zdaniem tym razem Fed będzie dążyć do ograniczenia inflacji kosztem wzrostu gospodarczego. W istocie oczekiwania inflacyjne w Stanach Zjednoczonych osiągnęły ostatnio rekordowo wysokie poziomy na całej długości krzywej, co wskazuje, że wysoka inflacja utrwala się bardziej niż początkowo zakładano.

Jednak walka z inflacją nie jest tak prosta, jak mogłoby się wydawać. Chociaż obecną inflację wywołał wstrząs podażowy, Rezerwa Federalna jest w stanie jedynie ograniczać popyt. Mimo to interwencja w postaci wyższych stóp procentowych, aby zapobiec dalszemu wzrostowi inflacji, ma sens. Wyższe stopy wymagają jednak optymizmu gospodarczego, który obecnie jest osłabiony ze względu na niepewność związaną z kryzysem energetycznym. Dlatego strategia Fed polegająca na skupianiu się na podwyżkach stóp procentowych może spowodować dalsze spłaszczenie krzywej dochodowości lub nawet jej inwersję, co może oznaczać recesję w najbliższej przyszłości.

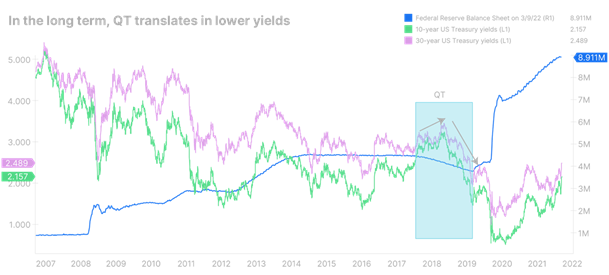

Dlatego też uważamy, że raczej wcześniej niż później Fed będzie musiała rozpocząć proces redukcji swojego bilansu w celu podwyższenia długoterminowych stóp procentowych. Należy jednak pamiętać, że w przeszłości redukcja bilansu oznaczała obniżenie stóp procentowych w perspektywie długoterminowej. Najlepszym przykładem jest zacieśnienie ilościowe (ang. quantitative tightening, QT) w latach 2018-2019: mimo iż z początku stopy długoterminowe wzrosły, wraz z nasileniem się zmienności na rynku rentowności gwałtownie spadły.

Historia uczy nas, że banki centralne lepiej radzą sobie z kontrolowaniem krótkiej części krzywej dochodowości niż długiej, ponieważ stopy długoterminowe są zależne od przekonania inwestorów, że gospodarka jest w stanie wytrzymać ścieżkę zacieśniania polityki przez Fed. I tym razem nie będzie inaczej, a Fed może być zmuszona do doprowadzenia do recesji, aby opanować inflację.

Dlatego przewidujemy, że w perspektywie średnioterminowej rentowności amerykańskich obligacji skarbowych wzrosną wzdłuż całej krzywej dochodowości, powodując jej lekkie spłaszczenie. Jednak na krótko po rozpoczęciu zacieśniania ilościowego może nastąpić korekta w dół rentowności długoterminowych, powodując nagłe spłaszczenie lub nawet inwersję krzywej dochodowości.

Rentowności obligacji euroopejskich będą nadal rosły, a spready rentowności obligacji skarbowych będą się rozszerzać

W Europie sytuacja będzie się pogarszać, zanim ulegnie poprawie. Kryzys energetyczny wywiera znaczną presję na wzrost inflacji. W związku z tym EBC nie podtrzyma akomodacyjnego stanowiska i będzie zmuszony do wcześniejszego wygaszenia bodźców fiskalnych oraz do rozpoczęcia podwyższania stóp procentowych już we wrześniu tego roku. EBC ryzykuje, że jeżeli pozostanie w tyle za Rezerwą Federalną, euro może ulec dalszej dewaluacji, co doprowadzi do jeszcze wyższej inflacji.

Równocześnie kraje europejskie będą starały się finansować swoje wydatki na obronność i energię poprzez zwiększenie emisji obligacji skarbowych, co zwiększy presję na wzrost rentowności. Największy problem polega na tym, że tym razem EBC nie będzie łagodzić skutków nadmiernego zadłużania się państw członkowskich, jak miało to miejsce w przypadku pandemii Covid. Dlatego zmienność na rynku stóp procentowych gwałtownie wzrośnie. Scenariusz, w ramach którego rentowności dziesięcioletnich niemieckich obligacji skarbowych wzrosną do docelowego poziomu 0,6 proc., podczas gdy spready europejskich obligacji skarbowych znacznie się rozszerzą, nie jest bynajmniej nierealny.

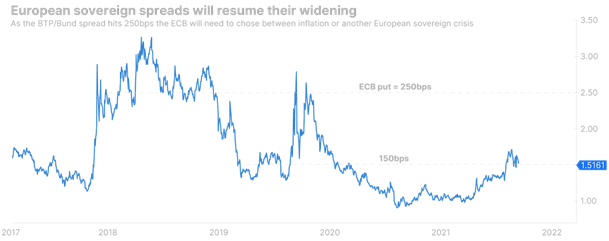

Znacznie szersze spready obligacji skarbowych, pomijając fakt, iż jest to problematyczne z politycznego punktu widzenia, stanowią również problem dla programu zacieśniania polityki pieniężnej banku centralnego, ponieważ w pewnych krajach warunki finansowe będą się zaostrzać w szybszym tempie niż w pozostałych. Uważamy, że EBC będzie tolerował takie rozszerzenie do momentu, gdy spread rentowności włoskich i niemieckich obligacji skarbowych osiągnie 250 p.b. W tym momencie bank centralny może zostać zmuszony do podjęcia decyzji, czy priorytetem ma być inflacja, czy też wzrost gospodarczy.

Polityka fiskalna na poziomie UE może zapobiec szybkiemu rozszerzaniu się spreadów obligacji skarbowych. Wszystkie państwa członkowskie zmagają się z tymi samymi problemami w odniesieniu do wydatków na energię i obronność, dlatego sensowny byłby unijny pakiet obronno-energetyczny, finansowany poprzez emisję wspólnego unijnego długu; ograniczyłby on zmienność w obszarze europejskich obligacji skarbowych, pozwalając EBC skupić się na inflacji. Jednak – jak przekonaliśmy się już przy okazji pandemii – osiągnięcie porozumienia przez państwa członkowskie UE może okazać się procesem długotrwałym, jest zatem mało prawdopodobne, by kraje peryferyjne miały dostęp do takiego wsparcia już w II kwartale.

Obligacje korporacyjne pod większą presją

Sytuacja, w której rozszerzanie się spreadów obligacji korporacyjnych dobiegłoby końca, jest mało prawdopodobna. W miarę jak banki centralne na całym świecie zaczną podwyższać stopy procentowe, realne rentowności będą rosnąć, co spowoduje jeszcze większe zaostrzenie warunków finansowych. Nawet w przypadku mocno ujemnych realnych rentowności zaczynamy dostrzegać pewne sygnały alarmowe w obszarze obligacji korporacyjnych: rozszerzające się spready, niestabilne rynki pierwotne i utratę apetytu na ryzyko wśród inwestorów.

W miarę utrzymywania się zmienności, słabsze spółki będą miały coraz większe trudności z dostępem do pierwotnego rynku obligacji, co zwiększy ryzyko refinansowania i paniki na rynku.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).