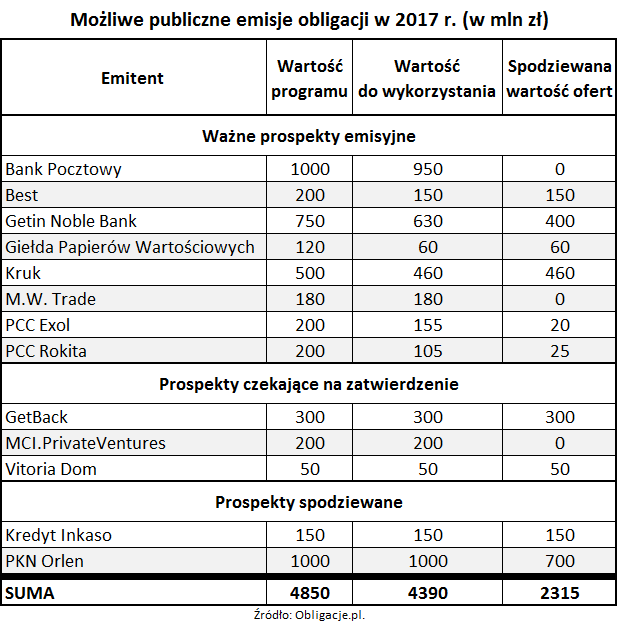

Pierwsze emisje publiczne przeprowadzane na podstawie prospektu emisyjnego w 2017 r. już się rozpoczęły – zapisy na 40 mln zł zbiera Getin Noble Bank, którego prospekt (750 mln zł) pozwala na pozyskanie jeszcze 590 mln zł do września tego roku, a o pozyskanie 60 mln zł od inwestorów indywidualnych stara się warszawska Giełda. Emisja Giełdy, ma charakter jednorazowy, ale jeśli bank będzie równie regularnie emitował obligacje co dotychczas (co miesiąc 40 mln zł) i zdecyduje się na jednorazowe podwojenie oferty, w tym roku pozyska w sumie 400 mln zł.

Pierwsze emisje publiczne przeprowadzane na podstawie prospektu emisyjnego w 2017 r. już się rozpoczęły – zapisy na 40 mln zł zbiera Getin Noble Bank, którego prospekt (750 mln zł) pozwala na pozyskanie jeszcze 590 mln zł do września tego roku, a o pozyskanie 60 mln zł od inwestorów indywidualnych stara się warszawska Giełda. Emisja Giełdy, ma charakter jednorazowy, ale jeśli bank będzie równie regularnie emitował obligacje co dotychczas (co miesiąc 40 mln zł) i zdecyduje się na jednorazowe podwojenie oferty, w tym roku pozyska w sumie 400 mln zł.

Chętnych nie zabraknie

Za progiem 2017 r. ośmiu emitentów dysponuje ważnymi prospektami emisyjnymi, na podstawie których mogą przeprowadzać publiczne emisje obligacji. Poza Getin Noble Bankiem regularnych emisji należy oczekiwać ze strony firm windykacyjnych – Bestu i Kruka, które łącznie mogą pozyskać 610 mln zł, a kolejnych 450 mln zł mogą zaoferować GetBack i Kredyt Inkaso.

Ten pierwszy czeka na zatwierdzenie prospektu emisyjnego – wniosek został złożony pod koniec października, spółka jest już po czterech rundach uzupełnień. Z kolei Kredyt Inkaso od dobrze ponad roku deklaruje zamiar przeprowadzenia emisji publicznych, ale wygląda na to, że w tym roku deklaracje zamienią się w czyny. Pozwala na to ustabilizowanie akcjonariatu (większościowym jest fundusz Waterland, mniejszościowym Best). Kredyt Inkaso przyjął też na pokład osoby, które wcześniej odpowiadały za wybór oferującego obligacje w GetBack, a proces wyboru potencjalnego oferującego już się rozpoczął.

Na zatwierdzenie czekają też prospekty Victorii Dom oraz jednego z funduszy kontrolowanych przez MCI (na stronie KNF napisano, że wnioskodawcą jest MCI.PrivateVentures). Wniosek stołecznego dewelopera jest w miarę świeży, złożony w końcówce listopada i doczekał się pierwszej odpowiedzi ze strony KNF. Prospekt funduszu MCI trafił do Komisji we wrześniu i od października czeka na uzupełnienie wnioskodawcy. Wygląda to tak, jakby fundusz stracił motywację do dalszych działań. Nie bez znaczenia jest także zmiana prezesa Private Equity Managers, który zarządza funduszami MCI – Cezarego Smorszczewskiego zastąpił Tomasz Czechowicz. Nowy zarząd może mieć inne pomysły na organizowanie finansowania (sam MCI uaktywnił się na polu emisji w ostatnim czasie).

Również zmianą zarządu można tłumaczyć brak kolejnych ofert ze strony Banku Pocztowego. Sam program obliczony jest na 1 mld złotych, a bank wykorzystał prospekt tylko raz – wiosną ubiegłego roku pozyskując 50 mln zł. Z informacji umieszczonych na stronie banku wynika, że w listopadzie był bardzo bliski podjęcia decyzji o kolejnej emisji (opublikowano nawet daty przyjmowania zapisów, które miały być prowadzone od 3 do 14 listopada), ale ostatecznie oferta nie została przeprowadzona i nie wiadomo, czy pojawią się kolejne oferty.

Dlatego zarówno w przypadku Banku Pocztowego jak i MCI założyliśmy, że oferty nie będą przeprowadzane, aby prognoza wartości emisji na cały rok była możliwie konserwatywna. Również po M.W. Trade nie spodziewamy się emisji – prospekt traci ważność w marcu, a spółka jak dotąd nie zdecydowała się na jego uruchomienie.

Nie można być też pewnym ofert ze strony PCC Rokita i PCC Exol. W obydwu wypadkach prospekty pozwalają na emisje obligacji o stałym oprocentowaniu, na które inwestorzy patrzą ostatnio mniej życzliwie. Świadczy o tym listopadowa emisja PCC Rokita, w której chemiczna grupa pozyskała 55 proc. wartości oferty, mimo rozszerzenia grona oferujących o DM Alior Banku i DM mBanku. Większe szanse na przynajmniej jedno podejście do rynku dajemy PCC Exol, który oferował dotąd papiery o wyższym niż Rokita oprocentowaniu (5,5 proc vs 5 proc.) i krótszym okresie do wykupu (cztery lata vs. siedem lat). Ponieważ w maju wygasają notowane na Catalyst obligacje Rokity warte 25 mln zł, a sama spółka będzie się zapewne przygotowywała wówczas do wypłaty dywidendy oraz nie zamierza zmniejszać tempa inwestycji, zakładamy, że Rokita mimo wszystko przeprowadzi jeszcze jedną emisję, być może – jeśli okaże się to niezbędne – zmieniając warunki oferty.

Wielki znak zapytania

W 2017 r. zapadają cztery publiczne emisje Orlenu, które płocki koncern oferował w 2013 roku. Refinansowanie tego rodzaju emisji jest rodzącą się praktyką rynkową (celuje w niej PCC Rokita, ale także i GPW; większość pozostałych emisji publicznych notowana jest zbyt krótko, by mówić, że jest to zwyczaj powszechny), dlatego można ostrożnie zakładać, że koncern ponowi ofertę skierowaną do inwestorów indywidualnych. Kwota potrzebna na wykup zapadających papierów to 700 mln zł – jeśli Orlen przeprowadzi publiczne emisje o tej wartości, wszystkie przewidywane na ten rok (a właściwie jego trzy pierwsze kwartały) oferty osiągną wartość 2,3 mld zł. Bez emisji Orlenu byłoby to 1,465 mld zł wobec 1,52 mld zł pozyskanych z prospektowych emisji publicznych w 2016 r.

Oczywiście mogą się również pojawić nowi emitenci, których nie uwzględniliśmy w zestawieniu. Warto pod tym kątem obserwować ofertę Victoria Dom – jeśli okaże się, że koszty przeprowadzenia programu publicznych emisji wartego 50 mln zł są rozsądne, wówczas większa liczba emitentów, pragnących pozyskać mniej niż 100 mln zł może pojawić się na rynku.

Małych emisji też nie zabraknie

O ile w przypadku emisji przeprowadzanych na podstawie prospektów, można przygotować mniej lub bardziej realne szacunki wartości oferty, o tyle w przypadku tzw. małych emisji publicznych jest to niemożliwe. W tej konstrukcji KNF zatwierdza bowiem tylko materiały reklamowe, emitenci nie muszą więc „zapowiadać” zamiaru przeprowadzenia oferty, tak jak dzieje się to w przypadku ofert prospektowych (złożenie prospektu jest swego rodzaju awizo samych emisji).

Niemniej, po sukcesach tego rodzaju ofert, zwłaszcza w drugiej połowie roku, można wnosić, że liczba emitentów zainteresowanych pozyskaniem do 2,5 mln euro, czy raczej ich równowartości w złotych (to górna granica wartości tzw. małych ofert publicznych) może wzrosnąć. W 2016 r. było ich dziewięć, na łączną kwotę prawie 70 mln zł.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).