Wielu inwestorów zastanawia się – nie bez podstaw – czy inwestycja na rynku wtórnym może dać lepsze efekty od wzięcia udziału w publicznej emisji obligacji. Kilka lat temu udział w emisjach publicznych i odsprzedaż obligacji na Catalyst były nieomal gwarancją osiągnięcia dwucyfrowych rentowności, ale od tego czasu rynek się zmienił. Dziś zaletą publicznych emisji jest przede wszystkim możliwość jednorazowego ulokowania większych sum, natomiast drobni inwestorzy często lepszego wyboru dokonają inwestując na rynku wtórnym.

Best – rynek pierwotny i wtórny

Tytułem przypomnienia. Od poniedziałku 16 stycznia przyjmowane są zapisy w siódmej emisji publicznej, którą Best skierował do inwestorów indywidualnych. Firma zaliczająca się do czołówki firm windykacyjnych w Polsce oferuje 3,3 pkt proc. marży ponad WIBOR 3M, w zamian za objęcie obligacji zapadających za 4,5 roku. Analogiczne warunki Best oferował także w październiku.

Równolegle na rynku wtórnym notowanych jest tuzin obligacji Bestu (sześć pochodzących z publicznych emisji skierowanych do inwestorów indywidualnych, dwie objęte przez inwestorów instytucjonalnych oraz cztery, które uplasowano w ramach ofert prywatnych. Łącznie obligacje Best wprowadzone do obrotu na Catalyst warte są 346,4 mln zł.

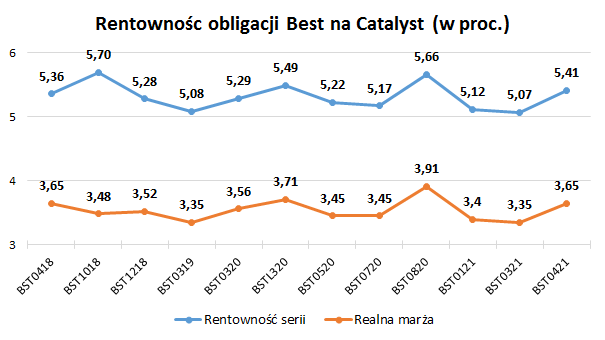

Biorąc pod uwagę ostatnie transakcje przeprowadzone do 13 stycznia (włącznie), wszystkie serie obligacji Bestu oferowały wyższą rentowność, niż dostępna w ofercie publicznej, a średnia rentowność wynosiła 5,32 proc. brutto. Wskazania innych kalkulatorów mogą się różnić, jeśli uwzględniają one np. kapitalizację odsetek, albo antycypują przyszły wzrost stawek WIBOR (na podstawie notowań kontraktów FRA lub IRS). Dlatego do porównań można wykorzystać także kalkulator marży (dostępny na stronie Obligacje.pl), który w oparciu o bieżące notowania wyznacza rzeczywistą marżę ponad WIBOR, jaką można uzyskać w przypadku obligacji o zmiennym oprocentowaniu. Także i w tym ujęciu wszystkie serie obligacji Bestu na Catalyst prezentują się korzystniej niż w ofercie (średnia realna marża wynosiła 13 stycznia 3,54 pkt proc.). Ich dodatkową zaletą jest krótszy okres do wykupu, co oznacza niższe ryzyko kredytowe dla właścicieli obligacji.

Źródło: Obligacje.pl.

Jak łatwo się przekonać, rentowność obligacji Bestu jest zbliżona na całej krzywej (czyli niezależnie od terminu zapadalności). Zakres rentowności jest relatywnie niewielki, a najszerszy między serią BST1018 i BST0319 (odpowiednio 5,70 i 5,08 proc. brutto), choć akurat te serie dzieli zaledwie pięć miesięcy w czasie do wykupu.

Z tego powodu nie ma sensu rozważać, czy bardziej opłaca się kupić obligacje o dalszym terminie wykupu w zamian za wyższą marżę. Najkrótszą i najdłuższą serię do wykupu dzielą trzy lata, ale tylko 5 pkt bazowych rentowności – obligacje o krótszym terminie zapadalności są więc lepszym wyborem.

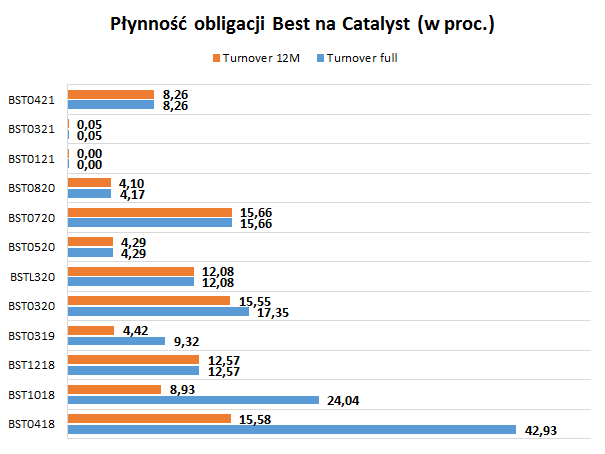

Płynność

W 2016 r. średni obrót obligacjami Bestu wynosił 2,3 mln zł miesięcznie, a jeśli uwzględnić, że nie wszystkie serie były notowane przez pełnych 12 miesięcy, średnia ta jest nawet nieco wyższa (2,55 mln zł). Jest to wartość, która teoretycznie przekłada się na możliwość zaangażowania nawet znaczących kwot na rynku wtórnym, ale trzeba pamiętać, że poszczególne serie znacząco różnią się pod względem płynności. Emisje prywatne oznaczone kodem BST0121 i BST0321 praktycznie w ogóle nie są przedmiotem transakcji (w przypadku pierwszej z nich przez dwa miesiące obecności właściciela zmieniła jedna obligacja), seria BST0720 teoretycznie wygląda lepiej (po sześciu miesiącach obecności właściciela zmieniło 15,7 proc. całej serii), ale tylko ze względu na niewielką wartość całej emisji (4,6 mln zł).

W rzeczywistości tylko w przypadku serii BST0418 (pierwsza z publicznych emisji Bestu adresowanych do detalicznych inwestorów) średnia wartość transakcji w ostatnich 12 miesiącach przekraczała 0,5 mln zł (0,63 mln zł), przy czym można się spodziewać, że w miarę zbliżania się daty wykupu, wartość transakcji będzie systematycznie się obniżać. W przypadku dwóch innych serii średnia wartość transakcji z ostatnich 12 miesięcy przekroczyła 400 tys. zł. BST1018 to jedyna seria obligacji Bestu o stałym oprocentowaniu (6 proc.), kolejną jest zaś BSTL320 – emisja, którą Best wypuścił przed rokiem oferując 3,8 pkt proc. marży. Sami przedstawiciele spółki, uznali później, że tak wysoka marża była „wypadkiem przy pracy”. To oczywiście tłumaczy dobrą płynność serii, oraz jej atrakcyjną rentowność (rzeczywista marża wynosiła w piątek 3,71 pkt proc. ponad WIBOR 3M).

Źródło: Obligacje.pl.

Podsumowanie

Układ rentowności i płynności obligacji Bestu potwierdza tezę wyrażoną wyżej – drobni inwestorzy mogą bez przeszkód skorzystać z warunków, które oferuje im rynek wtórny. Ze względu na wysoką płynność i krótki okres do wykupu najkorzystniej prezentuje się BST0418. Jeśli ktoś ma dłuższy horyzont może wybrać także płynną BSTL318 a inwestorzy nie obawiający się podwyżek stóp procentowych dającą najwyższą rentowność serię BST1018.

Dzięki takim wyborom osiągnięta przez nich rentowność będzie wyższa, a ryzyko mniejsze ze względu na krótszy okres inwestycji, niż gdyby brali udział w rozpoczętej właśnie emisji publicznej. Jednak więksi inwestorzy są w pewnym sensie skazani na rynek pierwotny – to tu mogą bez przeszkód zainwestować kwoty rzędu kilkuset tysięcy złotych nie czekając zbyt długo na odpowiedź rynku. Zresztą statystyki rynku pierwotnego (średnia wartość złożonych zapisów z reguły przekracza 100 tys. zł) potwierdzają, że w istocie to inwestorzy o grubszych portfelach obejmują większość tego typu ofert.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).