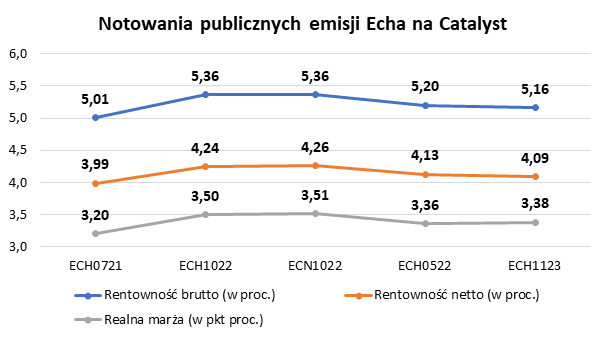

Oczywiście, jeśli liczyć po aptekarsku, Echo podniosło marżę w zbyt małym stopniu. Po pierwsze o 60 pkt bazowych, a obligacje o dłuższym terminie wykupu (w 2022 r.) osiągają obecnie rentowność o 74 pkt bazowe wyższą niż przed rokiem. Po drugie, okres do wykupu oferowanych obligacji wynosi 4,5 roku, a obligacje pochodzących z emisji publicznych, które były obecne na rynku w kwietniu ub.r. zapadają maksymalnie za trzy i pół roku (z okładem). W dodatku dwie spośród obecnie notowanych serii oferują wyższą marżę (3,5 pkt proc.) niż te oferowane w ramach emisji.

Wyjaśniając wszystkie te zastrzeżenia pamiętajmy, że mówimy jednak o Catalyst. Rynku stosunkowo niepłynnym, gdzie zawarcie transakcji po stronie offer zamiast bid zmieniłoby poniższe wykresy. Po drugie na Catalyst dostępna jest ograniczona liczba papierów, które da się kupić z marżą wyższą niż w emisji obligacji (3,4 pkt proc.). Po trzecie wreszcie, rentowność nowej emisji wyrażona jest w odsetkach, które inwestor będzie otrzymywał co pół roku, natomiast spora część (12,5 proc.) rentowności np. serii ECH1022 pochodzi z dyskonta w zakupie obligacji na Catalyst i zostanie wypłacona w dniu wykupu (lub przy sprzedaży obligacji po wyższej cenie).

Na koniec jeszcze jedna uwaga – Echo poniesie wyższe koszty nowej emisji więcej niż październiku, gdy oferowało również 3,4 pkt proc. marży za pięcioletnie papiery. Ale ten zysk przypada oferującym, którzy za plasowanie otrzymają 1 proc. (w październiku było to 0,7 proc., a w kwietniu ub.r. 0,5 proc.). Do tego wzrosły także koszty dodatkowe (prawdopodobnie marketingu). Łącznie za plasowanie nowych emisji Echo zapłaci 178 punktów bazowych od ich wartości. W kwietniu ub.r. całkowity koszt wyniósł 99 pkt bazowych, a w październiku 114 p.b. Jeśli przeliczyć to na lata emisji, to koszt plasowania wzrósł dla Echa o prawie 17 p.b. od października i o 15 p.b. od kwietnia ub.r., co łącznie daje wzrost wirtualnej marży o 75 p.b. i w całości już odpowiada wzrostowi rentowności obligacji Echa na Catalyst.

Nie warto się zżymać na chciwość oferujących – warunki rynkowe są trudniejsze niż były. Trudniej dziś uplasować obligacje niż przed rokiem, wymaga to wyższych nakładów marketingowych i pracy – wszystko to razem kosztuje. Nadal jednak niezbyt wiele.

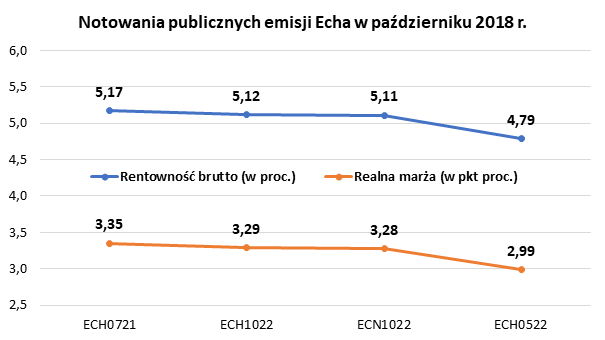

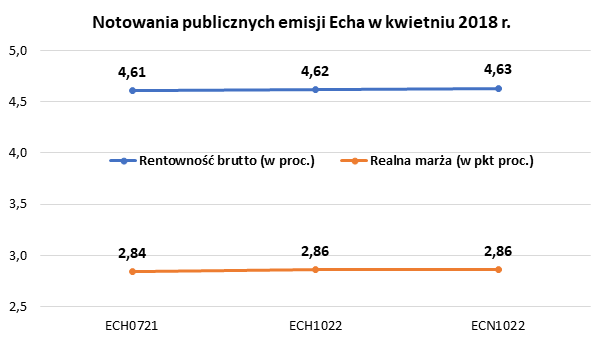

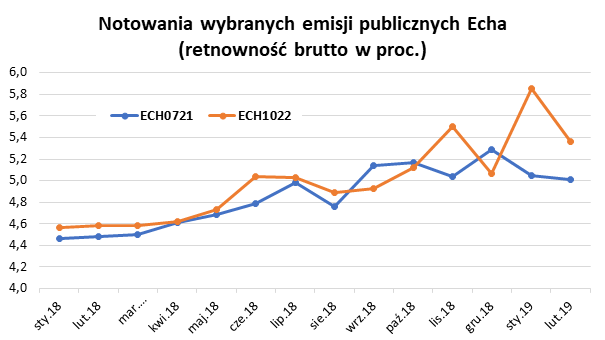

Jeśli przyjrzeć się zachowaniu rynku wtórnego w ostatnich miesiącach, można odnotować, że o ile w kwietniu ub.r. rentowności publicznych emisji Echa były zbliżone, bez względu na odległe o pięć kwartałów terminy wykupu obligacji (rynek wyceniał ryzyko kredytowe w czasie na 0), o tyle po wybuchu afery GetBack, bo wywarła ona wpływ na notowania wielu emisji publicznych, mocniej taniały serie o dalszych terminach wykupu, co jest zresztą zgodne z logiką wyceny ryzyka kredytowego. Dwie ostatnie emisje Echa wyceniane są nieco wyżej niż poprzednie, ale ECH0522 zapada wcześniej, a historia notowań ECH1123 jest krótka i… płytka, co czym dalej.

Źródło: Obligacje.pl.

Źródło: Obligacje.pl.

Źródło: Obligacje.pl.

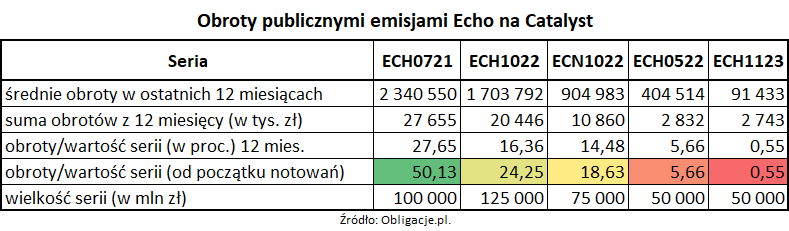

Płynność

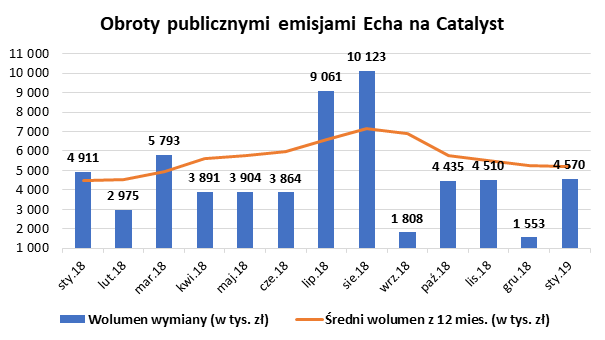

Obligacje Echa pochodzące z publicznych emisji są jednymi z najbardziej płynnych papierów na Catalyst. Wartość sesyjnych transakcji osiągała 100 proc. wartości wyemitowanych papierów w przypadku serii pochodzące z pierwszego programu publicznych emisji (te papiery zostały już wykupione), mimo relatywnie krótkiego – z dzisiejszej perspektywy - okresu do wykupu (3,5 roku).

Obecnie najpłynniejsza seria – ECH0721 – osiągnęła wskaźnik obrotów do wartości notowań na poziomie 50 proc. w czasie 1,5 roku obecności na Catalyst. Kolejne serie nie są już tak płynne, co wynika z dłuższego okresu do wykupu, niższych notowań nominałów (ECH1022 i ECN1022) oraz – to spekulacja – domknięcia emisji już po wybuchu afery GetBack (ECH0522 i ECH1123), co zdaje się mieć wpływ na działania inwestorów indywidualnych na rynku wtórnym.

Mimo to, biorący udział w nowej emisji mogą mieć nadzieję, że w razie potrzeby łatwo spieniężą posiadane papiery bez istotnego wpływania na ceny i długiego wyczekiwania na drugą stronę rynku.

Źródło: Obligacje.pl.

Odporność na stres

Na koniec warto prześledzić historię notowań obligacji Echa w ostatnich miesiącach, by przekonać się, na ile afera GetBack wpływała na ich notowania. Najlepiej na podstawie notowań dwóch najpłynniejszych serii.

Jak widać wpływ ten był dobrze widoczny do połowy roku (tak jak na całym Catalyst), następnie sytuacja ustabilizowała się, by pogorszyć się w końcówce roku (akurat wtedy, gdy okazało się, że na koniec III kwartału kondycja finansowa Echa była najlepsza od dwóch lat, a deweloper zgromadził przeszło 600 mln zł w gotówce – wystarczająco dużo by w całości spłacić wszystkie krótkoterminowe zobowiązania. Być może wpływ na taką postawę inwestorów miały niepokojące wieści dotyczące przeprowadzania emisji obligacji korporacyjnych w Polsce (zmiany w ustawie o ofercie publicznej zaprezentowane w listopadzie oznaczałyby istotne utrudnienia), być może winić należy po prostu spadające obroty. W ostatnich tygodniach rentowności zdają się wracać do niższych poziomów, co w razie kontynuacji trendu dawałoby inwestorom biorącym udział w emisji nie tylko komfort psychiczny, ale też szansę na dodatkowy zysk z wyceny nowych papierów. Póki co, być może lepiej nie przywiązywać się do tej myśli.

Źródło Obligacje.pl.

Więcej o warunkach nowej publicznej emisji Echa pisaliśmy pod tym linkiem.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).