Porównując dług Kruka pochodzący z emisji publicznych i prywatnych, kierowanych na ogół do zupełnie różnych grup inwestorów, łatwo dostrzec duże różnice w płynności, zarówno wyrażonej nominalną wartością obrotów, jak i wskaźnikiem turnover, rozumianym jako relacja obrotów do wartości wyemitowanych obligacji. Obie formy porównania prowadzą do wniosku, że w ostatnim roku to emisje publiczne były kilkukrotnie bardziej płynne od ofert prywatnych - średnio 9,3-krotnie według wartości obrotów i 8,5-krotnie według turnover ratio.

Pokaźne różnice w płynności pomiędzy ofertami plasowanymi wśród diametralnie różnych grup inwestorów przekładają się też na wyceny. Średni dochód z ofert publicznych Kruka w obrocie wtórnym wynosi 4,21 proc. wobec 3,56 proc. dla emisji prywatnych (mediana to 4,51 wobec 3,51 proc.). Ponadto, krzywa rentowności dla długu plasowanego wśród inwestorów detalicznych ma znacznie bardziej regularny przebieg, także mogący świadczyć o wyższej płynności. Natomiast trudno byłoby wyjaśnić istotne różnicę w rentownościach samymi okresami spłaty, ponieważ przeciętny termin wykupu emisji publicznych Kruka jest tylko o cztery miesiące dłuższy niż dla ofert prywatnych.

Emisje publiczne – rentowność

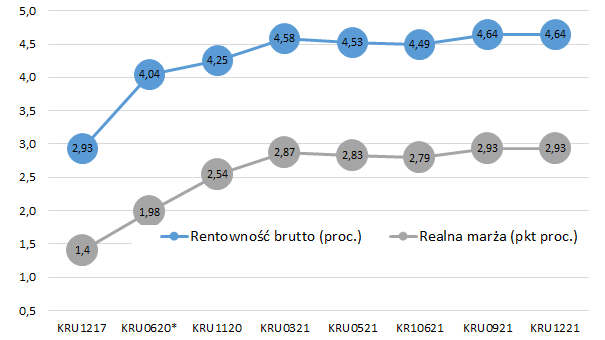

Dla ośmiu znajdujących się w obrocie na Catalyst publicznych emisji obligacji Kruka rentowności mieszczą się w przedziale od 2,93 proc. brutto w przypadku najkrótszej serii KRU1217 do 4,64 proc. dla najdłuższych serii KRU0921 i KRU1221 (obliczenia z dn. 25 sierpnia, godz. 14). W zasadzie, poza serią wygasającą w grudniu tego roku, wszystkie pozostałe obligacje Kruka, zapadające w 2020 i 2021 r., oferują ponad 4 proc. dochodu brutto.

W przeliczeniu na realną marżę publiczne emisje windykacyjnej spółki oferują od 1,4 do 2,93 pkt proc. ponad WIBOR (dla stałokuponowej serii KRU0620 realną marżę wyznaczono w oparciu o notowania trzyletniego kontraktu IRS). Natomiast zawężając krąg do papierów wygasających tylko w 2021 r., otrzymujemy pięć serii wycenianych z 2,79-2,93 pkt proc. realnej marży, podczas gdy wszystkie te emisje plasowane były na rynku pierwotnym z 3,15 pkt proc. marży.

Rentowność brutto publicznych obligacji Kruka wraz z realną marżą

Źródło: Obligacje.pl, obliczenia z 25 sierpnia, godz. 14. * seria stałokuponowa (realna marża wyznaczona w oparciu o kontrakt IRS).

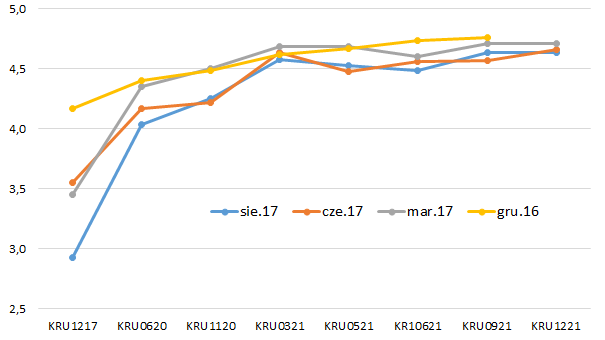

Od początku roku przeciętna rentowność publicznych obligacji Kruka spadła z 4,55 proc. do 4,21 proc., co daje nieco ponad 4 pkt bazowe na miesiąc (mediana spadła z 4,62 proc. do 4,51 proc.). Ogólnie stwierdzić więc można, że z każdym kolejnym miesiącem papiery windykatora oferują o kilka punktów bazowych niższy dochód. A ponieważ papiery Kruka pochodzące z emisji publicznych cechują się odpowiednią płynnością, o czym niższej, to ich wyceny przy stabilnym standingu finansowym spółki nie podlegają większym wahaniom. I tak, dla serii wygasających w 2021 r. różnice między najwyższą a najniższą ceną nie przekraczały 1,5 pkt proc. przez ostatni rok. Krzywa rentowności dość regularnie przyjmuje więc uporządkowaną formę, a powoli kurczący się dochód z papierów windykatora to nic innego, jak przede wszystkim następstwo upływu czasu i coraz bliższych terminów wykupu.

Rentowność publicznych obligacji Kruka w ostatnich miesiącach

Źródło: Obligacje.pl, w grudniu 2016 r. nie była jeszcze notowana seria KRU1221

Emisje publiczne – płynność

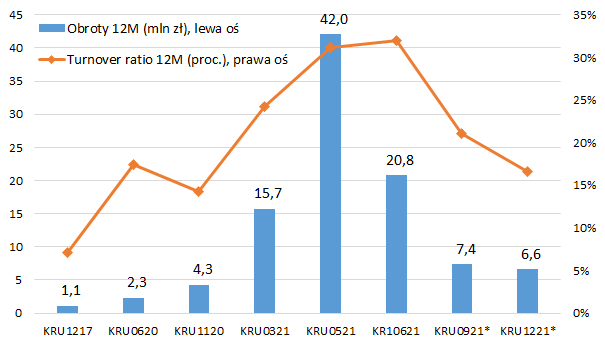

W lipcu obroty publicznymi obligacjami Kruka sięgnęły rekordowych 13,2 mln zł, tym samym narastająco za okres 12 miesięcy po raz pierwszy udało się przekroczyć (o 0,3 mln zł) granicę 100 mln zł. Średniomiesięczne obroty papierami, które windykator uplasował głównie wśród inwestorów detalicznych, wyniosły w ostatnim roku 8,4 mln zł. Zależnie jednak od serii przeciętna miesięczna wartość obrotu waha się od 88,4 tys. zł do ponad 3,5 mln zł.

Zdecydowanie najwięcej handlu odbywa się na serii KRU0521 o rekordowej dla Kruka wartości 135 mln zł. W ostatnim roku wartość tych transakcji podliczono na 42 mln zł, co stanowiło 31,1 proc. całej emisji. Pod względem wskaźnika turnover nieznacznie wyższą płynnością charakteryzowała się jednak seria KR10621. Wprawdzie odnotowano na niej obroty o niemal połowę niższe (20,8 mln zł), ale sam 12-miesięczny turnover ratio za względu na niższą wartość emisji (65 mln zł) znalazł się na poziomie 32 proc.

Relatywnie wysokim, przekraczającym 20 proc., wskaźnikiem płynności pochwalić się mogły także serie KRU0321 (24,2 proc. przy 15,7 mln zł obrotów) oraz KRU0921 (21 proc. przy 7,4 mln zł obrotów). Lecz w przypadku ostatniej z nich wskaźnik nie oddaje w pełni obrazu, ponieważ obligacje nie spędziły na Catalyst jest pełnych 12 miesięcy.

12-miesięczna wartość obrotów oraz turnover ratio

Źródło: Obligacje.pl, * obligacje nie spędziły na Catalyst pełnych 12 mies.

Zdecydowanie najniższą płynnością wśród publicznych emisji Kruka charakteryzuje się obecnie seria KRU1217, o czym prawdopodobnie decyduje jej bliski termin spłaty. W przeszłości była to jedna z bardziej płynnych serii na Catalyst. Dość wspomnieć, że w pierwszym roku obecności na Catalyst – zazwyczaj najbardziej aktywnym – obrót papierami KRU1217 sięgnął prawie 5,9 mln zł, co jak na ówczesny stan rynku było sporym sukcesem (właściciela zmieniło 39,1 proc. emisji).

Emisje prywatne – rentowność

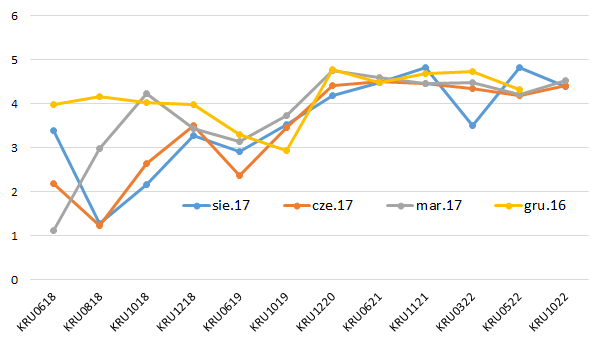

W przypadku obligacji pochodzących z ofert prywatnych, które Kruk w większości plasował wśród inwestorów instytucjonalnych, trudniej doszukać się jednego wzorca w wycenie. Wytyczenie prostej linii trendu naturalnie pozwoliłoby zauważyć wzrost dochodu wraz z wydłużaniem okresu spłaty, aczkolwiek nie byłoby to na tyle wyraźne, jak w przypadku papierów z emisji publicznych. W każdym razie średnia rentowność 12 prywatnych serii obligacji Kruka to 3,56 proc. wobec 4,21 proc. dla ofert publicznych (mediana: 3,51 proc. wobec 4,51 proc.).

Trudno wprost wskazać by krzywa rentowności dla obligacji prywatnych była bardziej wystromiona niż w przypadku papierów publicznych, gdyż najniższy i najwyższy dochód bynajmniej nie przypada na skrajne serie pod względem terminów zapadalności. Wprawdzie najbliższą i najdalszą serię dzieli 1,01 pkt proc. (1,71 pkt proc. w przypadku ofert publicznych), ale już pomiędzy papierami z najniższą i najwyższą rentownością (odpowiednio KRU0818 i KRU1121/KRU0522) jest 3,53 pkt proc. różnicy.

Rentowność prywatnych obligacji Kruka w ostatnich miesiącach

Źródło: Obligacje.pl, w grudniu 2016 r. nie była jeszcze notowana seria KRU1022

Zapewne nie należy wątpić w umiejętność szacowania odpowiedniego dochodu w przypadku profesjonalnych inwestorów, dlatego niejednorodność krzywej rentowności należałoby zapewne tłumaczyć niską płynnością obligacji Kruka, które plasowano w trybie oferty prywatnej. Czasem wykorzystanie tej nieefektywności może się też opłacić. Choć na ogół papiery pochodzące z emisji prywatnych oferują o kilka punktów bazowych niższy dochód od publicznych obligacji ze zbliżonym okresem spłaty (tak jest np. przy porównaniu prywatnej KRU1220 do publicznej KRU1120, czy KRU0621 do KRU0521/KR10621), to zdarzają się też sytuacje odwrotne. Ich znalezienie i wykorzystanie może być premiowane rentownością nieosiągalną w przypadku serii z ofert publicznych. I tak na przykład prywatna seria KR10621 handlowana była przy 4,81 proc. rentowności, podczas gdy porównywalne serie publiczne KRU0921 i KRU1221 oferowały po 4,64 proc. dochodu. 17 pkt bazowych „premii” do bardziej płynnego benchmarku nie należy do codzienności. Dlatego dla pełni obrazu dodać należy, że owa cała nieefektywność oparła się o transakcję o wartości 4 tys. zł. I dla wyższych kwot na ogół trudno liczyć na podobne okazje.

Emisje prywatne – płynność

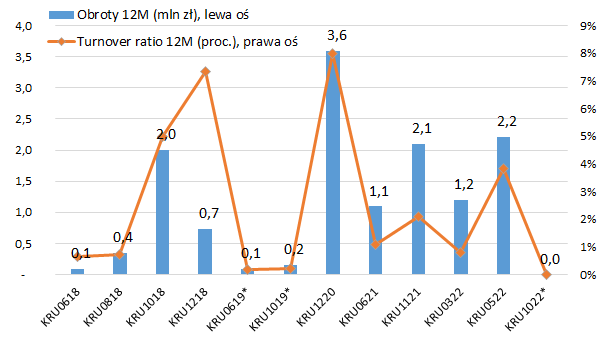

Skumulowany 12-miesięczny obrót obligacjami Kruka pochodzącymi z ofert prywatnych to 14 mln zł. To 12,2 proc. całego handlu długiem windykatora na Catalyst w tym czasie. Średniomiesięczna wartość obrotu na emisjach prywatnych wynosi niespełna 1,2 mln zł za ostatni rok wobec – przypomnijmy – 8,4 mln zł dla emisji publicznych.

Wśród obligacji uplasowanych w ofercie prywatnej trudno w zasadzie znaleźć serie, którymi handel odbywałby się regularnie. W większości przypadków nie brak okresów bez ani jednej transakcji w miesiącu. Wyjątek na tym tle stanowi warta 45 mln zł seria KRU1220, którą w ostatnim roku zawarto transakcje na 3,6 mln zł. To najwięcej wśród ofert prywatnych, zarówno nominalnie, jak i w stosunku do wartości emisji (8 proc. 12-miesięcznego turnover ratio). Co prawda niewiele niższym wskaźnikiem turnover pochwalić się też może seria KRU1218 (7,4 proc.), ale w tym przypadku decydujące znaczenie miały wyłącznie cztery transakcje z jednej czerwcowej sesji.

12-miesięczna wartość obrotów oraz turnover ratio

Źródło: Obligacje.pl, * obligacje nie spędziły na Catalyst pełnych 12 mies.

Na Catalyst znajduje się także jedna seria obligacji Kruka w euro, które uplasowane w trybie oferty prywatnej. Papiery te pominięto, ponieważ od grudniowego debiutu wciąż nie zawarto żadnej transakcji.

INFORMACJE O PRZETWARZANIU TWOICH DANYCH OSOBOWYCH

Administratorem Twoich danych osobowych przekazywanych podczas rejestracji w serwisie Obligacje.pl, jest: Obligacje.pl sp. z o.o. z siedzibą w Warszawie, ul. Złota 59, 00-120 Warszawa, KRS nr 0000394325.

Możesz skontaktować się z nami za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub telefonicznie (022 110-03-67). Kontakt telefoniczny dostępny jest od poniedziałku do piątku, w godzinach od 10:00 do 16:00.

Cele i podstawa przetwarzania Twoich danych osobowych

Twoje dane osobowe gromadzimy jednorazowo, wyłącznie gdy zakładasz konto i/lub dokonujesz zakupu Usług Płatnych w serwisie Obligacje.pl.

Twoje podstawowe dane osobowe

Gdy zakładasz konto w serwisie Obligacje.pl, gromadzimy jedynie te dane osobowe, które są niezbędne dla prawidłowego świadczenia przez nas usług i wykonania umowy, czyli:

Twoje dane, o których mowa powyżej, przetwarzamy wyłącznie po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o wskazanych przez Ciebie emitentach oraz obligacjach

Jeżeli na swoim koncie wskażesz listę emitentów oraz obligacji, które chcesz obserwować będziemy na Twój adres e-mail przesyłać powiadomienia wraz z aktywnym linkiem dotyczące zmiany notowań wskazanych obligacji, ważnych dat z nimi związanych oraz nowych informacji w serwisie Obligacje.pl o wskazanym emitencie. Te dane przetwarzamy po to, abyśmy mogli wywiązać się z zawartej z Tobą umowy o świadczenie usług, gdy korzystasz z serwisu Obligacje.pl i decydujesz się na korzystanie z takich usług.

Jeśli będziesz chciał zrezygnować z otrzymywania powiadomień, w każdej chwili możesz anulować subskrypcję, wycofując odpowiednie zgody w panelu konfiguracyjnym Twojego konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie.

Dane osobowe przetwarzane w celu dostarczania Ci informacji o aktualnych ofertach

Jeśli wyraziłeś na to zgodę, zaznaczając odpowiednie pole w formularzu rejestracyjnym lub panelu konfiguracyjnym Twojego konta, od czasu do czasu będziemy na Twój adres e-mail przesyłać informacje o aktualnych publicznych emisjach papierów wartościowych, a także informacje o nowościach w serwisie Obligacje.pl.

Także i taką zgodę możesz cofnąć w każdym czasie, korzystając z odpowiedniej opcji w panelu konfiguracji konta. Jeśli wolisz, swoje żądanie możesz przesłać nam pocztą elektroniczną lub też zgłosić je telefonicznie. Wycofanie zgody nie wpływa na zgodność z prawem przetwarzania, którego dokonaliśmy na podstawie Twojej zgody przed jej wycofaniem.

Wyrażenie przez Ciebie zgody na przetwarzanie danych osobowych w tym zakresie jest dobrowolne i nie stanowi warunku założenia konta w serwisie.

Jak długo przechowujemy Twoje dane osobowe?

Twoje dane przetwarzamy tylko tak długo, jak to niezbędne – co oznacza, że usuniemy je, gdy zlikwidujesz swoje konto w serwisie Obligacje.pl bądź w inny sposób rozwiążesz z nami umowę o dostęp do serwisu.

Kto ma dostęp do Twoich danych osobowych?

Do Twoich danych osobowych mamy dostęp wyłącznie my, w tym nasi upoważnieni pracownicy.

Dane te mogą być ponadto przetwarzanie przez naszych współpracowników, którzy świadczą usługi na naszą rzecz, w szczególności w zakresie obsługi księgowej, obsługi IT lub hostingu.

Jeżeli korzystasz z płatności elektronicznych lub kartą płatniczą, możemy udostępniać Twoje dane w zakresie niezbędnym do dokonania płatności firmom obsługującym płatności w serwisie.

Jeżeli wyraziłeś na to zgodę i korzystasz z konta bezpłatnego, niektóre Twoje dane możemy udostępniać naszym partnerom, którymi są współpracujące z nami domy i biura maklerskie, a także krajowe podmioty przeprowadzające prywatne emisje obligacji.

Twoje prawa

W związku z przetwarzaniem Twoich danych osobowych przez serwis Obligacje.pl przysługują Ci różnorodne prawa, o których chcielibyśmy poinformować poniżej.

Wszelkie żądania związane z Twoimi prawami możesz zgłosić nam za pośrednictwem poczty elektronicznej (bok@obligacje.pl) lub poczty tradycyjnej (na adres wskazany powyżej).

Chcemy prawidłowo zabezpieczyć Twoje dane, dlatego też przed wykonaniem Twoich poleceń zastrzegamy sobie możliwość zadania Ci dodatkowych pytań, aby potwierdzić Twoją tożsamość.

Masz prawo dostępu do Twoich danych osobowych

Przysługuje Ci prawo dostępu do treści Twoich danych osobowych, a także prawo do uzyskania potwierdzenia, czy dane te są przetwarzane.

Ponadto w każdej chwili możesz zwrócić się do nas o następujące informacje:

Przysługuje Ci również prawo uzyskania kopii Twoich danych osobowych. Pierwszą taką kopię wydamy Ci bezpłatnie.

Masz prawo żądania sprostowania Twoich danych osobowych

Dbamy o to, by Twoje dane były poprawne i kompletne. Jeśli mimo tego stwierdzisz, że tak nie jest – powiedz nam o tym. W każdym momencie przysługuje Ci prawo sprostowania lub uzupełnienia danych.

Masz prawo żądania ograniczenia przetwarzania Twoich danych osobowych

W pewnych przypadkach możesz żądać, by przetwarzanie Twoich danych osobowych zostało przez nas ograniczone wyłącznie do ich posiadania:

Masz prawo żądania usunięcia Twoich danych osobowych

W pewnych przypadkach możesz żądać, by zgromadzone przez nas Twoje dane osobowe zostały usunięte. Prawo to przysługuje Ci, gdy:

Masz prawo wnieść sprzeciw wobec przetwarzania Twoich danych osobowych

Przysługuje Ci prawo wniesienia sprzeciwu wobec przetwarzania Twoich danych osobowych. Sprzeciw ten będzie uzasadniony, jeśli jego podstawą będą przyczyny związane z Twoją szczególną sytuacją.

Możesz również wnieść sprzeciw, jeśli Twoje dane osobowe wykorzystywane były przez nas dla celów marketingu bezpośredniego.

Masz prawo przenosić Twoje dane osobowe

Masz prawo żądać, by Twoje dane osobowe podane przy rejestracji w serwisie zostały Ci przez nas wydane w ustrukturyzowanym, nadającym się do odczytu maszynowego i powszechnie używanym formacie.

Możesz przesłać te dane innemu administratorowi bez jakichkolwiek przeszkód z naszej strony.

Możesz również zwrócić się do nas o przekazanie Twoich danych wprost innemu administratorowi – wykonamy to, o ile tylko będzie to technicznie możliwe.

Prawo wniesienia skargi do organu nadzorczego

Dokładamy najwyższych starań, by zapewnić najpełniejszą ochronę Twoich danych osobowych zgodnie z przepisami obowiązującego prawa.

Jeśli mimo to uznasz, że przetwarzamy Twoje dane osobowe niezgodnie z prawem, przysługuje Ci prawo wniesienia skargi do organu nadzorczego.

W przypadku Polski organem nadzorczym jest Prezes Urzędu Ochrony Danych Osobowych.

Możesz jednak wnieść skargę również do organu nadzorczego państwa członkowskiego Unii Europejskiej, które jest miejscem Twego zwykłego pobytu, miejscem pracy lub miejscem popełnienia domniemanego naruszenia prawa.

Nie profilujemy

Twoje dane osobowe przetwarzamy w sposób zautomatyzowany. Nie stosujemy jednak profilowania.

Kontakt z nami

Jeśli jakiekolwiek informacje przedstawione powyżej wydają Ci się niejasne, chętnie udzielimy dodatkowych wyjaśnień. Wszelkie pytania związane z polityką prywatności prosimy kierować pocztą elektroniczną (bok@obligacje.pl) lub pocztą tradycyjną (na adres wskazany powyżej).